Peter Lynch, někdejší úspěšný manažer fondu Magellan, kdysi řekl, že se investoři, kteří se snaží načasovat vstup na trh v očekávání korekce, touto strategií nakonec připraví o víc peněz, než o kolik by je jinak připravily korekce samotné. Platnost tohoto tvrzení dokazuje mnoho výzkumů. Jeden relativně nedávný pochází od agentury Morningstar, která se může opřít o detailní databázi podílových fondů. Agentura začala v roce 2010 u podílových fondů zveřejňovat takzvané výnosy investorů (investor returns). Z těchto čísel můžeme vyčíst zajímavé informace o chování investorů.

Není výnos jako výnos

Fondy samy zveřejňují „total returns“. Tato čísla v zásadě odrážejí strategii „kup a drž“. Pokud má fond od svého založení total return například sedm procent ročně, znamená to, že takového ročního výnosu (případný vstupní poplatek neuvažujeme) by dosáhl investor, který by nakoupil podílové listy v okamžiku založení fondu a držel je do současnosti. Nepřikupoval by přitom další podílové listy a ani je neprodával. Takoví investoři jsou ovšem zřejmě velice výjimeční, jsou-li vůbec. Total returns tedy vypovídají poměrně dost o tom, kolik investoři mohli s daným fondem v podstatě pasivně vydělat, pramálo ale o tom, kolik s ním skutečně vydělávají.

Do reality nás mají trochu vrátit investors returns. Mnozí investoři se ženou za minulou výkonností a nakupují fondy příliš pozdě nebo je prodávají příliš brzo. Spousta investorů například nakoupila akciové fondy zaměřené na technologické akcie koncem devadesátých let, tedy v době maximálně nafouknuté bubliny, kdy měly technologické akcie typu Amazon.com za sebou úžasnou výkonnost. S výsledkem potom nemohli být spokojeni. Investor returns zohledňují veškeré přílivy a odlivy peněz do fondu a ukazují, jak si vedl průměrný investor ve fondu v průběhu času.

Uveďme příklad na konkrétním fondu – Franklin Biotechnology Discovery. Fond se zaměřuje na aktuálně velmi populární sektor biotechnologií. V posledních patnácti letech se může pochlubit ročním výnosem přibližně 14 procent, nicméně v uplynulých pěti letech a zejména v posledním roce doslova zářil. Fond přinesl v roce 2013 výnos téměř 70 procent. Total returns tedy známe. A výnosy investorů? Agentura Morningstar uvádí na patnáctileté periodě investor return pouhých 1,3 procenta ročně. Mnozí investoři si fond koupili v tu nejhorší možnou dobu, pravděpodobně někdy v průběhu roku 2000. Nechali se zlákat minulými úspěchy: v roce 1999 fond zaznamenal výnos téměř sto procent.

Určitě se jedná o extrémní příklad, nicméně v Morningstaru porovnali obojí výnosy – total i investor returns – obrovského množství fondů a výsledek? V dekádě končící rokem 2010 jsou výnosy investorů v průměru o 1,5 procentního bodu ročně nižší než výnosy fondů, taková je tedy ztráta způsobená nevhodným časováním.

Investujte, když máte co

Minulý týden jsme dovozovali, že trh sotvakdy dá jasné signály, že teď už dosáhl dna nebo vrcholu. A možná jste se – i s ohledem na dnes řečené – začali smiřovat s tím, že odhadovat tu nejsprávnější dobu k investici se vám asi nebude dařit. Existuje ale nějaký, když ne nejsprávnější, tak aspoň trochu správný postup? Existuje. I když ani ten není stoprocentní. Můžeme si to ukázat na příkladu nejrůznějších investičních strategií: od hypotetického geniálního investora, který se vždycky trefí, po až příliš reálného váhavce, který se pro samé čekání na nejlepší čas k investování vůbec nedostane.

S tímto zajímavým výzkumem přišel kolega Mark Riepe ze Schwab Center for Financial Research. Jeho tým zkoumal výkonnost portfolií pěti hypotetických dlouhodobých investorů, kteří v letech 1993−2012 sledují odlišné strategie. Zadání bylo jednoduché – každý z nich dostane na začátku každého roku 2000 dolarů, které investuje v souladu se svou strategií. Pojďme si jednotlivé investory představit.

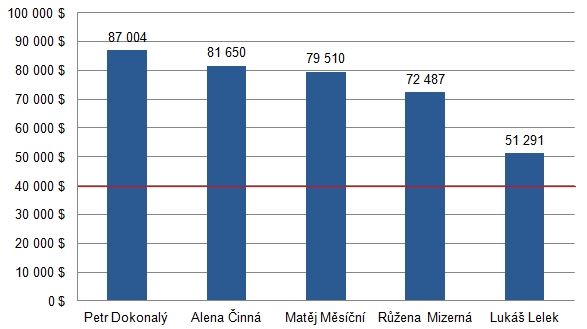

Petr Dokonalý je dokonalý časovač trhu. Díky svým jedinečným schopnostem (případně neuvěřitelnému štěstí) investoval každý rok v měsíci, kdy byl index amerických akcií S&P 500 na nejnižší úrovni. Zato Alena Činná si vždy myslela, že je časování trhu sportem nadměrně sebevědomých mužů, a proto se rozhodla investovat bezprostředně poté, co jí na účtu přistály její dvě tisícovky. Matěj Měsíční byl o něco opatrnější. Svou investici každý rok jednoduše rozdělil na dvanáct dílčích investic a investoval vždycky na začátku měsíce. Růžena Mizerná je pravý opak Aleny, až příliš sebevědomá žena, která se nebojí rizika. Ovšem její strategie nebyla tak dokonalá jako Petrova. Růžena byla v časování trhu opravdu mizerná, neboť se jí každý rok podařilo zainvestovat právě na vrcholu trhu. Speciálním případem byl ovšem Lukáš Lelek. Lukáš se neustále obával toho, že nakoupí na vrcholu trhu a trpělivě čekal na lepší příležitost. Vždy byl přesvědčen o tom, že nižší ceny akcií – a tedy větší příležitosti k investici – jsou na dosah. Ironické je, že nakonec jeho peníze zůstaly celou dobu uloženy v pokladničních poukázkách (které mu vynášely asi jako spořicí účet) a do akcií neinvestoval jediný dolar.

Následující tabulka ukazuje, jak si vedli jednotliví investoři, respektive jaká byla hodnota jejich investice na konci roku 2012. Připomeňme, že 40 tisíc dolarů – hladina vyznačená červenou čárou – je velkorysý dar Marka Riepa.

Asi nikoho nepřekvapí, že nejlepšího výsledku dosáhl Petr Dokonalý. Trochu překvapivé jsou pak ale výsledky Aleny, která se vzdala jakýchkoli pokusů o časování trhu a jednoduše investovala, když měla volné peníze. Matěj sledující takzvaný dollar cost averaging také dosáhl solidního výsledku, když jen lehce zaostal za Alenou. Povzbudivé jsou potom výsledky Růženy, která i přes špatné načasování každé investice dosáhla mnohem lepšího výnosu než nepřetržitě čekající Lukáš.

Autoři studie následně sledovali výkonnost portfolií v celkem 68 dvacetiletých obdobích, přičemž v 58 případech dospěli ke stejnému výsledku, respektive pořadí jednotlivých investorů. Pouze v deseti případech to dopadlo jinak. Třeba takový Matěj se svým průměrováním nákupní ceny dostal občas na druhé místo. A i Lukáš se v šesti případech neumístil poslední. Občas se mu podařilo porazit mizerně časující Růženu a v jedné periodě, konkrétně 1955−1974, bral dokonce zlato, čímž porazil dokonalého Petra. Toto období bylo totiž pro akcie velmi úspěšné, ale jen do roku 1973, kdy přišel krach na burze a medvědí trh, který pokračoval ještě následující rok.

Výsledky výzkumu potvrzují dobře míněnou radu, kterou vyslovil před několika lety John Templeton: „Nejlepší čas investovat je, když máte peníze.“ Ovšem pozor, doporučení neplatí absolutně. Platí za předpokladu, že se zároveň budete vyhýbat žhavým a (dočasně) populárním akciím. V současné době jsou to například zmíněné biotechnologie.

Sdílejte článek, než ho smažem

Diskuze

Příspěvek s nejvíce kladnými hlasy

22. 1. 2014 14:33, Honza

"držet hotovost a počkat si na kolaps" je správná strategie pouze v případě, že zkolabuje vše kromě hotovosti.

Zobrazit celé vláknoSkrýt celé vlákno

V diskuzi je celkem (7 komentářů) příspěvků.