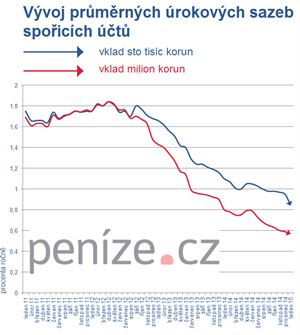

Pokud jste čekali, že se úroky spořicích účtů v novém roce zlepší, byli jste s prominutím naivní. Klesají neúprosně dál. Banky tím jasně říkají, že o vaše peníze na vkladech zvlášť nestojí, mnohem raději by nějaké daly vám – ale pochopitelně ne na věčnou oplátku, ale jako standardní půjčku A jiné to prý letos už nebude. „Zvýšení současných supernízkých sazeb na spořicích účtech bohužel není v dohledu,“ odpovídá bez váhání na dotaz portálu Peníze.cz hlavní ekonom UniCredit Bank Pavel Sobíšek. Šéfredaktor finančního serveru Finparáda.cz Zdeněk Bubák k výhledu na rok 2015 ještě dodává: „Očekávám mírný pokles sazeb, zhruba o dvě desetiny procentního bodu, a to v průměru za všechny banky a kampeličky.“ Kdo tedy bude chtít v době, kdy se inflace opět drží u nuly, nějaké lepší zhodnocení svých peněz, bude se muset poohlédnout jinde.

Banky už míří jinam

Nové banky na českém trhu, které v posledních letech lákaly klienty na atraktivní sazby spořáků, už mají tuto misi za sebou. Teď se snaží o to, aby lidé začali aktivně využívat jejich další produkty. Velmi důležitý je pro ně zejména trh půjček, v oblasti spotřebitelských úvěrů, ale také hypoték zuří bitva v refinancování. Banky se o klienty přetahují také bezplatnými běžnými účty; většina jich je ale zadarmo jen při splnění určitých (pravda – většinou nijak složitých či obtížných) podmínek – na účet například musí každý měsíc přijít určitá částka, jeho majitel musí z účtu utratit tolik a tolik peněz kartou, odeslat jistý počet plateb a podobně

Spořicí účty teď zkrátka stojí stranou zájmu. „Banky mají od klientů relativně dost zdrojů a spíš čelí problému, jak je využít pro kvalitní a bezrizikové úvěry. Opravdu se tedy nedá očekávat, že se letos budou předhánět v inovacích spořicích účtů,“ vysvětluje Zdeněk Bubák.

Alternativy nejsou

Nízké úroky na trhu spořicích účtů vedou řadu lidí k tomu, že začínají zvažovat, jestli se jim nevyplatí vložit peníze do produktu, který nabídne lepší zhodnocení. Ti, kteří nechtějí riskovat a nepotřebují mít všechny peníze stále po ruce, nechají pravděpodobně úspory spát na termínovaných vkladech. Jenže i jejich úroky už pomalu přestávají být pouhým okem viditelné.

Další možností jsou pak konzervativní investice. „Alternativou ke spořicím účtům jsou spíš produkty s vyšším rizikem než s nižší likviditou. Vyšší riziko, zejména riziko poklesu hodnoty investice pod vložený kapitál, ale není pro každého. Nízké úročení spořicích účtů povede především k rezignaci střadatelů na výnos a k ponechávání většího dílu úspor na běžných účtech,“ odhaduje Pavel Sobíšek. Zvýšený zájem o investiční produkty podle něj bude pozvolný. Souviset pak bude prý především s generační výměnou.

Zdeněk Bubák si naopak myslí, že by se banky nad případným odlivem peněz do investičních společností mohly časem zamyslet a u svých retailových produktů opět přijít s nějakými lákadly, které klienty udrží. Nějakou dobu to prý ale ještě potrvá. „Teoreticky by to tak mohlo zafungovat, kdyby klienti masivně odcházeli ze spořicích účtů třeba do podílových fondů. A je pravda, že se tak už děje, i když zatím ne tak, aby to banky výrazněji pocítily.“

Nejlepší spořicí účty

Pro srovnání jsme vybrali částky sto tisíc a jeden milion korun. Po dobu ročního spoření se nebude ze spořicího účtu vybírat ani na něj nově ukládat, takže budeme moci sledovat, jak se nám za rok vložená částka rozroste. Z žebříčku jsme vyřadili všechny spořicí účty, které svůj úrok podmiňují podmínkami typu minimální obrat na účtu, útrata platebními kartami či nutnost zřízení běžného účtu, který je zpoplatněný. Mimo hru zůstaly i „spořicí účty“ s výpovědní lhůtou.

Kdo vám přidá nejvíc ke stu tisíc

Vítězem našeho srovnání spořicích účtů je i tentokrát kampelička Moravský peněžní ústav. Svoji úložku sto tisíc korun můžete u této finanční instituce při úročení 1,7 procenta za rok navýšit o 1455 korun. Běda ale, kdybyste chtěli účet trochu používat. Dvě odchozí platby jsou každý měsíc zdarma, třetí už vás však přijde na strašidelných devadesát devět korun.

Na druhé příčce skončila Sberbank s úrokem 1,63 procenta a rozšířením původního vkladu o 1394 korun. Klienty banky, která je součástí ruské bankovní skupiny Sberbank, jistě potěší, že došlo ke snížení poplatku za odchozí platbu z 18 na 5 korun. Zůstatek na účtu se navíc nově neúročí čtvrtletně, ale už každý měsíc.

Také bronzovou pozici obsadil Moravský peněžní ústav, který u svého spořicího účtu Úrok+ nabízí zhodnocení 1,2 procenta. Účet se úročí každý den. Avizovaná úroková sazba navíc platí až do úložky třicet milionů korun.

Na dalších příčkách se umístily Air Bank, Expobank a Zuno, které vám vašich sto tisíc shodně zhodnotí sazbou 1,1 procenta.

Banka/kampelička | Účet | Úrok (%) | Po roce naspořeno | Připisování úroku |

Moravský peněžní ústav | Spořicí účet Výhoda | 1,7 | 101 455,37 | denně |

Sberbank | Spořicí účet | 1,63 | 101 394,33 | měsíčně |

Moravský peněžní ústav | Spořicí účet Úrok+ | 1,2 | 101 025,89 | denně |

Air Bank | Spořicí účet | 1,1 | 100 939,01 | měsíčně |

Expobank | Spořicí účet GARANT | 1,1 | 100 939,01 | měsíčně |

ZUNO | Spoření Plus | 1,1 | 100 939,01 | měsíčně |

Equa bank | Spořicí účet | 1 | 100 853,32 | měsíčně |

Česká spořitelna | Spoření ČS | 1 | 100 853,32 | měsíčně |

Waldviertler Sparkasse Bank | Spořicí účet | 1 | 100 849,97 | ročně |

Wüstenrot | Spořicí účet | 0,8 | 100 682,13 | měsíčně |

ING Bank | ING Konto | 0,8 | 100 682,13 | měsíčně |

Pozn. Od naspořené částky je již odečtena patnáctiprocentní daň z úroku.

Zdroj dat: Finparáda. Kompletní porovnání trhu na Finparáda.cz |

Kdo vám přidá nejvíc k milionu

Také milionová úložka by se vám letos měla nejvíc rozrůst na spořicích účtech Moravského peněžního ústavu. Ten je přitom v našich žebříčcích až na jednu výjimku (kampeličku Artesa) jediným zástupcem družstevních záložen. Spořicí účet Výhoda vám díky úroku 1,4 přidá po roce k vašemu milionu dalších 11 970 korun. Spořicí účet Úrok+ se sazbou 1,2 procent pak 10 252 korun.

Na třetí příčku se vyšvihl spořicí účet Garant od Expobank – to je nové jméno banky LBBW, kterou v Česku koupil jeden z nejbohatších ruských podnikatelů. Milionová úložka se vám tu za rok na spořicím účtu rozroste o 9390 korun.

Další příčky v žebříčku patří Equa Bank, Sberbank a spořitelnímu družstvu Artesa.

Banka/kampelička | Účet | Úrok (%) | Po roce naspořeno | Připisování úroku |

Moravský peněžní ústav | Spořicí účet Výhoda | 1,4 | 1 011 970,86 | denně |

Moravský peněžní ústav | Spořicí účet Úrok+ | 1,2 | 1 010 252,13 | denně |

Expobank | Spořicí účet GARANT | 1,1 | 1 009 390,17 | měsíčně |

Equa bank | Spořicí účet | 1 | 1 008 533,17 | měsíčně |

Sberbank | Spořicí účet GARANCE | 1,43 (pod 500 tisíc Kč 0,43) | 1 007 949,19 | měsíčně |

Artesa | Spořicí účet Artesa Universal | 0,9 | 1 007 676,87 | měsíčně |

Wüstenrot | Spořicí účet | 0,8 | 1 006 821,23 | měsíčně |

ING Bank | ING Konto | 0,8 (od milionu Kč 0,6) | 1 006 815,93 | měsíčně |

Sberbank | Spořicí účet | 0,63 | 1 006 646,31 | měsíčně |

ZUNO | Spoření Plus | 0,6 | 1 006 389,93 | měsíčně |

Pozn. Od naspořené částky je již odečtena patnáctiprocentní daň z úroku.

Zdroj dat: Finparáda. Kompletní porovnání trhu na Finparáda.cz |

Sdílejte článek, než ho smažem

Diskuze

Příspěvek s nejvíce kladnými hlasy

15. 1. 2015 16:50

Vždyť to tam v tom článku píšou, že se nepočítají spořící účty, které jsou podmíněné zpoplatněným běžným účtem, nebo počtem transakcí a plateb kartou. A zrovna to vaše Zuno tam stejně taky uvádí v odstavci s nadpisem Bojovky pro škudlily: "Například banka Zuno dá na úložky do tří set tisíc korun úrok 1,5 procenta. Musíte mít ale sjednanou variantu spořicího účtu Plus, navíc v kombinaci s běžným účtem Plus. Ten stojí 68 korun měsíčně, pokud však kartou v daném měsíci utratíte alespoň tři tisíce korun, je vedení účtu zdarma. Abyste na spořicím účtu Plus měli nárok na úročení, nesmíte za celý měsíc z účtu vybírat, v opačném případě se vám úspory nezhodnocují."

Zobrazit celé vláknoSkrýt celé vlákno

V diskuzi je celkem (14 komentářů) příspěvků.