Na začátku si určíme body pro ukončení spreadů se ziskem a pro ukončení spreadů se ztrátou. Cíl pro zisk si stanovíme z maximálního možného zisku z každého spreadu. Až zisku na některém spreadu dosáhneme, spread ukončíme a otevřeme nový spread opět podle velikosti řeckého písmene delta. Delta je ukazatelem, o kolik se změní hodnota opce, pokud podkladové aktivum vzroste o dolar.

Pravidlo pro přiznání ztráty může znít následovně. Příslušný spread uzavřeme se ztrátou, pokud se na striku s vypsanými opcemi dosáhne velikost delty 22 %. Pak otevřeme nový spread, opět s prvním strikem pro vypsanou opci tam, kde je delta nižší než 10 %. Ztrátu je nutné hlídat, protože se lze dostat do situace, kdy i menší pohyb podkladového aktiva může způsobit velkou ztrátu. Názorný příklad bude nejlepším vysvětlením.

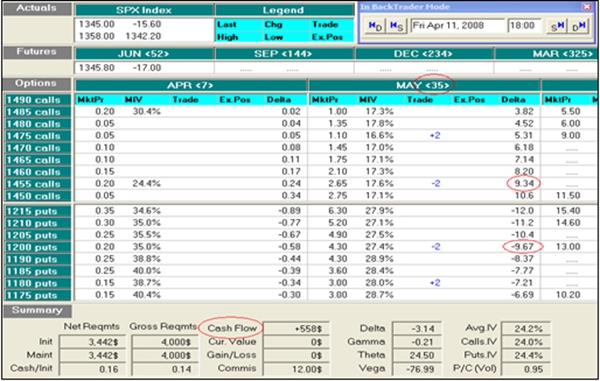

Vstup do obchodu byl 11.4.2008. Pokladové aktivum volíme index S&P 500 nebo Russel 2000.

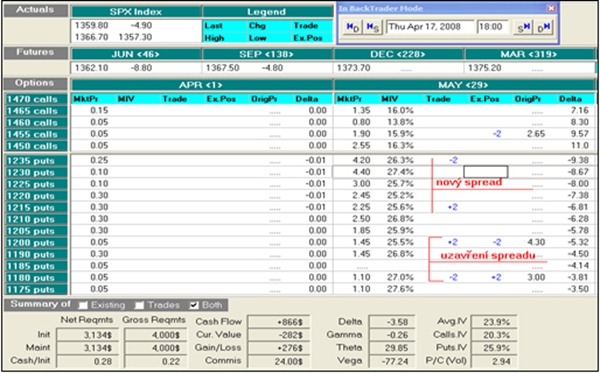

Matrix z OptionVue, 11.4. – vstup do obchodu

Vidíme sestavený obchod. První strike vypsaných opcí na straně call i put jsme zvolili tam, kde je řecké písmeno delta pod 10. Následující je kupovaná opce, jejíž strike je 20 bodů od vypisované. Když si strategii rozložíme, jedná se o dva kreditní spready s maximálním ziskem 2.65-1.10 x 2(počet kontraktů) x 100 tj. 310 USD u call opcí. U put opcí je maximální zisk 4.30-3.00 x 2(počet kontraktů) x100 tj. 260 USD. Součtem zisků z obou spreadů dostanem částku, kterou vidíme v Cash Flow po odečtení poplatků.

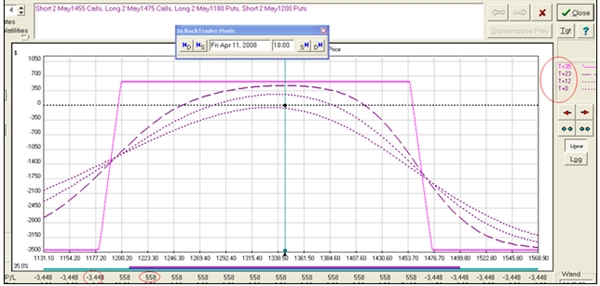

Vidíme teoretický průběh obchodu s blížícím se časem k expiraci. Minule jsme vysvětlili, jak funguje řecké písmeno theta, které měří, o kolik se mění hodnota opce vzhledem k časovým změnám, a že oba spready jsou out-the-money. Začínáme vydělávat, když opcím ubývá jejich časová hodnota. Z grafu názorně vidíme, že maximální zisk je 558 USD a maximální ztráta 3 448 USD. Z tohoto nevýhodného poměru zisku a ztráty plyne nutnost řízení pozice.

Spread ukončíme se ziskem, po dosažení zisku minimálně 66 % z maximálního možného zisku. Spread ukončíme se ztrátou, když bude na striku vypisovaných opcí delta 22 %.

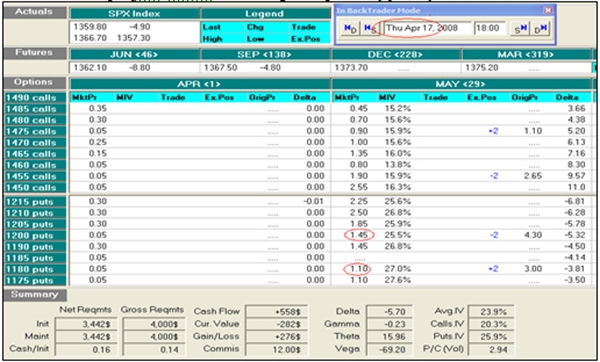

17.4. Na straně put jsme dosáhli našeho cíle. Opční ceny jsou nyní 1,45 a 1,10 USD.

Matrix ze 17.4., kdy uzavíráme put spread se ziskem

U put opcí jsme docílili požadovaného zisku 17. dubna (rozdíl spreadu je menší než 1/3 z původního), a proto put spread uzavřeme a vezmeme si zisk. Maximální zisk byl 130 x 2 kontrakty tj. 260 USD, my jsme spread ukončili se ziskem (130-35)x2 kontrakty tj. 190 USD (bez poplatků). Spread uzavřeme a vstoupíme do dalšího spreadu podle pravidla s deltou. A znovu máme sestaveného celého iron condora.

Matrix z 17.4., kdy jsem uzavřeli put spread se ziskem a vstupujeme do nového spreadu

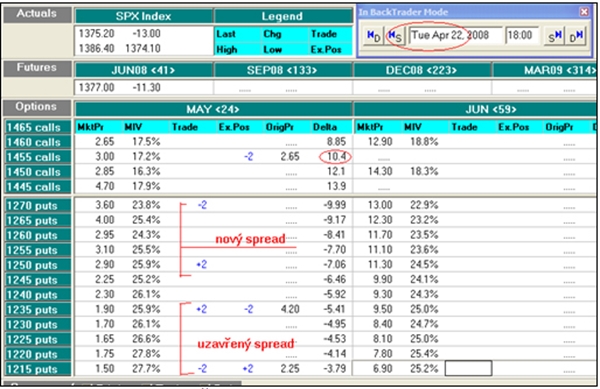

O pět dní později jsme na straně put opět dosáhli stanoveného cíle. Opční ceny jsou 190 a 150 USD. Spread uzavřeme se ziskem a vstoupíme do dalšího put spreadu. Stanovíme si, při jakém zisku spread uzavřeme. Pravidlo pro ukončení se ztrátou se také nemění. Ztrátu přiznáme, pokud se delta na striku 1270 put nebo 1455 call dostane na hodnotu 22 %.

Matrix z 22.4., kdy jsme uzavřeli put spread se ziskem a vstoupili do nového spreadu.

Zisk z put spreadu je 155 USD x 2 kontrakty tj. 310 USD.

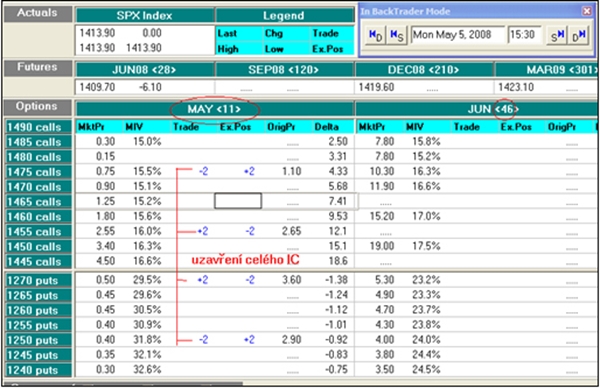

Na straně put jsme 5. května opět dosáhli našeho cíle pro zisk. Protože do vypršení platnosti květnových kontraktů zbývá už jen jedenáct dní, uzavřeme celou strategii, tedy spread na straně put i na straně call.

Matrix z 5.5. Dosažení zisku na put straně a vzhledem k blízké době do exspirace ukončujeme celou strategii Iron Condor.

Zisk z put spreadu je 60 USD x 2 kontrakty tj. 120 USD, ztráta z call spreadu je 25 USD x 2 kontrakty tj. 50 USD.

Celkový výsledek z celé strategie během jednoho měsíce při obchodování dvou kontraktů:

190 + 310 +120 – 50 = 570 USD (bez poplatků). S brokerskými poplatky je zisk 522 USD za 25 dní.

Po uzavření celé strategie vstoupíme do dalšího obchodu, tentokrát budeme pozici sestavovat s expirací v červnu. První vypisované striky určíme podle delty, cíl pro ukončení každého spreadu vychází z maximálního zisku a místo pro přiznání ztráty si stanovíme podle řeckého písmene delta. Jiné možnosti pro určení bodu pro přiznání ztráty mohou být stanovená maximální ztráta v USD nebo podle ceny podkladového aktiva.

Tato strategie je pro obchodování velmi jednoduchá. Není potřeba žádný software a obchoduje se celý rok v každém měsíci. Jak jsme již několikrát zmínili, je nutné sledovat a hlídat naší ztrátu a neváhat s ukončením spreadu. Jedna velká ztráta by mohla smazat několikaměsíční zisk. Správným risk managementem se tomu lze vyhnout a získat roční zhodnocení na slušné úrovni.

Sdílejte článek, než ho smažem