Poslat si peníze vydělané v zahraničí na domácí účet do Česka je jednoduché. Banky si s tím obstojně poradí. A také si za to nechají slušně zaplatit. Výše poplatku mimo jiné závisí na tom, přes kolik partnerských bank platba jde.

Jestliže se třeba pan Norbert v Brně rozhodne, že pošle dceři studující ve Spojených státech něco na přilepšenou, a ona má účet přímo v Bank of America, transakce bude jednoduchá. Protože se jedná o jednu z největších finančních institucí na světě, má u ní svůj takzvaný NOSTRO účet téměř každá evropská banka. Peníze pana Norberta tak půjdou zpravidla rovnou z jeho tuzemského osobního účtu do Bank of America. Domovská banka pana Norberta nejprve zkontroluje, zda má jeho příkaz všechny potřebné náležitosti a pak připraví takzvanou swiftovou zprávu (tu zpracovává mezinárodní společnost pro mezibankovní telekomunikaci SWIFT = Society for Worldwide Interbank Financial Telecommunications), kterou Bank of America informuje o detailech úhrady. Banka Norbertovy dcery pak na základě této swiftové zprávy zaúčtuje vše na účet příjemce, tedy dcery.

Pokud ovšem jeho dcera bude mít studentský účet u některé z malých amerických bank, bude cesta peněz delší. Tuzemská banka pana Norberta jej nejprve pošle do své korespondenční banky, u které má vedený svůj takzvaný NOSTRO účet, tedy do Bank of America. A ta ho pošle cílové bance.

Pokud by Norbertova dcera byla na stáži v některé z evropských zemí, bude zasílání platby relativně jednoduché. Zvláště v případě, pokud si dcera založí účet v eurech v některé z bank napojených na evropský clearing, což je systém podobný tuzemskému zúčtování platebního styku mezi českými bankami. (Více v článku Proč trvá cesta z účtu na účet až tři dny). Platba by šla nejspíš z české banky do Evropského clearingového centra, které spravuje Evropská bankovní asociace. Když platba splní podmínky přeshraničního převodu EUR/SEPA (Single Euro Payments Area) jednotného trhu v EU, poslalo by jí pak clearingové centrum bance, u níž má dcera účet.

Pokud by chtěl Norbert poslat do Německa dolary, nepůjde platba přes evropské clearingové centrum, ale korespondenčním způsobem přes některou z amerických bank. Cesta peněz se tím zkomplikuje a prodraží.

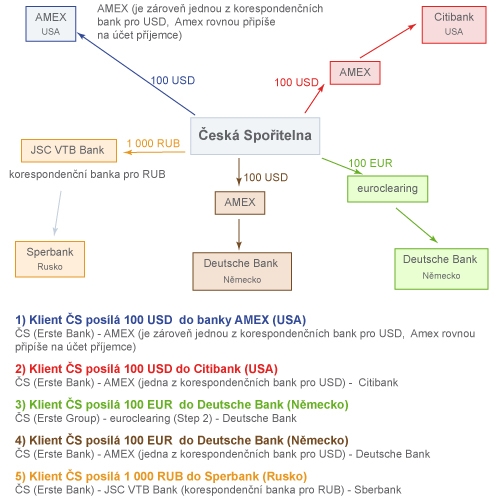

Kudy putují peníze z Česka do zahraničí

Komplikovanější situace by nastala, pokud by dcera vyrazila na stáž třeba do Ruska. Když by měla účet u velké banky, byla by transakce sice podobně jednoduchá jako u Bank of America a šla by patrně do některé z velkých bank v Moskvě. Jestliže by ale studentka měla účet v malé bance mimo hlavní město, úředník české banky by musel ručně celou trasu bankovního převodu naplánovat přes jednotlivé korespondenční banky. Toto takzvané trasování jinak bývá automatizované.

Cesta bankovního příkazu do zahraničí vede vždy do cizí banky, kde má česká banka vedený svůj NOSTRO účet, nebo do cizí banky, která má naopak u české banky vedený vlastní takzvaný LORO účet. Když se zároveň jedná o banku, kam se peníze posílají, je transakce krátká podobně jako v Česku, tedy z banky do banky. Pokud peníze musí jít složitěji, třeba přes několik zemí, a tedy přes jednotlivé korespondenční banky tak, aby vždy jedna měla účet u té další. Až skončí v cílové bance.

„V některých případech vstupuje do zahraničního platebního styku clearing ČNB nebo místní clearing v zemi banky příjemce,“ říká Pavla Plachá z České spořitelny. Taková situace by nastala třeba v případě, že by dcera pana Norberta chtěla poslat nějaké peníze domů a její zahraniční banka by měla vedený svůj NOSTRO účet u Komerční banky. Její platba by tak šla nejprve na účet Komerční banky, odtamtud do clearingu ČNB a pak teprve třeba do České spořitelny. „Podobně do trasy příkazu vstupuje i zahraniční clearingové centrum. Česká spořitelna platbu pošle do své korespondenční banky, která pak platbu převede bance příjemce prostřednictvím clearingového centra dané země,“ doplňuje Plachá.

K zahraničním platbám se standardně váží tři typy placení poplatků, které zahrnují výlohy všech bank podílejících se na transakci. O tom, jaký z nich bude banka klientovi účtovat, rozhoduje odesílatel platby, tedy v našem případě pan Norbert. Buď si zvolí variantu BEN, kdy veškeré výlohy hradí jeho dcera jako příjemce, nebo OUR, kdy všechny výlohy hradí on jako odesílatel. Případně se může rozhodnout i pro takzvanou platbu SHA, kde každá strana platí část poplatků. Tedy plátce hradí výlohy své banky a příjemce zase své banky, popřípadě i výlohy zprostředkující banky, pokud do převodu nějaká vstupuje.

Výše poplatků za transakce do zahraničí závisí nejčastěji na několika hlavních faktorech. Záleží například na způsobu, jak klient příkaz podá, tedy zda elektronicky či na přepážce. Elektronický příkaz bývá levnější. „Poplatek závisí i na správném vyplnění platebního příkazu klientem, protože je rozdíl mezi zadáním příkazu pro automatické zpracování a ruční zpracování. Zvýhodněné je automatizované zpracování,“ upozorňuje mluvčí ČSOB Tomáš Kopecký. Dalším faktorem, který podle něj ovlivňuje cenu, je směrování převodu, posílaná částka a její měna. „Oproti platbám v jiných měnách či platbám mimo Evropu jsou levnější například převody v eurech do výše 50 tisíc eur směrované na euroúčet v Evropském hospodářském prostoru,“ dodává Kopecký.

Tuzemská banka do poplatku promítá také náklady na vedení nostro účtů cizích bank, poplatky za užívání systému SWIFT a také mezibankovní poplatky zahraničních bank, které bývají řádově vyšší než u těch českých.

Celá transakce z české do zahraniční banky by měla trvat zhruba tři dny, shodují se oslovené banky. Délka převodu závisí na měně převodu, zemi a konkrétních podmínkách banky příjemce. V Evropě by měly peníze dorazit za tři až pět dnů. Do exotických zemí a malých bank to může být později. Za kratší dobu jsou většinou připsány peníze na zahraniční účet, pokud je tento účet v bance stejné finanční skupiny.

Počet bankovních SWIFT plateb do zahraničí roste

| Počet přijatých operací

/tisíce/

| Počet odeslaných operací

/tisíce/

| Změna vůči roku 2006

|

|---|

| ČR | 13 426 | 8 186 | 34,5% |

| SLOVENSKO | 4 683 | 3 935 | 21,1% |

| POLSKO | 14 878 | 12 993 | 18,3% |

| VELKÁ BRITÁNIE | 586 808 | 780 143 | 24,3% |

| USA | 594 222 | 674 695 | 27,4% |

| ŠVÝCARSKO | 122 747 | 125 485 | 21,3% |

| NĚMECKO | 320 629 | 286 653 | 17,6% |

| CELKEM za všechny země v systému SWIFT | 3 501 163 | 3 501 163 | 22,2% |

| Zdroj: Swift Annual Report 2007 |

Jaké jsou vaše zkušenosti s převodem peněz do zahraničí? Kam nejdále jste posílali peníze a jak dlouho to trvalo než tam dorazily?

Sdílejte článek, než ho smažem

Diskuze

Příspěvek s nejvíce kladnými hlasy

9. 6. 2008 13:11, cedr

Ja mam s prevody ze zahranici docela slusnou zkusenost, snad nekomu nasledujici postrehy pomuzou.

1) Primy prevod je opravdu drahy. U nas jsem u CS, v Nemecku mam Sparkasse. Za poslani z DE k nam bych platil myslim 1.5% + fixni ccastku asi 15 eur. Konverze z EUR na CZK se ale provede za stredovej kurz, cili idealne.

2) Jeden cas sem pouzival moneybookers. Tam byl jen fixni poplatek, nepamatuju se kolik, ale byl zanedbatelne nizkej a zadny procenta z prenesene castky. Problem byl, ze objem penez k prevodu byl omezen (asi 5000eur za 3 mesice). Prevod EUR-CZK se provedl za nakupni kurz, cili tam byla pro me nejvetsi ztrata. Ale pro male objemy tohle muze byt velmi vyhodny zpusob

3) Nedavno sem zacal prevadet penize brokera. Mam ucet u Patrie (cili CSOB), kde muzu vyuzivat uctu v ruznych menach. Za odeslani EUR z Nemecka na EUR ucet u Patrie zaplatim presne 9 euro nezavisle na objemu (nezkousel sem jeste vic jak 5000, ale nemel by byt problem). Takto ziskana EURa je treba konvertovat na CZK, coz lze u Patrie udelat za o neco horsi nez stredovy kurz. (byl-li nedavno kurz 25.00, tak prodej EUR se povedl za 24.85). Jakmile mate CZK, za 10Kc je lze odeslat do kterekoliv ceske banky.

Toto je zatim nejlevnejsi zpusob prevodu ze zahranici, jaky sem objevil. Totez mi fungovalo pri prevodu USD od americkeho brokera, ktery si dokonce neuctuje za prevod vubec nic (ale neni to samozrejme regulerni banka)

Příspěvek s nejvíce zápornými hlasy

29. 7. 2008 15:08, kuba

Chtel bych se zeptat,kdyz chci poslat do usa na americky ucet 20000kc,odkud by to bylo nejlepsi?a kolik by to stalo na poplatkach?nekdo mi vypravel,ze nejlepsi west union?co tmu rikate? dik kuba

V diskuzi je celkem (13 komentářů) příspěvků.