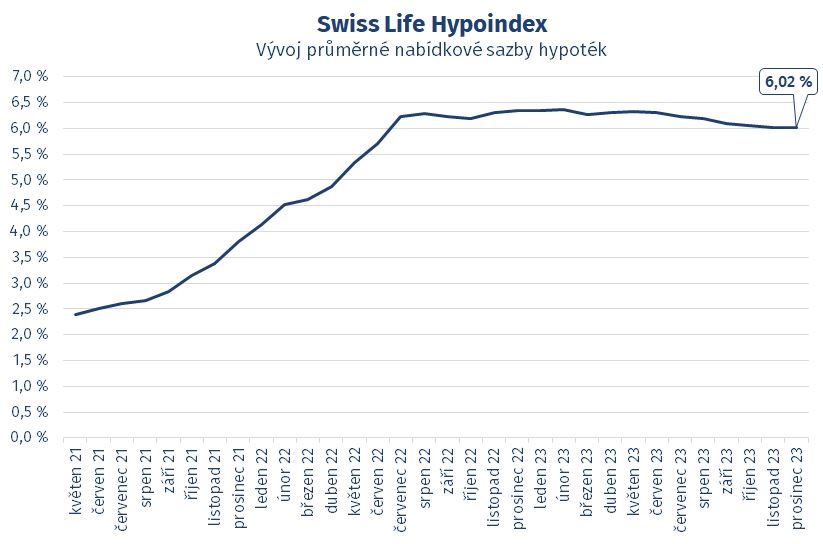

Tuzemské banky nabízejí nové hypotéky v průměru s úrokovou sazbou 6,02 % p. a. Vyplývá to ze statistiky Swiss Life Hypoindex k 4. prosinci.

Průměrná sazba tak zůstala na prakticky stejné úrovni jako před měsícem, kdy byla 6,01 %. Vrcholu dosáhla letos v únoru, kdy se vyšplhala na 6,37 procenta. Od té doby klesá, ale jen nepatrně.

Průměrná splátka úvěru na 3,5 milionu korun sjednaného do 80 % odhadní ceny nemovitosti při splatnosti 25 let vycházela začátken prosince na 22 589 korun měsíčně, což je o zhruba 750 korun méně než únorové maximum 23 341 korun.

Zatímco u výše sazeb se zatím žádné velké změny nekonají, experti si všímají jiného trendu. Zdražují v minulosti oblíbené dlouhodobé fixace, které byly většinou výhodnější než kratší fixace.

„Úrokové sazby hypoték fixovaných na deset let v průměru vzrostly o 17 bazických bodů. Banky je nabízejí mladým za 6,39 procenta a ostatním za 6,05 procenta. Hypotéky pro mladé s fixací na deset let jsou tak v současné době nejdražší na trhu,“ říká Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Jako „hypotéky pro mladé“ se označují úvěry, u nichž žadatelům do 36 let věku stačí mít desetinu peněz z jiných zdrojů. Banky jim poskytují úvěr do 90 % LTV (zástavní hodnoty nemovitosti). Pro běžné zájemce je maximum standardně 80 % LTV.

Nejvýraznější pokles úrokových sazeb zaznamenaly hypotéky fixované na jeden rok. Úrokové sazby do 80 % LTV klesly o desetinu procentního bodu na 6,35 %, nad 80 % LTV o 0,09 procentního bodu na 5,95 %. Hypotéky pro mladé s fixací na jeden rok jsou tak další, které banky společně s tří- a pětiletými fixacemi u LTV do 80 % nabízejí pod hranicí šesti procent.

Tříleté fixace hypoték zlevnily o čtyři bazické body. Hypotéky do 80 % LTV nabízejí banky v průměru za 5,87 % a s LTV nad 80 % za 6,21 %. Nepatrně klesly i sazby pětiletých fixací, a to o jeden bazický bod na 5,8 % u hypoték s LTV do 80 % a na 6,14 % s LTV nad 80 %.

Za zdražováním desetiletých fixací stojí podle Sýkory mimo jiné i nedávné schválení novely zákona o spotřebitelském úvěru. Ta od ledna příštího roku zvýší poplatek za předčasné splácení hypoték. Banky si nově budou moci účtovat čtvrt procenta ročně, maximálně jedno procento z nesplacené jistiny. Podle bank není však poplatek dostatečný, aby vykryl jejich rizika. Dá se tak očekávat, že desetileté fixace zažijí v příštích letech výrazný útlum.

Stejný názor má i hypoteční expert David Eim ze společnosti Gepard Finance. „Nedávno poměrně razantně zvýšila sazby u dlouhodobých fixací UniCredit Bank a aktuálně se přidala i Komerční banka. Domnívám se, že na tomto trendu se nejvíce podepsal vývoj ve věci takzvaně účelně vynaložených nákladů – tedy podmínek, za kterých v budoucnu bude možno hypotéku předčasně splatit během trvání fixace úrokové sazby,“ říká.

Před několika měsíci podle něj ještě existoval pro dlouhé fixace argument jejich cenové výhodnosti. „Ale tento argument již je passé. Dlouhé fixace jsou dražší, než kratší a vlastně mě dnes nenapadá žádný důvod, proč si je zvolit,“ říká Eim.

Čeká nás příští rok oživení?

Ačkoliv letošní rok patří zhlediska objemu hypoték k těm nejslabším, předčil nakonec odhady expertů ze začátku roku, podle nichž si lidé letos půjčí na bydlení maximálně 100 miliard. Nakonec podle údajů České národní banky přinesl říjen 2023 poměrně znatelný měsiměsíční růst objemu poskytnutých úvěrů a dosál 13,7 miliard. Jde o nejvyšší hodnotu za posledních 16 měsíců, tedy od června 2022. Celkový objem hypoték tak bude za letošní rok mezi 125 až 130 miliardami korun. Pro srovnání: v rekordním roce 2021 poskytly banky hypotéky za 541 miliard korun.

Podle Jiřího Sýkory by měla být situace na hypotečním trhu o něco příznivější. Sazby by měly dál klesat, na úroveň let minulých se ale rozhodně nedostanou. „Česká národní banka by mohla ukončit období vysokých sazeb. Základní sazba by mohla klesnout o čtvrt procentního bodu na 6,75 % a v příštím roce se postupně dostat až na čtyři procenta. Ten, kdo stále váhá, zda za současné situace řešit vlastní bydlení, by ale neměl příliš čekat, protože spolu s nižšími sazbami půjde ruku v ruce zvyšování cen nemovitostí,“ domnívá se Sýkora.

ČNB před pár dny rozhodla, že zmírní limity pro žadatele o úvěr: Od ledna 2024 deaktivovala ukazatel DTI (Debt To Income), který odráží počet ročních příjmů žadatele nutných ke splacení všech jeho dluhů. Dosud byl 8,5 – znamená to, že banky mohou půjčit jen tomu, kdo na splacení všech svých dluhů vydal maximálně 8,5násobek svých ročních příjmů.

Už od letošního července přestal platit ukazatel DSTI (Debt Service To Income), který vyjadřoval, jak velkou část čistého měsíčního příjmu žadatel o úvěr vynakládá na splátky celkového dluhu. Na hypotéku předtím nedosáhl, kdo vydal na všechny své dluhy víc než 45 procent čistých příjmů, u žadatelů mladších 36 let víc než 50 procent.

Jediný limit, který bude nadále platit, je LTV (Loan To Value) – ukazující poměr výše hypotečního úvěru k hodnotě nemovitosti. Ten zůstává na 80 %. Znamená to, že na hypotéky dosáhne většinou jen ten, kdo má na pořízení nemovitosti alespoň 20 % z vlastních peněz, respektive z jiných zdrojů než z hypotéky. Pro žadatele o hypotéku, kteří jsou mladší 36 let, zůstává u LTV zvýšený 90% limit – stačí jim tak desetina vlastních peněz.

Ani uvolněnější pravidla pale výraznější objemy hypoték v blízké budoucnosti zřejmě nepřinesou. Ceny nemovitostí sice klesly, podle odhadu ČNB jsou však byty pro domácnosti s mediánovými příjmy stále nadhodnoceny o zhruba 60 procent.

„Očekávat, že toto opatření ČNB nějak výrazněji rozhýbe zamrzlý hypoteční trh, není příliš na místě. Aby zájem znatelně vzrostl, musely by být úrokové sazby u hypoték minimálně na poloviční výši. Tam ale neklesnou, dokud ČNB nesníží extrémně vysoké základní úrokové sazby, od nichž se ty hypoteční odvíjí,“ podotýká Evžen Korec, generální ředitel a předseda představenstva Ekospol.

I kdyby ale centrální bankéři sazby snížili, na dvouprocentní sazbu se dlouho trh nedostane. „Pokud by někdo očekával, že sazby opět zamíří na hodnoty pod dvě procenta, tak máme špatnou zprávu. Dno, na kterém by úroky měly ukončit svůj pokles, by se mělo pohybovat někde mezi 3 a 4 %. A tento pokles určitě neproběhne během příštího roku, ale až během následujících několika let,“ očekává analytik Jiří Sýkora.

Kateřina Hovorková

Na Peníze.cz se věnuje hlavně osobním financím a trhu práce. V médiích pracuje od 90. let. Začínala v České tiskové agentuře, později prošla redakcemi MF Dnes, iDnes, pracovala v Hospodářských novinách a na webu Aktuálně.cz.... Další články autora.

Sdílejte článek, než ho smažem