Zisk před zdaněním třinácti největších světových bank, které se zabývají i investičním bankovnictvím, se v roce 2008 propadl hluboko do červených čísel. Po letošním prvním čtvrtletí se zdá, jako by ani žádný špatný rok 2008 nebyl. Ať už jde o Goldman Sachs, Bank of America či Wells Fargo, všechny tyto banky se dokázaly přehoupnout zpět do černých čísel. Výjimkou je Morgan Stanley.

Jenže za zisky není zlepšení hospodářské situace, ale úprava amerických účetních pravidel GAAP. Stav ekonomik, kde banky působí, naopak ukazuje další problémy, kterým budou muset tyto finanční institucečelit.

„Nynější pozitivní výsledky amerických bank jsou ve velké míře ovlivněny zrušením tržního ocenění aktiv,“ tvrdí Václav Kmínek z České spořitelny. Americká Rada pro standardy finančního účetnictví (FASB) připustila, že není nutné tržní cenou, která je nyní velmi nízká, oceňovat cenné papíryzajištěné různými podkladovými aktivy, například hypotékami, úvěry z kreditních karet či spotřebitelskými úvěry. Právě změna hodnoty těchto cenných papírů stála za loňskými obřími ztrátami. Zásahy do účetních standardů ale zhoršují možnost porovnat, jak na tom jednotlivé finanční instituce jsou. „Dopad je těžké posoudit. Pro investora jsou účetní výkazy nyní nepřehledné,“ tvrdí o rizicích změny účetnictví Milan Lávička, analytik Atlantik.

Změny v bankovním účetnictví připustila i Evropa. Na konci loňského roku přijala Evropská komise ve shodě s evropskými státy dodatky k účetním standardům, které umožňují převést bankám aktiva z kategorie „drženo pro obchodování“ a „drženo k prodeji“ do kategorie „drženo do splatnosti“. Znamená to, že do výkazů nebudou muset promítat ztráty způsobené poklesem cen těchto aktiv, vysvětluje Komise.

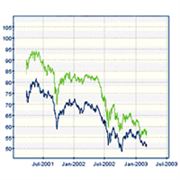

Důkazem, že investoři s upravenými účetními výkazy nejsou spokojeni, může být reakce trhu na zisku Bank of America (BoA) za první čtvrtletí. I když ve srovnání s prvním čtvrtletím roku 2008 byl zisk BoA na akcii dvakrát vyšší, akcie ztratily za jeden den 25 procent hodnoty. „Trhy reagovaly negativně i na vyšší tvorbu opravných položek kvůli nebezpečí, že firmy a domácnosti nebudou schopny splácetpůjčky,“ vysvětluje Kmínek.

„Zhoršování ekonomické situace přináší bankám dodatečné náklady. Hlavním problémem teď pro ně budou nesplácené úvěry,“ potvrzuje Lávička. V případě BoA se ve výsledcích také objevilo, že banka navýšila rezervy na krytí ztrát z nesplácených úvěrů od konce prosince o 5 miliard na 13,4 miliardy dolarů. V roce 2008 dosahovala úroveň nesplácených úvěrů 1,93 procenta všech půjček, v absolutním vyjádření pak 6,5 miliardy dolarů. Za poslední tři měsíce podíl vzrostl na 2,58 procenta, resp. 9,3 miliardy dolarů.

Podobný problém dopadne i na Evropu, Česko či střední a východní Evropu obecně. „Z krátkodobého hlediska se pro střední a východní Evropu nic pozitivního čekat nedá. Podíl nesplácených úvěrů se bude rozhodně zvyšovat a banky budou muset vytvářet vyšší opravné položky,“ myslí si Kmínek.

V případě Ameriky by do dění v bankovním sektoru mohly vnést světlo zátěžové testy, které provádí tamní centrální banka FED. Testy mají zjistit, jestli banky budou potřebovat další kapitál, aby ustály globální recesi. V Evropě se investoři musí spokojit s účetními výkazy a spolehnout se, že o skutečném zdraví bank říkají pravdu. Se změnami v účetnictví to však mají zase o něco složitější.

Je dobře, že se bankám ulevilo změnou účetních standardů? Podělte se o názor.

Sdílejte článek, než ho smažem