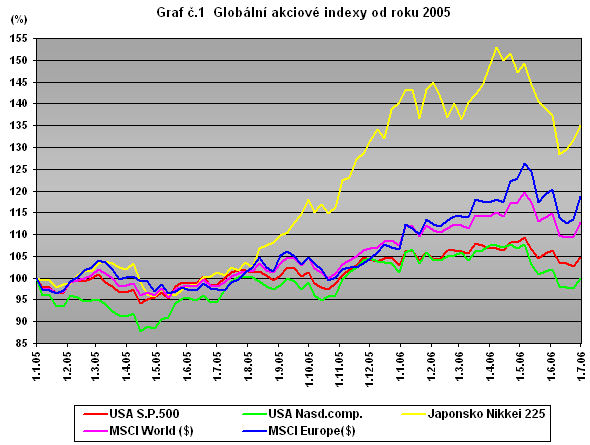

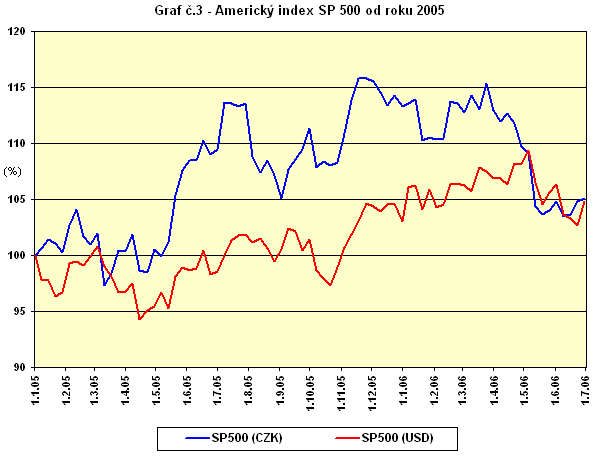

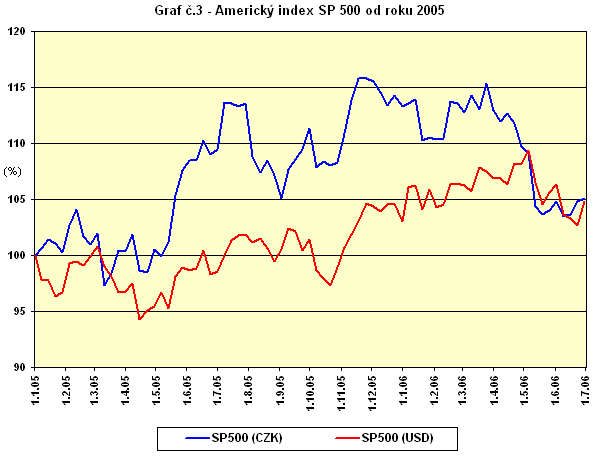

V očekávání nevyhnutelné korekce stoupala na trzích každým dnem nervozita. Nebylo již otázkou, zda vůbec korekce přijde, ale kdy. Zlom přišel 5. května, když americký index S&P 500 (profil, názory) dosáhl svého více než pětiletého maxima (1 325,76 bodů). Poté došlo k prvním větším výprodejům a trhy mírně klesaly.

Když pak 10. května došlo ke globálnímu vybírání zisků, poklesly akciové i komoditní trhy často až o desítky procent, přičemž podle očekávání nejvíce utrpěly tzv. emerging markets. Korekce vyvrcholila v druhé polovině června, když indexy dosedly na svá lokální minima. V poslední červnové dekádě se již trhy opět pozvolna vydávají severní cestou a částečně tak korigují své dosti citelné ztráty.

Podívejme se, jak se ve složitém prvním pololetí roku 2006 dařilo několika zajímavým americkým titulům:

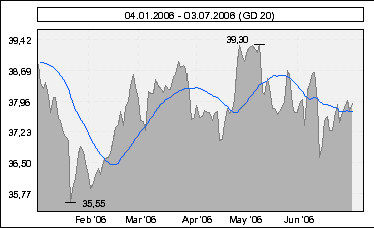

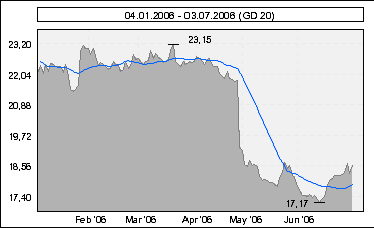

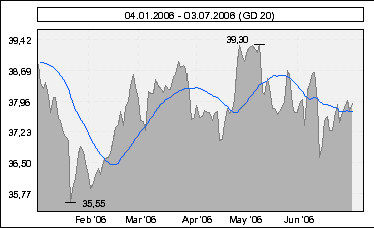

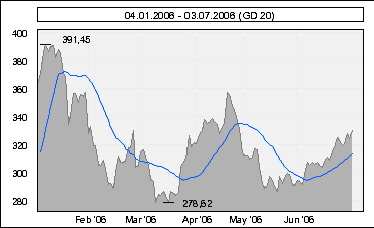

Bank of America Corp. (profil, názory) (EUR) – relativní stabilita bankovního domu

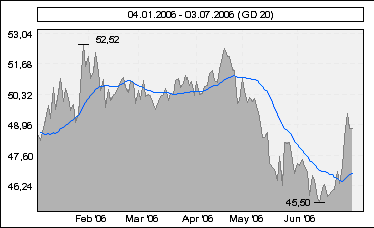

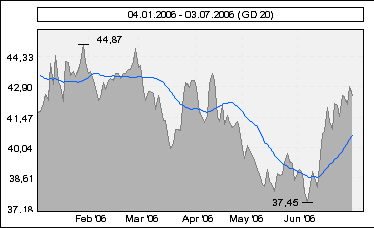

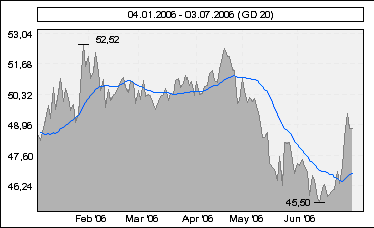

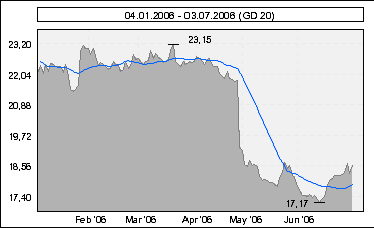

Exxon Mobil Corp. (profil, názory) (EUR) – korekce se nevyhnula ani ropnému gigantu

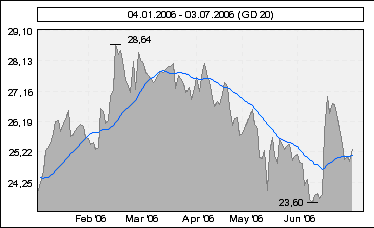

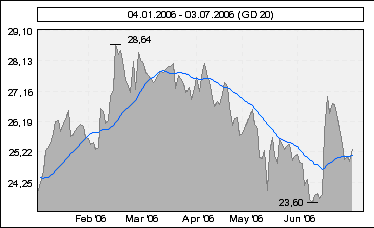

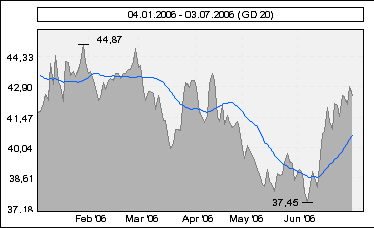

Hewlett-Packard Co. (profil, názory) (EUR) – titul je stále atraktivní

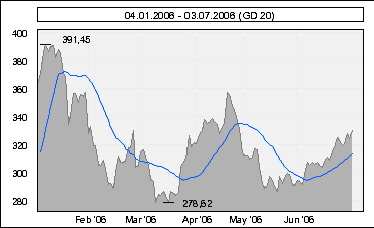

Google Inc. (profil, názory) (EUR) – internet jako na houpačce

Microsoft Corp. (profil, názory) (EUR) – Bill Gates odchází, nastává výrazný propad kurzu

Harley-Davidson Inc. (profil, ) (EUR) – akcie pro motocyklové labužníky po propadu opět posiluje

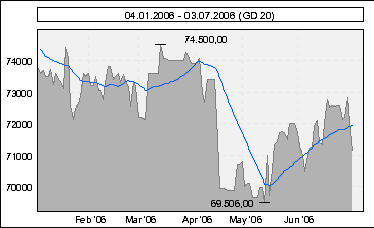

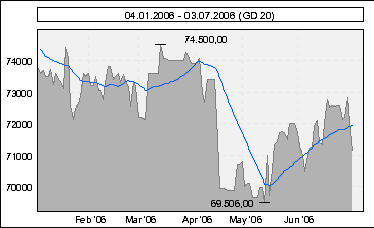

Berkshire Hathaway Inc. (profil, názory) (EUR) – nejdražší akcií světa je stále finanční holding Warrena Buffetta

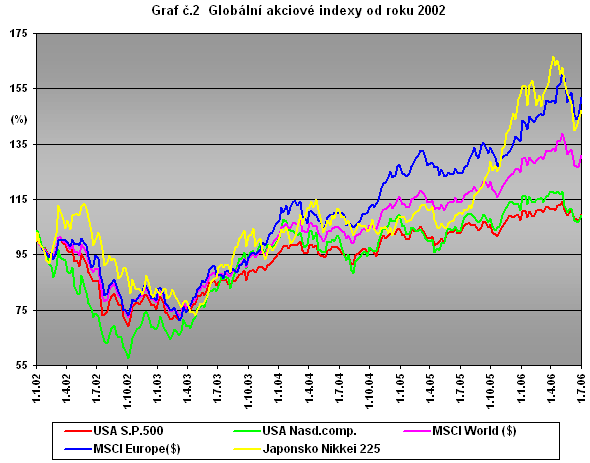

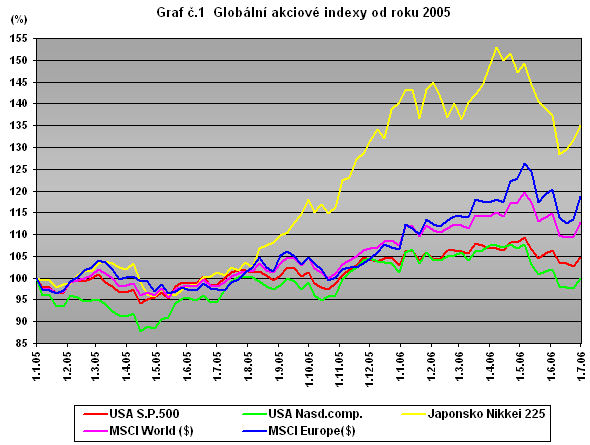

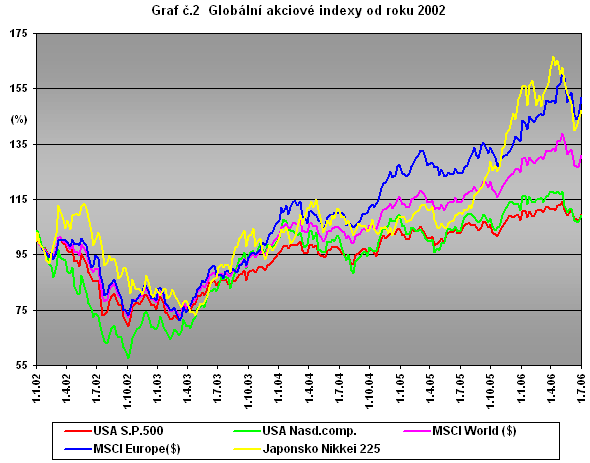

Jak se dařilo vybraným globálním akciovým indexům v prvním pololetí roku 2006 a také v uplynulém roce 2005 vidíme v tabulkách:

| Rok 2005 |

| Index |

Region |

Změna |

| DJIA 30 |

USA |

-0,6 % |

| S&P 500 |

USA |

+3,0 % |

| Nasdaq comp. |

USA |

+1,4 % |

| MSCI World (USD) |

Vyspělé trhy |

+7,6 % |

| MSCI World (Local) |

Vyspělé trhy |

+13,7 % |

| MSCI Europe (USD) |

Evropa |

+6,5 % |

| MSCI Europe (Local) |

Evropa |

+21,6 % |

| MSCI ACWI (USD) |

Všechny trhy |

+8,8 % |

| Nikkei 225 |

Japonsko |

+40,2 % |

| První pololetí roku 2006 |

| Index |

Region |

Změna |

| DJIA 30 |

USA |

+ 4,0 % |

| S&P 500 |

USA |

+1,8 % |

| Nasdaq comp. |

USA |

+1,5 % |

| MSCI World (USD) |

Vyspělé trhy |

+4,9 % |

| MSCI World (Local) |

Vyspělé trhy |

+1,8 % |

| MSCI Europe (USD) |

Evropa |

+11,5 % |

| MSCI Europe (Local) |

Evropa |

+3,1% |

| MSCI ACWI (USD) |

Všechny trhy |

+5,0 % |

| Nikkei 225 |

Japonsko |

-3,8 % |

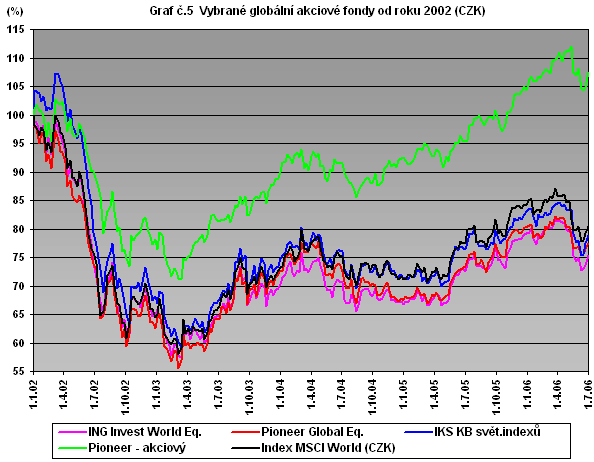

Následují dva grafy indexů, které mapují hlavní světové trhy od počátku roku 2005, respektive od roku 2002. Třetí graf pak znázorňuje výnos amerického indexu S&P 500 za posledních 18 měsíců, jak v USD (profil, názory) tak i v CZK (profil, názory).

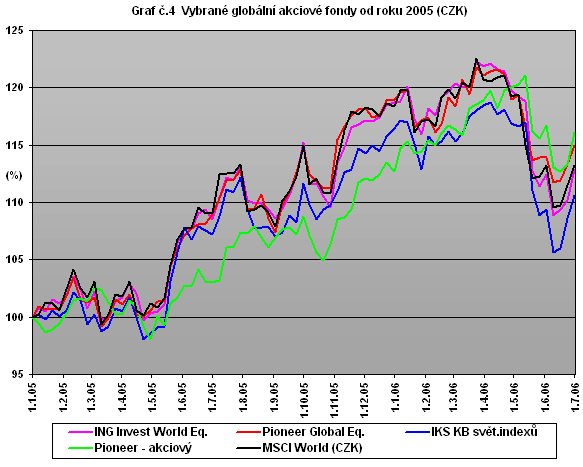

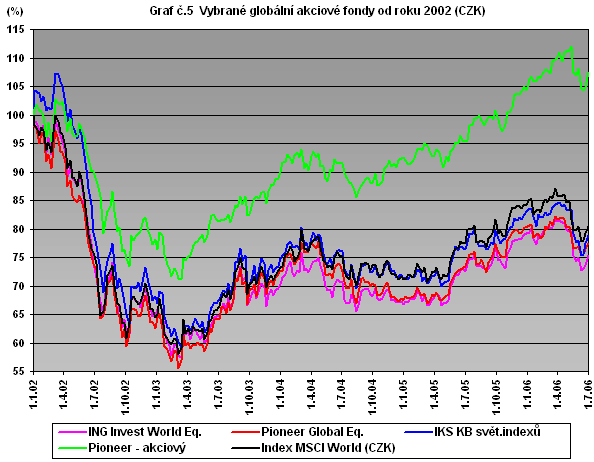

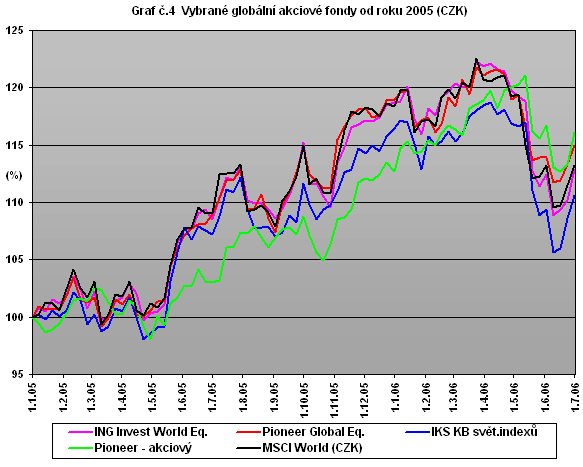

Nyní se podíváme na přehled několika sledovaných globálních fondů. Performance všech fondů v tabulkách i grafech je pro lepší porovnání vyjádřena jednotně v CZK.

| Globální fondy |

| IKS fond světových indexů |

Pioneer – akciový fond |

Správce: Investiční kapitálová spol. KB, a.s.

internet: www.iks-kb.cz

datum vzniku: 29.8.2000

země registrace: ČR

vstupní poplatek: 0 %

výstupní poplatek: max. 3 % (do 182. dne)

poplatek správci: max. 1,5 %

ČOJ fondu: 657,5 mil. Kč (30.6.2006)

měna fondu: Kč

benchmark: MSCI World Index |

správce: Pioneer investiční společnost, a.s.

internet: www.pioneerinvestments.cz

datum vzniku: 20.11.2000

země registrace: ČR

vstupní poplatek: max. 3,5 %

výstupní poplatek: 0 %

poplatek správci: max. 2 %

ČOJ fondu: 553,45 mil. Kč (30.6.2006)

měna fondu: Kč

benchmark: MSCI World 95 %, Pribor 6M 5 % |

| Portfolio fondu k 31.5.2006 |

Portfolio fondu k 31.5.2006 |

| Regionální rozložení: |

Podíl (%) |

Regionální rozložení: |

Podíl (%) |

1. USA

2. Evropa (EU a vyspělé trhy)

3. Japonsko

4. Depozita |

Indexové akcie

celkem: 94,0

Podíl.listy: 0

Bank.účty: 6,0 |

1. USA

2. Japonsko

3. Velká Británie

4. Francie

5. Německo

6. Bermudy

7. Švýcarsko

8. Španělsko

9. Nizozemí

10. Ostatní |

44,86

9,86

8,42

7,40

6,60

4,47

2,79

1,58

0,97

2,71 |

| Nejvýznamnější podíly: |

Podíl (%) |

Nejvýznamnější podíly: |

Podíl (%) |

1. STOXX - HVB

2. Euro STOXX 50 - BNP

3. S&P 500 - UBS

4. DJIA - BGB

5. S&P 400 MID-CAP

6. TOPIX - CMZB

7. HSCEI-SOGE

8. Nasdaq 100 - DB

9. OPALS-MSCI World Index

10. TOPIX - DB

|

13,48

13,27

8,67

8,13

6,05

5,98

5,81

5,24

4,75

4,57

|

1. Citigroup Inc.

2. Office Depot

3. American International Group

4. ConocoPhillips

5. Microsoft Corp.

6. Occidental Petroleum

7. Bell South Corp.

8. Wellpoint Inc.

9. Porsche

10. AXA

|

3,43

2,90

2,80

2,63

2,48

2,35

2,32

2,15

2,04

2,01

|

| Roční výkonnost v (CZK): |

Roční výkonnost v (CZK): |

První pololetí 2006

2005

2004

2003

2002

2001 |

-5,0 %

+16,5 %

-4,6 %

+11,8 %

-31,8 %

-22,2 % |

První pololetí 2006

2005

2004

2003

2002

2001 |

+3,1 %

+12,7 %

+3,0 %

+17,2 %

-23,9 %

-16,4 % |

| ING (L) Invest World |

Pioneer Funds - Global Equity |

Správce: ING Investment Management

internet: www.ingfondy.cz

datum vzniku: 18.7.1991

země registrace: Lucembursko

vstupní poplatek: 3,5 %

výstupní poplatek: 0 %

poplatek správci: 1,2 %

ČOJ fondu: 104,23 mil. EUR (30.6.2006)

měna fondu: EUR

benchmark: MSCI World Index |

správce: Pioneer Asset Management S.A.

internet: www.pioneerinvestments.cz

datum vzniku: 29.11.2001

země registrace: Lucembursko

vstupní poplatek: 5,0 %

výstupní poplatek: 0 %

poplatek správci: 1,5 %

ČOJ fondu: 114,6 mil. EUR (30.6.2005)

měna fondu: EUR

benchmark: MSCI World Index |

| Portfolio fondu k 31.5.2006 |

Portfolio fondu k 31.5.2006 |

| Regionální rozložení: |

Podíl (%) |

Regionální rozložení: |

Podíl (%) |

1. USA

2. Japonsko

3. Francie

4. Velká Británie

5. Švýcarsko

6. Lucembursko

7. Německo

8. Nizozemí

9. Itálie

10. Ostatní

|

45,86

9,39

7,34

7,10

6,03

4,66

3,79

3,21

2,85

9,78

|

1. USA

2. Japonsko

3. Velká Británie

4. Německo

5. Švýcarsko

6. Francie

7. Hongkong

8. Čína

9. Singapur

10. Ostatní

|

50,44

14,92

9,65

5,66

5,63

5,06

2,39

2,18

1,88

2,19

|

| Nejvýznamnější podíly: |

Podíl (%) |

Nejvýznamnější podíly: |

Podíl (%) |

1. Total SA

2. Bank of America

3. Johnson and Johnson

4. Citigroup Inc.

5. Cisco Systems

6. Novartis

7. JP Morgan Chase

8. Occidental Petroleum

9. Pfizer

10. Sprint Corp-fon Group

|

1,71

1,67

1,32

1,30

1,28

1,26

1,21

1,18

1,14

1,12

|

1. Citigroup Inc.

2. Sumitomo Mitsui Financial

3. Total SA

4. Microsoft Corp.

5. Altria Group Inc.

6. Vodafone Group Plc.

7. Henderson Land Development

8. Tyco International Ltd.

9. Royal Bank of Scotland Plc.

10. Bank of China Ltd. - H

|

2,88

2,84

2,71

2,56

2,49

2,38

2,32

2,18

2,15

2,12

|

| Roční výkonnost v (CZK): |

Roční výkonnost v (CZK): |

První pololetí 2006

2005

2004

2003

2002 |

-4,95 %

+18,7 %

-4,9 %

+6,5 %

-34,1 % |

První pololetí 2006

2005

2004

2003

2002 |

-3,4 %

+19,0 %

-7,3 %

+13,3 %

-36,0 % |

Co čeká významné akciové trhy v dohledné budoucnosti?

Potvrdilo se očekávání

růstu indexů na počátku roku a v prvních jarních měsících. Potvrdilo se také očekávání vyšší volatility i následné korekce. Dojde-li nyní k výraznému zotavení trhů a jejich návratu na několikaletá maxima (například z euforie nad koncem zvyšování úrokových sazeb v USA), lze očekávat

koncem léta či na podzim další korekci, která bude úměrná předchozímu růstu. Tehdy by měl přijít

čas velmi výhodných akciových nákupů, protože poté bude následovat opět delší období výrazného růstu.

Alespoň tak vidí budoucnost skupina analytiků zabývajících se cyklickou analýzou. Jeden z jejich představitelů, německý analytik a publicista (např. nedávno vydal svůj investiční bestseller Gewinnen mit Börsenzyklen) Thomas Müller píše: "Podle burzovních cyklů lze očekávat na konci desetiletí, že hodnota německého indexu DAX dosáhne přinejmenším 10 000 bodů." Nutno však říci, že tento optimistický scénář sám podmiňuje pokračujícím hospodářským vzestupem, který bude vycházet především z růstu spotřeby domácností.

Na druhé názorové straně stojí analytici, kteří svorně tvrdí, že dlouhý býčí trh již končí a očekávají brzký návrat medvědů. Argumentují především tím, že dlouhodobé zvyšování úrokových sazeb a přetrvávající růst cen surovin s určitým zpožděním spolehlivě utlumí světovou ekonomiku.

Na rozhodnutí, kdo má pravdu, si však musíme ještě počkat. Nicméně určitě nebude na škodu zvýšit podíl hotovosti v portfoliích (což ti prozíravější již učinili před korekcí, když realizovali své tučné zisky) a v

akciových titulech se více zaměřit na value-investing, protože levnějším hodnotovým akciím se na případném medvědím trhu lépe daří, což už také vícekrát prokázal superinvestor Warren Buffett.

Příště se podíváme, jak se v prvním pololetí roku 2006 dařilo západoevropským akciovým trhům a také některým fondům v tomto regionu investujících.

Jste spokojeni s výnosem svých investic? Jak se trhům podaří v druhé polovině roku?

Diskuze

Příspěvek s nejvíce kladnými hlasy

2. 8. 2006 15:36, Buffett

To je krása !

Zmínené fondy ( IKS , ING , Pioneer ) nedosáhly v letosním prvím pololetí ani ten rust jako Dow Jones30 a Eurostoxx50.

Z toho plynou 2 veci :

1) Je lepsi koupit certifikat na akciový index ( Dow Jones , DAX , FTSE ) nez fond.

2) Tyto ceské fondy by mely zamestnat rozumné a v akciích studované lidi = jako jsem já.

Příspěvek s nejvíce zápornými hlasy

8. 8. 2006 9:00

Cili 3.5% p.a.? No porad lepsi nez dratem do oka, ale kolik z toho sezerou poplatky?

Zobrazit celé vláknoSkrýt celé vlákno

V diskuzi je celkem (11 komentářů) příspěvků.