Daňová pozice

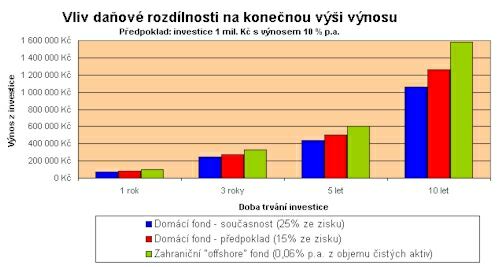

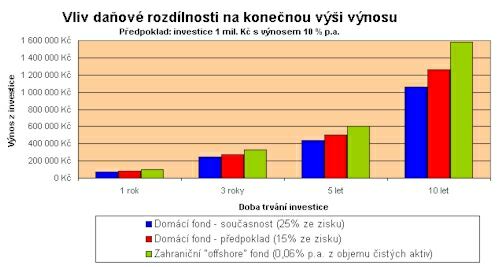

Téměř každý druhý zahraniční fond je zaregistrován v Lucembursku (pod pojmem zahraniční fond jsou pro potřeby této úvahy zahrnuty i společnosti SICAV - obdoba tuzemských otevřených podílových fondů). Toto velkovévodství je pro tzv. "offshore" fondy nejpopulárnější. Důvodem je příznivé daňové podnebí, podle současné právní úpravy totiž nepodléhají zisky ani příjmy fondů v Lucembursku žádné dani, nulová daň platí i pro dividendy. Fondy nicméně vůči Lucembursku podléhají povinnosti platit daň ve výši 0,06 procenta ročně z čisté hodnoty svých aktiv, v případě fondů peněžního trhu je sazba daně dokonce snížena na 0,01 procenta ročně. Ve fondovém ráji nezatěžuje správce ani žádná daň z kapitálových výnosů. Při srovnání těchto plateb s daňovou pozicí domácích investičních společností se nemůžeme divit, že sofistikovaní institucionální investoři již delší dobu kupují pouze zahraniční fondy. Jinak by totiž byli nuceni ke dvojímu zdanění svých výnosů (1 x "neviditelně" na úrovni fondu a 1 x přímo při prodeji své pozice ve fondu). V případě právnických osob totiž neplatí výhoda více než šestiměsíční držby – tzv. "časového testu". Obecně tuto výraznou nevýhodu domácích fondů oproti zahraničním nezastírají ani sami jejich zástupci. Místopředseda Unie investičních společností ČR a zároveň šéf investiční společnosti ŽB Trust Jiří Brabec dokonce nedávno prohlásil: "Nezmění-li se tato situace, nevidím šanci na přežití českých fondů delší než dva až tři roky. Ale pevně věřím, že se vše změní, a to tak rychle, aby tato změna nepřišla příliš pozdě." Avšak maximální úleva, která nyní čeká na scválení senátem, počítá pouze se sjednocením sazby daně z kapitálových příjmů a zdanění fondů na 15 procent. Půjde tedy o citelné snížení ze současné 25 procent daně ze zisku, ale jak je patrné z přiloženého grafu, na úplné smazání výše uvedené rozdílnosti to stačit nebude. Zatím tedy z pohledu investora 1 : 0 pro zahraniční "offshore" fondy.

Náklady

Odhlédneme-li od jednorázových vstupních či výstupních poplatků, které jsou tak či tak především nutnou daní distribuce, zjistíme, že fondy mají typicky dva druhy výdajů. Za prvé manažerské poplatky, které jsou přímé a všeobecně oznamované, a za druhé transakční náklady, které jsou pouze částečně měřitelné. Jejich obtížná měřitelnost je důsledkem složení těchto nákladů – makléřské provize, poplatky trhům a kursová rozpětí. Pro dlouhodobé investory je každopádně nejdůležitější vliv výše manažerských poplatků na budoucí hodnotu investic. Tyto poplatky se obvykle stanovují procentuálně jako roční podíl na celkových čistých aktivech daného fondu. Zprůměrováním výše těchto poplatků u několika desítek domácích a několika stovek zahraničních, především "offshore" fondů se dostaneme k následujícím číslům:

| Manažerské poplatky: |

Domácí fondy |

Zahraniční fondy |

| Peněžního trhu - průměr |

1,0% p.a. |

0,4% p.a. |

| Rozpětí poplatků |

0,8% p.a. až 1,25% p.a. |

0,2% p.a. až 0,6% p.a. |

| Dluhopisové - průměr |

1,5% p.a. |

0,8% p.a. |

| Rozpětí poplatků |

0,95% p.a. až 2,0% p.a. |

0,4% p.a. až 1,0% p.a. |

| Akciové - průměr |

1,8% p.a. |

1,4% p.a. |

| Rozpětí poplatků |

1,5% p.a. až 2,0% p.a. |

1,1% p.a. až 1,8% p.a. |

Z tabulky plyne a pro logicky uvažujícího střadatele je překvapením, že výše popsaná daňová nevýhoda tuzemských investičních společností není vyvážena jejich snahou o levnější správu. Z této snahy by byl alespoň patrný pokus o vytvoření určité konkurenční výhody pro "vlastence" investující s těmito společnostmi. Někoho možná napadne, že vyšší náklady jsou přímo úměrné vyšší kvalitě a výkonnosti při správě aktiv fondu. Takovéto optimisty si dovoluji odkázat na jednu sice starší, ale stále platnou studii americké Komise pro cenné papíry a burzy (SEC), jeden ze závěrů zněl: "Fondy s nadprůměrnými manažerskými poplatky neměly za jinak stejných okolností vyšší výkonnost než fondy s nižšími manažerskými poplatky, nebo fondy bez těchto poplatků." Investoři ve fondech s vyšším poplatkem na tom byli hůře než ti, kteří investovali do fondů s nízkými poplatky. Zájemcům pro bližší seznámení s poblematikou doporučuji navštívit adresu www.penize.cz/produkty/podilove-fondy/poplatky.asp. Z pohledu investora tedy druhá třetina končí 2 : 0 ve prospěch zahraničí. Jak je vidno, pokud jde o peníze (a slovy Václava Klause o ně jde vždy až v první řadě) vlastenectví se příliš nevyplácí.

Zkušenosti a zázemí

Toto hledisko, které může klidně bagatelizovat předchozí výsledky, je nejtěžším oříškem. Zkušenosti jako takové jsou exaktně nezměřitelnou veličinou, stejně tak jako nelze tvrdit, že analytické zázemí je zárukou budoucí vyšší výnosnosti. Určitým vodítkem pro investory budiž fakt, že vznikající domácí fondy zaměřené na akcie a deriváty hodlají investovat převážně prostřednictvím indexových instrumentů, které jsou jedním ze symptomů pasivní investiční strategie. Tato strategie ve své podstatě neklade přílišné nároky na personální a analytické zázemí dané investiční společnosti. Samozřejmě by bylo možné provést historické ohodnocení výkonů domácích a zahraničních fondů a porovnat jejich portfoliové výnosy. Tím by však celý problém neskončil, neboť by bylo také třeba provést vyčíslení a porovnání podstoupeného rizika. Takový rozbor by však zcela určitě přesáhl prostor určený tomuto příspěvku, nemluvě o limitovaném počtu pozorování, která nabízí stále se rozvíjející český kapitálový trh. Vezmeme-li v úvahu riziko správcovské společnosti, je namístě konstatování, že spousta zahraničních investičních společností, jejich depozitářů či mateřských firem nese ratingem vyjádřená rizika, která jsou srovnatelná, nebo dokonce i nižší než rizika České republiky. Na závěr si ještě dovolím s pomocí již zmiňované americké studie zbořit jeden, v českých střadatelích zakořeněný mýtus o tom, že pozitivně medializovaná "velká" společnost či fond je zárukou budoucích nadstandardních výnosů. Bylo totiž prokázáno, že velké fondy neměly za jinak stejných okolností lepší výkonnost, než fondy malé. Taktéž fondy sdružené s manažerskými společnostmi, které měly pod svojí kontrolou větší hodnoty aktiv, neměly za jinak stejných okolností lepší výkonnost než ty, které kontrolovaly menší částky. Protože bych rád zůstal nezaujatým realistou, rozhodl jsem se tuto poslední třetinu uzavřít nerozhodně a výsledek utkání zahraniční fondy versus domácí ponechat na peněženkách investorů.

Radek Létal

portfolio manager D.S. Finance, a. s. |

Proč mají tuzemské investiční společnosti vyšší poplatky než zahraniční? Souhlasíte s výsledkem zápasu? Proč domácí prohráli tak výrazně? Napište svůj názor.

Diskuze

Příspěvek s nejvíce kladnými hlasy

15. 11. 2000 9:56, pjt

Muzete byt konkretnejsi ohledne srovnavani fondu z evropskou ucasti? To co jste napsal neni o nicem.

Zobrazit celé vláknoSkrýt celé vlákno

Příspěvek s nejvíce zápornými hlasy

14. 11. 2000 9:51

Podle mě mají české fondy poměrně dobrou budoucnost, pokud se budou věnovat tomu, čemu rozumí - peněžnímu trhu a dluhopisům. V tom budou vždycky nejsilnější, protože to je věc, která se musí dělat z Prahy a ne z Londýna. Konkurovat asi nebudou schopny v případě fondů investujících do zahraničí. Příklad? Nové fondy SIS řídí Erste, nový fond IKS BNP Paribas, Pioneer řízený z Prahy má dvakrát horší výsledky než lucemburské fondy investující do evropských akcií...

V diskuzi je celkem (30 komentářů) příspěvků.