Pokud jste před rokem nakoupili na burze české státní dluhopisy nebo investovali do českých dluhopisových fondů, můžete si dnes gratulovat k vynikajícím výsledkům. Dluhopisové fondy zaměřené na střední Evropu přinesly v roce 2012 investorům výnos v rozmezí 10–15 procent. Tak velký výnos je dán tím, že tržní cena českých státních dluhopisů vzrostla výrazně nad jejich nominální hodnotu.

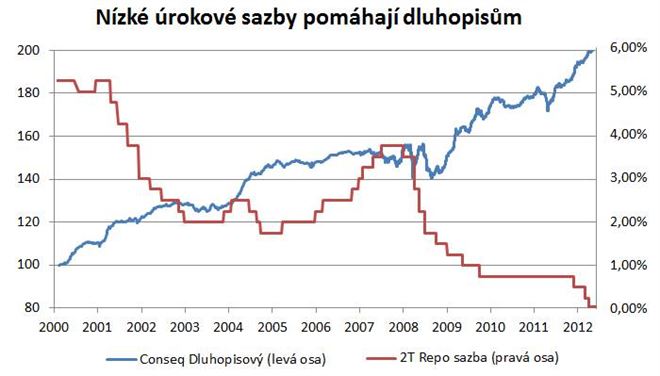

Cenu dluhopisů vyhnaly nízké úrokové sazby

Na grafu výš můžeme vidět, že cena českého státního dluhopisu splatného v roce 2022 stoupla v uplynulém roce zhruba o 18 procent, aktuálně se obchoduje za 125 procent nominální hodnoty. Jinými slovy: tento dluhopis o nominální hodnotě 10 000 korun, který vyplácí každoročně úrokový kupon ve výši 470 Kč (4,7 procenta z nominálu), byste dnes na burze koupili za 12 500 Kč.

Příčinou jsou historicky nízké úrokové sazby. Česká národní banka v červnu snížila základní dvoutýdenní repo sazbu na 0,5 procenta, v říjnu pak na 0,25 procenta a na listopadovém zasedání se centrální banka rozhodla snížit sazbu na pouhých 0,05 procenta. Díky tomu klesají úroky také v bankách. Není divu, že lidé jsou pak ochotní vykoupit veškeré Kalouskovy státní spořicí dluhopisy a spokojí se s výnosem dvě až tři procenta ročně. Z následujícího grafu je krásně vidět, jak vždy v období snižování úrokových sazeb přinášejí dluhopisové fondy (v tomto případě Conseq Invest Dluhopisový) zajímavé výnosy.

Dluhopisům dochází dech

Musíme si ovšem uvědomit, že úrokové sazby už nemají kam klesat. A podobná je situace prakticky v celém „západním“ světě. Bylo by tedy velmi naivní kalkulovat s dalším růstem ceny dluhopisů. Ty už se dnes obchodují výrazně nad nominální hodnotou, což snižuje celkovou budoucí výnosnost dluhopisů.

Jestliže si dnes koupíme výše zmiňovaný dluhopis se splatností v roce 2022 s úrokem 4,7 procenta za 12 500 Kč, budeme sice každý rok dostávat 450 Kč úrokový kupon, ale v roce 2022 dostaneme od státu zpět nominální hodnotu 10 000 korun. Sečteno podtrženo, celkový výnos tohoto dluhopisu až do jeho splatnosti dělá při aktuální tržní ceně pouhá dvě procenta ročně, jak zobrazuje následující graf.

Výnos do splatnosti desetiletého českého státního dluhopisu (od roku 2000)

Nemusím být věštec, ale garantuji vám, že v příštích deseti letech nevyděláte investicí do českých dluhopisů víc než dvě procenta ročně. Troufám si také odhadovat, že to bude výrazně méně, než kolik nám z našich úspor ukrojí inflace. Chceme-li dlouhodobě chránit úspory před inflací, měli bychom investovat do hmotných aktiv – do akcií, nemovitostí a komodit.

Úrokové výnosy dluhopisů na historických minimech

Podobná situace panuje v USA, Japonsku a prakticky celé Evropě. Nejnižší výnosy do splatnosti dnes mají dluhopisy švýcarské a japonské. Německé desetileté vládní dluhopisy se obchodují s výnosem do splatnosti 1,5 procenta ročně, u amerických dluhopisů je výnos do splatnosti 1,85 procenta. Velká Británie, Francie nebo Belgie musí dnes u dluhopisů platit lehce vyšší úroky než Česká republika. Následující grafy názorně ukazují, že výnosy do splatnosti u státních dluhopisů v USA i Evropě jsou na historickém minimu.

Výnos do splatnosti desetiletých státních dluhopisů (historický vývoj)

Evropská centrální banka udržuje status quo

Trochu se nám samozřejmě z Evropy vyčleňují dluhopisy řecké (10,7 % p. a.), španělské (5,1 % p. a.) a italské (4,2 % p. a.) Ovšem zde je na místě si připomenout, že v polovině roku byly úroky výrazně vyšší. V létě se úroky u španělských dluhopisů dostaly dokonce až na 7,5 procenta. Na pomoc proto rychle přispěchala Evropská centrální banka, která začala ve velkém skupovat dluhopisy problémových zadlužených zemí. Od té doby výnosy do splatnosti u španělských, italských i řeckých dluhopisů značně poklesly.

V roce 2013 se zcela jistě znovu bude diskutovat o solventnosti některých evropských zemí. Ke Španělsku a Itálii se pravděpodobně brzy přidá i Francie, která si stávající daňovou politikou podřezává vlastní větev. Zvýšení daní pro bohaté nepřinese do státní pokladny víc peněz, efekt bude přesně opačný, protože všichni vezmou nohy na ramena. To je historií mnohokrát prověřený omyl. A tak lze očekávat rostoucí zadlužení Francie a s tím spojený růst úroků u francouzských dluhopisů.

Nafukuje se obrovská dluhopisová bublina

Na kapitálových trzích cosi zahnívá a smrdí. Nebýt masivních nákupů Fedu a Evropské centrální banky, úroky u dluhopisů by byly výrazně vyšší. Centrální banky nás drží v šachu, snaží se vytvářet inflaci a držet úroky co nejníž. Těžko říct, jak dlouho tato hra potrvá. Ještě to může pár let vydržet, než tahle dluhopisová bublina praskne.

Nicméně výnosový potenciál státních dluhopisů už je tak malý, že nevidím důvod, proč do nich nadále investovat. Riziko dalece převyšuje potenciální výnos. V roce 2013 budou investoři rádi, pokud dluhopisové fondy neskončí ve ztrátě. Alternativou zůstávají dluhopisy emerging markets nebo vybrané korporátní dluhopisy.

Sdílejte článek, než ho smažem