Winter is coming

Dukeova univerzita před několika dny vydala pravidelný hospodářský výhled Global Business Outlook. Výzkumníci pro něj zjišťují názory finančních ředitelů světových firem. Téměř polovina (49 procent) těch amerických se domnívá, že ekonomiku jejich země čeká do konce roku 2019 recese. A 82 procent amerických finančních ředitelů očekává, že recese přijde nejpozději do dvou let.

Ochlazení ekonomiky, tedy zpomalení růstu HDP, najdeme také ve většině prognóz na příští rok – od Světové banky až po Mezinárodní měnový fond. Ochlazení ale ještě není recese, ta je definovaná jako pokles HDP minimálně dvě čtvrtletí za sebou. A s tím oficiální instituce včetně americké centrální banky Fed nepočítají.

Jenže upřímně řečeno, centrální banky a ministerstva financí a podobné velké instituce s recesí nahlas nepočítají nikdy. Zaprvé nechtějí zbytečně strašit lidi a zadruhé by měly problém sestavovat rozpočet. Dovedete si představit, že by ministerstvo financí předkládalo ke schválení státní rozpočet, ve kterém by předpokládalo pokles na straně příjmů – a v důsledku toho i na straně výdajů? Politicky neprůchodné.

Kromě byznysmenů, analytiků nebo novinářů varuje před možnou hospodářskou recesí také vývoj řady makroekonomických ukazatelů a tržních indikátorů. Jedním z ostře sledovaných ukazatelů je výnosová křivka amerických dluhopisů. Ta už devětkrát změnou svého tvaru recesi předznamenala.

Když se to zkřiví naopak

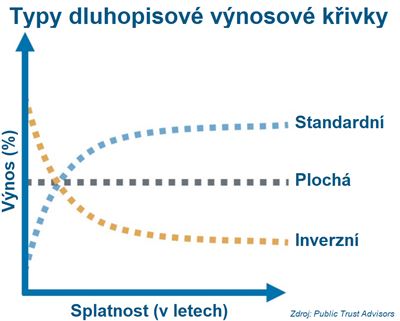

Dluhopisy s delší splatností standardně nesou vyšší úroky než dluhopisy s kratší dobou do splatnosti. Důvod je prostý, čím delší dobu dluhopis držím, tím větší nesu riziko, že se během té doby něco stane… Že emitent nebude schopný dostát svým závazkům nebo že stoupne inflace a úroky u dluhopisu nebudou zajímavé.

Když tedy vyjádříme křivkou na grafu výnosy do splatnosti dluhopisů s různou délkou do splatnosti, tato výnosová křivka má standardně stoupající tvar – delší doba znamená vyšší výnosy.

Čas od času se ale výnosová křivka otočí. Když krátkodobé dluhopisy nesou vyšší úroky než dlouhodobé, mluvíme o takzvané inverzní výnosové křivce.

A v posledních devíti případech, kdy výnosy amerických dluhopisů namalovaly inverzní křivky, šly Spojené státy bezprostředně na to do recese.

Inverzní výnosová křivka v podstatě odráží očekávání investorů, že aktuální úrokové sazby dlouho nevydrží a že je centrální banka bude v budoucnu snižovat. K takovému kroku zpravidla centrální banky přistupují v situaci, kdy se pomocí levných úvěrů snaží nastartovat růst ekonomiky – a to bývá právě v období recese.

Toto krátkodobé vychýlení výnosové křivky dluhopisů bývá navíc umocňováno přesunem velkého objemu kapitálu, kdy penzijní fondy a mnozí další velcí institucionální investoři raději rozprodávají akcie a místo nich nakupují dluhopisy. Velká poptávka po dluhopisech brání růstu úrokových výnosů u dlouhodobějších splatností, zatímco dluhopisy s kratší dobou do splatnosti víc reflektují aktuální úrokové sazby. S růstem úrokových sazeb tedy rostou úroky u krátkodobých dluhopisů víc než úroky dlouhodobých dluhopisů.

Oranžová kontrolka

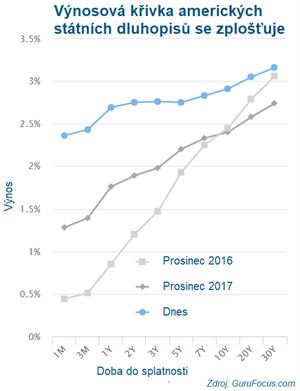

Zdá se, že něco podobného se teď na trhu s americkými dluhopisy právě začíná dít. Úroky krátkodobých dluhopisů stoupají a výnosová křivka se postupně zplošťuje. Mezi dvouletou až desetiletou splatností už na grafu vidíte téměř plochou křivku. Aktuální stav výnosové křivky zobrazuje modrá křivka. Tmavě šedá křivka zobrazuje stav před rokem a světle šedá křivka stav před dvěma roky, kdy byla ještě celá výnosová křivka velmi strmá.

Zatím tedy výnosová křivka ještě není inverzní tvar, ale výrazně se zplošťuje a k inverzi už nemá daleko. Aktuálně se rozdíl ve výnosech do splatnosti dvouletých a desetiletých amerických státních dluhopisů povážlivě rychle blíží nule. A jak zobrazuje následující graf, když se tento rozdíl ve výnosech otočí do záporných čísel, bývá to velmi spolehlivý indikátor, že ekonomika upadá do recese. Recese jsou na grafu znázorněny šedým podbarvením. Varovná kontrolka ještě nebliká červeně, ale už svítí oranžově.

Rozdíl ve výnosech desetiletých a dvouletých amerických státních dluhopisů

Zdroj: Federal Reserve Bank of St. Louis

Dietka?

Jestli americká ekonomika skutečně upadne do recese a kdy k tomu dojde, to samozřejmě není stoprocentní. Ale jedno jisté je, na trzích se něco děje. Velký kapitál se přesouvá. A také celá řada firem je ve výhledech na příští rok přinejmenším zdrženlivá, pokud ne přímo negativní. Nervozita mezi manažery i investory výrazně stoupá.

A když všichni zaujmou opatrný postoj, vlastně tím ono ekonomické ochlazení či přímo recesi spustí, neboť opatrnost nám velí zbytečně neutrácet a „nepouštět se do žádných větších akcí“. Podobná nálada začíná být z mnoha velkých firem cítit. Zatím reportují vynikající hospodářské výsledky, rekordní ziskovost, ale zároveň říkají, že příští rok už asi nebude tak dobrý.

Proto také na podzim akciové trhy zažívají výrazné poklesy. Tyto poklesy můžou skýtat nákupní příležitost, pokud ekonomika pouze projde mírným ochlazením a následně budou firmy reportovat opět růst zisků. Ale existuje nemalé riziko, že globální ekonomika upadne během cca dvou let do recese. V takovém případě bychom se zpětně na nynější poklesy dívali jako na jasný signál k prodeji.

Až čas ukáže, jak se věci vyvinou. Můj názor je, že se medvěd skutečně chystá po deseti letech vylézt z brlohu a že ekonomická recese je takřka nevyhnutelná. Navíc recesi považuji za užitečnou, je to normální očistný proces, něco jako – nastávající Vánoce prominou – dieta po dlouhém období přežírání.

Sdílejte článek, než ho smažem

Diskuze

Příspěvek s nejvíce kladnými hlasy

18. 12. 2018 11:11, chk

Tak se po těch mnoha letech dočkáte. Tak dlouho se Vám zdají akcie vysoko, až budete mít pravdu.

Jen malá poznámka k té inverzní křivce. To, s čím ty krásné obrázky nepočítají, je jiné prostředí, ve kterém se dluhopisy nacházejí. Minimálně dvě věci mohou historickou zkušenost erodovat. První je QE. Nikdy předtím dluhopisové trhy podobnou injekci nezažily. Druhá pak je dlouhé roky nulových sazeb. Tvrdit proto, že vše bude stejně jako tehdy, chce opravdu dost velké přesvědčení.

V diskuzi je celkem (7 komentářů) příspěvků.