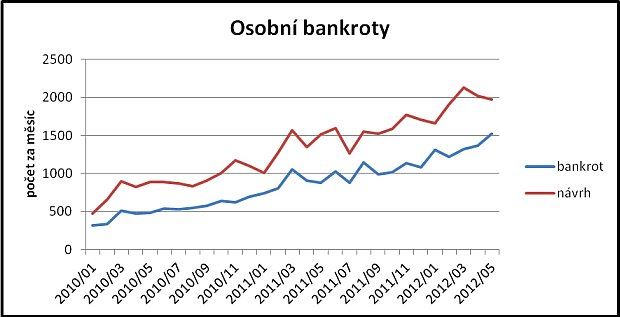

I když si Češi už nesjednávají spotřebitelské úvěry s takovou zběsilostí jako dřív, nadále se mnozí z nich nebezpečně blíží pádu do dluhové pasti. Během letošního května se podle statistik České národní banky zvýšil dluh českých domácností o 3,6 miliardy korun. Dohromady činí přibližně 1,128 bilionu korun. Ve stejném měsíci bylo vyhlášeno 1524 osobních bankrotů – nejvíc od ledna 2008. „Přestože se počet návrhů na osobní bankrot v posledních dvou měsících snižoval, počet vyhlášených osobních bankrotů roste. Zvyšování zadlužení domácností spolu s nejistými ekonomickými vyhlídkami, pomalý růst mezd a udržování nezaměstnanosti na poměrně vysoké úrovni ve srovnání s předchozím obdobím, to vše přispěje k dalšímu růstu osobních bankrotů v letošním roce,“ předpovídá Věra Kameníčková, vedoucí analytického oddělení společnosti Czech Credit Bureau.

Dlužit můžete líp

Stále větší oblibu mezi dlužníky získává možnost konsolidace úvěrů, tedy spojení různých spotřebitelských půjček a dluhů z kreditních karet a kontokorentu v jeden úvěr. Tímto krokem je často možné dosáhnout redukce měsíčních úroků, snížení celkové částky, kterou dlužník za vypůjčení peněz nakonec zaplatí, ale také případně i úpravy výše měsíční splátky. Bankovní domy a další finanční instituce vycítily, že zvýšená aktivita na trhu s refinancováním půjček a úvěrů může přinést řadu nových klientů, kteří se jim vyplatí i v případě, že jim částečně „uleví“ od vysokých úroků, které prostřednictvím předchozích úvěrů nasbírali. „Vždy se vyplatí zrevidovat stávající úvěry, přičemž v drtivé většině případů klient může ušetřit na měsíčních splátkách. Kromě toho platí, že pokud spojíme kreditní karty a kontokorenty, je u nich obvyklé, že mají vyšší sazbu než půjčka, do které se nově slučuje. To samé často můžeme říct i o nebankovních půjčkách,“ říká tiskový mluvčí UniCredit Bank Petr Plocek. Jeho slova potvrzuje také Radek Ženka, manažer spotřebitelských úvěrů GE Money Bank: „Z chování klientů, ekonomického vývoje a dat, které máme k dispozici, můžeme vypozorovat, že po konsolidaci půjček je výrazná poptávka, která v současnosti převyšuje zájem o samotné půjčování. Klienti tento produktu oceňují, neboť jim umožňuje optimalizovat jejich vlastní a rodinné rozpočty.“

Refinancování stávajících úvěrů má smysl především pro ty, kteří své pohledávky dosud bez větších problémů splácejí, úroky u jednotlivých půjček jim však přijdou až příliš vysoké, a domnívají se tedy, že by si mohli sjednocením úvěrů pomoci. Klienti, u nichž se již opakovaně objevilo úvěrové selhání, to naopak nebudou mít s hledáním instituce, která by jim nabídla zajímavé podmínky konsolidace úvěrů, vůbec jednoduché. Charakteristika běžného klienta, který tuto službu nejčastěji využívá, ale není úplně snadná. „Nejčastěji si konsolidaci půjček v GE Money Bank sjednávají muži ve středním věku představující příjmově nižší střední třídu,“ říká Radek Ženka. Podle jeho slov však ve stále větší míře využívají tuto možnost i celé rodiny, které se snaží optimalizovat své rozpočty.

Pokud máte pocit, že by vám mohlo brzy začít téct do bot, začněte se o konsolidaci zajímat hned. Refinancování úvěrů může být ale zajímavé i pro ty, kteří si prostě chtějí snížit měsíční splátky a část takto „ušetřených“ peněz odkládat stranou na vytváření rezervy.

Modelový příklad

Mladý manželský pár si pořídil starý byt a na jeho rekonstrukci a nákup nového vybavení si sjednal několik půjček a úvěrů. Celková výška měsíční splátky manželům vyhovuje, ale mají pocit, že jsou některé úroky až příliš vysoké. Rozhodli se tedy pro konsolidaci všech půjček v jeden úvěr.

Sleva se taky nemusí vyplatit. A vždycky něco stojí

Konsolidace půjček samozřejmě nemusí být vhodná pro každého. Vždy si tedy pořádně spočítejte, zda má cenu k tomuto kroku vůbec přistupovat. „Neexistuje jednoznačná odpověď na otázku, komu se konsolidace nevyplatí. Všeobecně však platí, že klienti pouze s jedním úvěrem mohou při konsolidaci mít větší očekávání snížení splátek než klienti, kteří mají víc úvěrů, které konsolidují,“ dodává Petr Plocek z UniCredit Bank.

Jestliže začínáte o sloučení stávajících úvěrů uvažovat, rozhodně zachovejte chladnou hlavu a celou situaci si ještě jednou pořádně promyslete. V každé bance totiž nemusíte automaticky dostat podmínky, které by se vám zaručeně vyplatily. Pár dní na to, abyste si řekli o nabídku u vícera institucí, určitě máte. Jejich nabídky pak pečlivě porovnejte. Nesledujte při tom pouze výši měsíčních splátek, ale především celkovou sumu, kterou za dobu splácení nakonec zaplatíte. Myslete také na to, že i samotná konsolidace úvěrů s sebou přináší další nezbytné poplatky – např. jednorázovou platbu za sjednání úvěru, poplatek za vedení úvěrového účtu, některé banky požadují vedení běžného účtu, což může také něco stát. U původních věřitelů vás navíc většinou čeká poplatek za předčasné splácení úvěru.

A ještě jednou pozor: poskytovatel konsolidačního úvěru, tedy úvěru, kterým splatíte původní půjčky, velmi často kromě pouhého sjednocení předchozích úvěrů nabízí i možnost navýšení půjčky. Zvlášť jestli jste ke konsolidaci úvěrů přistupovali proto, že jste měli problémy s půjčkami, je tohle první krok k dalšímu a dalšímu půjčování. Zkuste si radši slíbit, že tahle půjčka, která vám pomáhá z kaše, bude ta poslední.

Sdílejte článek, než ho smažem