Máme za sebou první letošní korekci na akciových trzích. Nejednalo se o nic výjimečného, investoři pouze začali daleko citlivěji posuzovat již dříve známá rizika (více jsme o tomto tématu psali v článku Korekce na akciových trzích? Nestalo se nic vážného.).

Čtyři roky nepřetržitého růstu světových akcií ale vedou k otázce, zda se v brzké době nemůžeme dočkat výraznějšího propadu akciových trhů. Fundamenty tomu ale ani zdaleka nenasvědčují a zdá se, že růst cen akciových titulů je podložen ekonomickou aktivitou společností. Investoři by přesto neměli zapomínat, že žádné stromy nerostou až do nebe. Poslední výraznější kolaps cen akcií přišel v březnu 2000 a trval až do jara roku 2003. Nikdy není od věci si podobné burzovní krachy připomenout, mění to pohled na rizika.

Velká deprese

Ve 20. letech 20. století nikdo o možnosti burzovního krachu vůbec neuvažoval.

Ve 20. letech 20. století nikdo o možnosti burzovního krachu vůbec neuvažoval. Jak vlastně vzniká

bublina na akciovém trhu? Jedním ze základních předpokladů pro růst ceny

akcií je růst ziskovosti společností. Cena akcie zároveň zobrazuje očekávanou budoucí profitabilitu společnosti. Investoři nakupují akcie jednak z důvodu dividendových zisků, ale současně i díky

očekávání, že ceny akcií vzrostou. Pokud je nálada na trhu velmi optimistická, vzniká zajímavá situace:

Ceny akcií rostou, protože je dostatek kupců a dostatek kupců je proto, že ceny akcií rostou. Pokud tento stav vydrží dlouhodobě,

aniž by byl růst cen akcií podložen ekonomickými fundamenty, dochází k nafukování bubliny pod vlivem davového efektu.

V takovém případě může způsobit paniku a spuštění výprodejů i zanedbatelný podnět. Pokud se pozitivní nálada z trhu vytratí, situace se obrací a bublina se vyfukuje. Ceny akcií klesají, protože je investoři prodávají a výprodeje jsou způsobeny tím, že ceny klesají. Vzniká tak lavinový efekt.

Dvacátá léta dvacátého století se v USA vyznačovala velkou prosperitou po první světové válce. Ekonomika participovala z vývoje nových technologií, jako bylo rádio, automobilismus a rozvíjející se industrializace. Akcie byly v tomto období brány jako extrémně bezpečná forma investice.

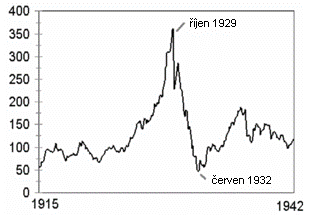

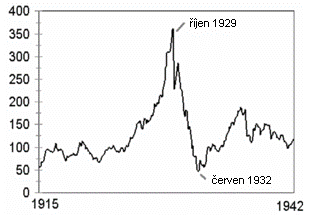

Investoři začali díky vysoké důvěře v akciový trh využívat obchodů na úvěr. V období 1921 až 1929 vzrostl index Dow Jones Industrial Average (profil, názory) z 60 bodů na 400 bodů, což představovalo nárůst více než 550 %. Občané investovali do akcií své celoživotní úspory, pro průměrného investora byla investice do akcií jistým zhodnocením. O krachu akciového trhu nikdo neuvažoval.

Od roku 1929 začal Fed zvyšovat úrokové sazby, aby ochladil horký akciový trh. 28. a 29. října 1929 došlo ke krachu, do listopadu 1929 klesl index Dow Jones Industrial Average z 400 bodů na 145 bodů, tedy propad o více než 60 %. Za tři dny ztratil trh 5 mld. dolarů (profil, názory) z tržní kapitalizace a do konce roku zmizelo z trhu 16 mld. dolarů. Problém byl, že i banky ukládaly depozita svých klientů do akcií a po propadu akciového trhu se staly insolventní. Nebylo odděleno komerční a investiční bankovnictví.

Krach akciového trhu odstartoval velkou depresi, která trvala do poloviny 30. let. Bylo zavřeno více než 5 000 bank, počet nezaměstnaných v USA dosáhl 12 milionů obyvatel, výše mezd klesla na 60 % a průmyslová produkce na 50 % úrovně z roku 1929. Index Dow Jones Industrial Average dosáhl opětovně svého maxima z roku 1929 až po 26 letech v roce 1955.

Graf 1: Vývoj indexu Dow Jones Industrial Average

v letech 1928-1932 v bodech

Černé pondělí 1987

Další velký historický krach akciového trhu přišel v roce 1987. Datum 19. října 1987 se do dějin zapíše jako největší jednodenní propad amerického trhu v historii. Během černého pondělí roku 1987 ztratil index Dow Jones Industrial Average (profil, názory) 22,6 % ze své hodnoty, respektive jednalo se o ztrátu 500 mld. dolarů během jediného dne.

Před tímto propadem si trh zažil několikaletý býčí trend, který trval od roku 1982 a vyvrcholil lety 1986 a 1987. Období se vyznačovalo opět extrémně pozitivní náladou investorů, kteří si opět ve velké míře oblíbili obchody na úvěr a vysoce rizikové pákové obchody. Společnosti zároveň ve velké míře emitovaly tzv. firemní dluhopisy s vysokým výnosem mimo investiční stupeň (junk bonds). Získané prostředky z emitovaných dluhopisů využívaly k nákupu nových společností a trh se dostával do euforie. Celkovou náladu podpořil i zvýšený počet nových emisí na trhu, tzv. IPO. Nejrychleji rostoucím odvětvím se v této době stala oblast počítačových technologií, která zažívala boom. ¨

Jedním z počátečních impulsů pro propad trhu bylo opět zvýšení základní úrokové sazby ze strany Fedu. Po zvýšení sazeb začal akciový trh klesat, přičemž institucionální investoři využívali derivátů (futures kontraktů) na zajištění portfolia. Příčinou propadu akciového trhu a trhu futures byla nestabilita způsobená příliš velkým objemem objednávek. Navíc na straně kupců byla příliš malá poptávka a trhy se sesunuly.

Propad trhu neskončil ekonomickou depresí jako v roce 1929 i díky tomu, že Fed začal intervenovat a okamžitě snížil úrokovou sazbu. Tím předešel depresi a bankovní krizi. Trh díky tomu nastartoval další býčí trend a posunul se k nových historickým maximům. Největší jednodenní propad byl téměř smazán ještě v témže roce.

Medvědí trh v Japonsku

| Burzovní krachy |

|

Propady akciových kurzů o desítky procent během několika dní se nazývají burzovní krachy. O řadě z nich jsme psali v článcích

|

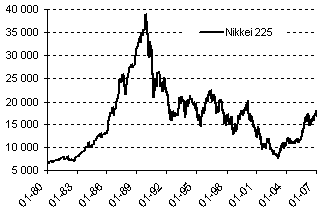

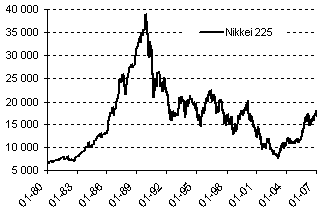

Jak dlouho může trvat medvědí trh? Správnou odpověď by jistě znali v Japonsku. Medvědí trh

odstartoval v Japonsku po propadu akcií v roce 1990 a trval až do roku 2003, tedy celých 14 let.

Vystřídal růstový (býčí) trend, který na trhu panoval od konce roku 1982. Růst japonských akcií kopíroval výbornou výkonnost japonské ekonomiky, která v období osmdesátých let produkovala největší světové HDP na hlavu. Japonsko bylo současně největším světovým věřitelem. Vysoký růst ekonomiky spolu se zvyšující se životní úrovní vyhnalo ceny nemovitostí nahoru. V období od roku 1955 do roku 1990 vzrostly ceny nemovitostí v Japonsku 70krát a cena akcií 100krát. Ceny nemovitostí v Tokiu byly vyšší než kdekoliv ve Spojených státech. Investoři z celého světa začali skupovat japonské akcie.

Zkázou pro trh bylo opět zvýšení sazeb, pomocí kterého se japonská vláda snažila ochladit prudce rostoucí inflaci, kterou rostoucí ekonomika podporovala. Během prvních pěti měsíců se kurz japonského indexu Nikkei 225 (profil, názory) posunul z úrovně kolem 40 000 bodů na 30 000 bodů. Současně se "zřítily" i ceny nemovitostí kvůli přehřátí nemovitostního trhu. Ceny nemovitostí následně klesaly 14 let v řadě, stejně jako index Nikkei 225, který se dostal na své minimum 7 700 bodů v dubnu roku 2003. Jedním z hlavních problémů podporující medvědí trend jak na akciovém, tak i nemovitostním trhu bylo deflační prostředí, do kterého sklouzla japonská ekonomika v roce 1995. Z deflace se japonská ekonomika postupně dostává až nyní. Základní úroková sazba v Japonsku poprvé vzrostla z úrovně 0 % až v polovině loňského roku. Aktuálně je na úrovni 0,5 %.

Graf 2: Vývoj japonského indexu Nikkei 225 v bodech

Propad technologií v USA

Nejčerstvěji mají investoři v paměti propad akciových trhů v období roku 2000 až 2003. Pokles trhů byl rozpoután splasknutím technologické bubliny v USA. Stejně jako v minulosti došlo k nafukování bubliny díky novým technologiím. Tentokrát způsobily "davové šílenství" nově vznikající společnosti z oblasti počítačových technologií. Když se k tomu přidal i internetový věk, nebyla technologická mánie k udržení.

Technologický index Nasdaq 100 (profil, názory) vzrostl pod obrovskou nákupní horečkou z 600 bodů v roce 1996 na 5 000 bodů v roce 2000, což je nárůst o více než 730 %. Tzv. "dot-com" internetové společnosti rostly jako houby po dešti a bez toho, aniž by vykazovaly jakoukoliv ziskovost, vázaly kapitál z trhů. Burza vytvářela milionáře nejen za několik dní, ale dokonce již za několik hodin či minut. Ukazatel P/E dosahoval v době euforie těsně pod úroveň 50. Investoři si ovšem uvědomili pozdě, že řada dot-com společností je pouhým snem. Bublina ale již byla v té době na světě.

Pád trhu byl stejně rychlý jako jeho nárůst, dokonce ještě rychlejší. Koncem roku 2002 byl již index Nasdaq 100 zpět na 800 bodech. V případě řady akciových titulů se ztráty blížily 100 %.

Nový trh v Německu

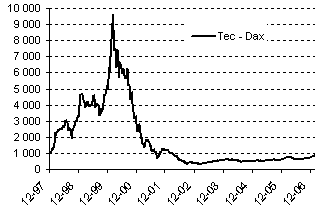

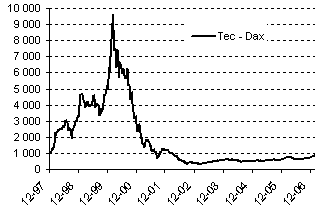

Německý Nový trh (Neuer Markt), který vznikl v roce 1997, měl krátký a turbulentní život. V březnu by měl tento trh 10 let. Jednalo se o nově vzniklý trh pro malé inovativní společnosti. To co bylo v roce 1997 dobrou myšlenkou, se později ukázalo jako zlý sen pro mnoho zúčastněných investorů.

Na začátku vydělávali na tomto trhu všichni, přicházely nové společnosti, které doposud nic nevydělaly, ale měly dobré nápady do budoucna. Několik málo investorů s důvěrou v tento trh stačilo k tomu, aby kurzy závratně vzrostly. Například akcie společnosti Intershop (profil, názory) vzrostly ze 100 euro na 1 600 euro, akcie společnosti Mobilcom ze 4 euro na 200 euro a rekordem byl růst akcií mediální společnosti EM.TV z 0,36 euro na 120 euro.

Účast na novém trhu se rovnal loterii. S nízkým rizikem se dalo dosahovat vysokých zisků, což je na první pohled zarážející. Šťastní investoři (výherci) se v první burzovní den těšili z dvojnásobného nebo dokonce trojnásobného nárůstu vloženého kapitálu. Po rozjezdu trhu bylo na burze v tomto segmentu kotovaných 350 společností. Index nového trhu Nemax 50 vzrostl z méně než 1000 bodů na téměř 10 000 bodů.

Rychlý růst záhy vystřídal stejně rychlý pokles. Nálada investorů se zhoršila, když se ukázalo, že některé ambiciózní plány společností zůstaly nenaplněny. Investoři se zpožděním poznali, že se v mnoha případech jednalo o stavění vzdušných zámků. Předpokládané ziskovosti nebylo dosaženo, předpokládané obraty a tržby zůstaly jen na papíře. Celková likvidita trhu byla nízká.

Graf 3: Vývoj nového německého trhu od jeho vzniku v bodech

Například společnosti Comroad bylo prokázáno, že 96 % z vykazovaných obratů bylo smyšleno. Následoval prudký pád. Mnoho akcií nového trhu spadlo pod hodnotu 1 eura. Index celého trhu Nemax 50 propadl o 97 % na 300 bodů. Na nejnižší hodnotě se index obchodoval v říjnu 2002 (306 bodů). Nejvyšší úrovně dosáhl nový trh v březnu roku 2000 (9694 bodů). Německá burza ukončila tento trh v roce 2003.

Byl vytvořen nový index Tec–Dax, který obsahuje jen některé tituly z nového trhu. Většina titulů z trhu zmizela. Se změnou celého trhu na technologický se také výraznou měrou změnila i rizikovost a volatilita celého trhu. Roční volatilita trhu se snížila z 62 % v období roku 1998 až 2003 na 23 % v období od roku 2003 do současnosti. Snížená volatilita se promítla i do výkonnosti celého trhu. Od jara roku 2003, kdy byl stávající nový trh přeměněn na technologický trh a index Nemax 50 se změnil na Tec – Dax, vzrostla hodnota indexu z 350 bodů na současných 805 bodů. Maximum nového trhu z jara roku 2000, kdy dosahoval index téměř 10 000 bodů, je pro investory nekonečně vzdálené. Index se dokonce nedostal ani na svoji základní hodnotu z roku 1998.

Německý nový trh, respektive později technologický trh, je tak příkladem trhu, na kterém budou investoři svoje ztráty dohánět ještě několik let, možná i desítky let. Nový trh by měl být pro investory klasickou ukázkou rizika, které by měli zahrnovat do svých investičních rozhodnutí, obzvláště pokud se týkají rizikových segmentů trhu. Ne všechny společnosti z nového trhu německé burzy ale měly stejně špatný konec. Objevily se i výjimky, které přešly do nově vzniklého technologického trhu a výraznou měrou zhodnotily investorům jejich prostředky.

Vyšlo v časopisu Fond Shop

| Jak na úvěry aneb život na splátky, které vás nepoloží |

| Na dluh žije čím dál tím víc českých domácností. Úvěry nepochybně mají svoje klady, dovolují nám pořídit si zboží či služby, na které je naše peněženka krátká. Pokud ale jejich kouzlu bezhlavě podlehneme, mohou nás zavést až na samé finanční dno. Následující série článků vám poradí, jak proplout úvěrovým mořem bez úhony a co dělat v případě, pokud už se snad vaše finanční loď potápí. Spoustu užitečných článků, rad a informací týkajících se úvěrových produktů a zadluženosti naleznete v našem novém seriálu Jak na úvěry aneb život na splátky, které vás nepoloží. |

Půjčujete si peníze na nákup akcií? Hrozí nám nějaký podobný katastrofický scénář? Víte něco dalšího o těchto krachách, o co byste se rádi s ostatními čtenáři podělili?