Poté, co zánik Amaranthu prosákl na veřejnost, objevila se spousta analýz na téma, co se vlastně stalo, proč se tak stalo, jestli se něco dalo dělat jinak a jak se vyhnout tomu, aby se něco podobného nestalo podruhé.

Co se vlastně stalo?

Někteří tvrdí, že se vlastně nic nestalo. Zanikl velký hedge fond, nicméně bouře, která ho potopila, byla mimo rozlišovací schopnost většiny účastníků finančního trhu. Amaranth sice utrpěl o 1,8 miliard dolarů větší ztrátu než Long Term Capital Management, ale finanční trh se nezhroutil a nebylo třeba ani zásahu Federálního rezervního systému (Fed). Dle optimistů to je jeden z příznaků toho, že finanční trhy jsou dnes odolnější než v roce 1998.

Investoři Amaranthu chtěli vysoké výkony a také je dostali. Vysoké výkony jsou ale spojeny s vysokým rizikem...

Investoři Amaranthu chtěli vysoké výkony a také je dostali. Vysoké výkony jsou ale spojeny s vysokým rizikem... K postiženým patří zaměstnanci Amaranthu, kteří přišli o místo a o ve fondech investovanou část úspor a výdělků. A samozřejmě investoři fondu. Dvojice diverzifikovaných hedge fondů Credit Suisse utrpěla v září nejhorší výsledky v historii. O co hůře bylo asi diverzifikovaným "kvalifikovaným investorům"? Například soukromým osobám, kterým se roční zhodnocení jejich minimálně 5 miliónů dolarů během 3 týdnů proměnilo z +26,8 % na –55 %? Je zdánlivě snadné odpovědět, kde se stala chyba. Hedge fondy více strategií předpokládají diverzifikaci portfolia. 56 % portfolia v jedné úzce zaměřené strategii očividně nebyl dobrý nápad. Jenže...

... mohl to Amaranth dělat jinak?

Oblíbená (leč dle Davida F. Swensena, investičního ředitele univerzity Yale, vyloženě "perverzní") strategie investorů je přemísťovat peníze od méně úspěšných portfoliomanažerů k úspěšnějším. Celá existence Amaranthu byla postavena na tom, aby hedge fond patřil k úspěšnějším, aby byl o krok napřed před konkurencí. Ať už to bylo skvělé časování vstupu na trh a volba konvertibilní arbitráže v době, kdy i hedge fondy investovaly převážně do akcií. Senzační výkonnost konvertibilní strategie v dalších 3 letech. Chytré rozhodnutí diverzifikovat činnost v roce 2004. Sázka na komodity, když si velká část trhu myslela, že vzestup cen je jen krátkodobá bublina.

Hunter? Logická volba

Maounis dobře věděl, co od jeho fondu investoři chtějí: akciový výkon při dluhopisové volatilitě, s jednoznačnými preferencemi na straně výkonu. Při nízkém výkonu volatilita nikoho nezajímá a investoři přemísťují peníze k úspěšnějším subjektům.

Amaranth mohl zůstat u konvertibilní strategie anebo po přechodu na více strategií diverzifikovat portfolio lépe. Zcela určitě by se však nestal velkým fondem. Možná by pro nízký zájem investorů zanikl dříve (i když ne s tak velkými ztrátami). O hedge fond s nízkou volatilitou a nízkým výkonem nikdo nestojí. To je lepší koupit státní dluhopisy.

Z tohoto pohledu je Maounisova sázka na Huntera více než logická a portfolio nebylo uspořádáno špatně. Naopak, Hunter ovládal jen 56 % portfolia, ale produkoval 75 % zisků. Viděno (dle Swensena "perverzní") logikou investorů, měl by mít pod sebou ještě více prostředků.

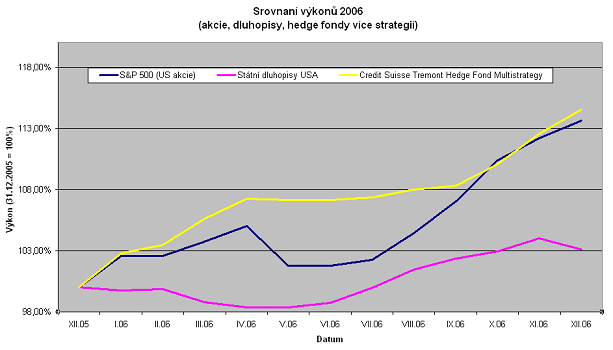

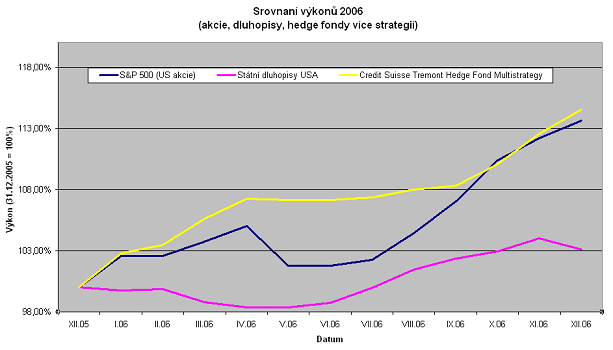

Multi-strategy – Výkon podindexu hedge fondů více strategií v roce 2006 a jeho srovnání s indexem amerických akcií a státních dluhopisů. Amaranth je spolu s Long Term Capital Management pravděpodobně dalším fondem, který se do statistiky Credit Suisse Tremont prostě nedostal.

Investoři Amaranthu prostě chtěli vysoké výkony a také je dostali. Že jsou vysoké výkony spojeny s vysokým rizikem, je známá věc. A že i na finančních trzích existuje tendence návratu k průměru, a tedy co šlo nahoru, půjde jednou dolů a naopak, není žádnou novinkou.

Jsou modely řízení rizika spolehlivé?

Jaké ponaučení si může vzít drobný investor? Možná to, že přes veškeré sofistikované nástroje a důmyslné strategie platí pro hedge fondy stejné ekonomické zákony jako pro všechny ostatní. Vysoká konkurence snižuje výnosy. Nejen, že minulé výnosy nejsou zárukou těch budoucích, ale ani historická volatilita (riziko) neříká nic o riziku v budoucnosti.

Moderní modely řízení rizika jsou nejméně spolehlivé v okamžicích, kdybyste je nejvíce potřebovali. S velkou přesností kalkulují, jak velká ztráta může nastat v daném časovém horizontu s 95%, 99% anebo (jste-li hnidopich) s 99,90% pravděpodobností. Bohužel však nejsou schopny předvídat, jak velká ztráta nastane, bude-li výše uvedená pravděpodobnost překročena. V tomto úhlu pohledu se od krachu Long Term Capital Management v roce 1998 nezměnilo vůbec nic.

Investice do vysoce zadluženého subjektu je rizikovější, než investice do podobného, ale nezadluženého titulu. A nemusí se jednat jen o hedge fondy, ale třeba o banky anebo průmyslové podniky.

Papírově vykázané zisky nejsou opravdovými, dokud je nezrealizujete. Disciplína, věčně omílané rigidní limity a s nimi spojené papírování může mít svou cenu. Už jen tím, že vás donutí zamyslet se, jaké riziko vaše portfolio skutečně nese.

| Co důležitého nás čeká v roce 2007? |

| Odpovědi naleznete v našem novém speciálu Peníze 2007: co nás čeká a kolik to bude stát. V sérii článků vás seznámíme se všemi významnými změnami, které nás letos čekají a pomůžeme vám je co nejlépe využít.

Rok 2007 je časem převratných změn hlavně v sociální síti, kde došlo např. k významné úpravě při konstrukci životního minima. Věnovat se budeme ale také daním, cenám energií či deregulaci. V neposlední řadě vám poradíme jak v novém roce investovat. |

Novinka: ke krachu došlo, protože se něco nestalo

Zajímavá je ještě jedna věc. Long Term Capital Management zahynul, protože se něco stalo. V roce 1998 Rusko odmítlo splácet dluhy v cizí měně a finanční trh se rozkmital. Fondy Amaranth však zkrachovaly, protože se něco nestalo. Nepřišel hurikán a dle meteorologů neměl v zimě přijít mráz. To, že můžete přijít o 6,6 miliardy dolarů na základě něčeho, co se nestane a nestává se celkem běžně, je novinka, která tu ještě nebyla.

A pro ty, kteří s hedge fondy či investováním nemají nic společného, alespoň jedna dobrá zpráva. Dne 28. listopadu český Energetický regulační úřad oznámil, že od ledna 2006 klesne cena zemního plynu o 3 %, což je první meziroční pokles od roku 2003. I čeští spotřebitelé tak alespoň částečně dostanou zpět, co jim Amaranth v roce 2005 vzal.

Co si o investování do hedge fondů myslíte? Jak se vám seriál o fondu Amaranth líbil?

Diskuze

Příspěvek s nejvíce kladnými hlasy

6. 3. 2007 18:02

Diky pane Boucku. Vyborny serial, cte se jednim dechem.

V diskuzi je celkem (11 komentářů) příspěvků.