Podle Industrial Energy Consumers of America činila hrubá pozice Amaranthu (prostý součet krátkých a dlouhých pozic fondu) nejméně 100 000 kontraktů zemního plynu, což odpovídalo 28,3 miliardám krychlových metrů anebo 54 % americké měsíční poptávky. Hunterova čistá pozice (tj. dlouhé pozice po odečtení krátkých) sice mohla být tržně neutrální. Pokud by se však něco stalo a Amaranth musel prodat obě části obchodu najednou, měl by náhle problém. Počínaje květnem probírali zakladatel Amaranthu Maounis i riskmanažer Jones s Hunterem téměř každodenně ve 4 hodiny odpoledne newyorkského času (telefonem, videokonferencí či osobně), jak se z pozice dostat a vykázané zisky zrealizovat v hotovosti.

Za normální situace se jim to zdálo nemožné. Pokud by ostatní tradeři poznali, že Amaranth chce z obchodu vycouvat, s velkou pravděpodobností by začali obchodovat proti němu. Spread by se zúžil a hedge fond v něm uvázl.

Pokud by se však trh pohnul v panice vzhůru - jak se to stalo po hurikánech v roce 2005, pak by hedge fond prodal pozice panikařícím kupcům, dokoupil prodané dubnové kontrakty, zrealizoval zisk a vše by bylo v pořádku.

Nepříliš překvapivé zprávy rozpoutávají paniku

K 19. září 2006 klesla hodnota čistých aktiv fondu o 65 % z konce srpna a 55 % z konce roku.

K 19. září 2006 klesla hodnota čistých aktiv fondu o 65 % z konce srpna a 55 % z konce roku. Jenže v pořádku nic nebylo. Na rozdíl od stále rostoucí ropy

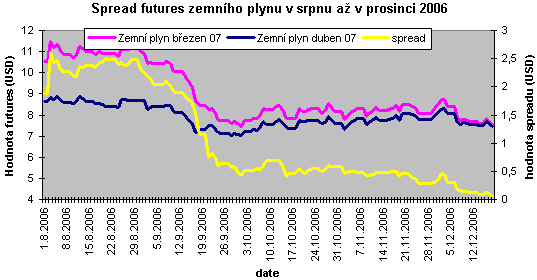

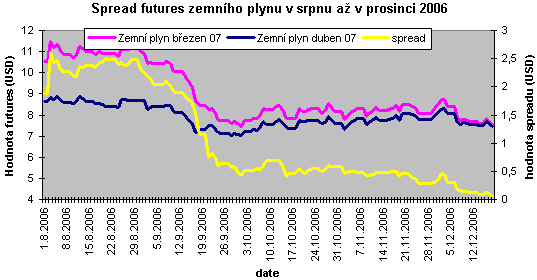

zemní plyn pozvolna klesal od svého vrcholu v dubnu (který byl níže, než vrchol v minulém roce). Dubnový kontrakt klesal rychleji než březnový, takže Hunter vydělával, to se však brzy mělo změnit.

Za všechno mohla trojice zpráv. Tou první bylo oznámení Chevronu o nálezu gigantického ložiska ropy a zemního plynu v Mexickém zálivu. Druhou byla předpověď meteorologů, že zima 2006/2007 bude nadprůměrně teplá. A třetí byla revize předpovědí hurikánů. Klotzbach Gray snížil předpověď na 13 bouří a 5 hurikánů, z toho dva stupně 3 až 5. Žádný velký hurikán v roce 2006 Spojené státy nezasáhl.

Za normálních okolností by na zprávách nebylo nic zvláštního. Trvá roky, než se objevené ložisko začne využívat. Dlouhodobé meteorologické předpovědi jsou zoufale nepřesné, předpovědi hurikánů ještě nepřesnější. Hurikány přicházejí a odcházejí. Jestliže ve 153 letech zasáhlo USA 92 velkých hurikánů, určitě byly roky, kdy USA nezasáhla ani jedna velká bouře. Optimizmus mezi komoditními tradery však byl tak veliký a očekávání růstu cen natolik vysoká, že sebeméně negativní zpráva mohla vyvolat paniku.

Hunterův spread se zužuje

A to se také stalo. Ceny ropy a zemního plynu zamířily dolů. Pozvolný pokles nejprve pohřbil tradery, kteří na vzestup cen spekulovali přímo. Pod tíhou margin callů byli nuceni vyprodat své pozice. Protože spekulovali na vzestup, kupovali spíše futures s dodávkou v zimních měsících (tedy také v březnu) než v měsících jarních (například v dubnu). A protože futures museli prodat, šel březnový kontrakt dolů rychleji než dubnový. Hunterův spread se začal smrskávat.

Převis nabídky nad poptávkou způsobil další pokles ceny, to vyvolalo další margin cally, nucené prodeje a další převis nabídky. Pokles zesílil.

Po 7. září se sesuv změnil v pád. Protože drobní tradeři už byli pryč, přišla řada na žraloky. Hunter zkusil ze spreadu uniknout, prodat březnové kontrakty a dokoupit dubnové. Tím pád březnových kontraktů ještě více zrychlil, zatímco jeho nákupy zadržely pokles kontraktů dubnových. Spread se dále zúžil.

Smutný rekord Amaranthu: nejvyšší 1denní ztráta v historii

Margin cally a každodenní požadavky komoditních burz a brokerů na vyrovnávání ztrát začaly mít dopad na likviditu Amaranthu. Zatímco Hunter bojoval o život, ostatní tradeři dostali příkaz prodat co se dá a vygenerovat hotovost, které se hedge fondu zoufale nedostávalo. Problémy Amaranthu začaly prosakovat ven.

Konkurenti Amaranthu zbystřili. Když jim došlo, o co jde, zaujali opačné pozice. Kupovali dubnové kontrakty a březnové prodávali nakrátko. Hunter neměl dostat šanci vyváznout. A zatímco žraloci požírali žraloka, Hunterův spread se zhroutil.

Ve čtvrtek 14. září ztratil Amaranth 560 miliónů dolarů, což byla nejvyšší 1denní ztráta v historii na trhu komodit. Hunterův spread mezi březnovým a dubnovým kontraktem, který byl na konci července 2,61 dolarů a na konci srpna 2,14 dolarů, klesl v pátek 15. září na 1,15 dolarů. Jinými slovy, od konce srpna ztratil spread 46 % a sesuv dále pokračoval.

V pátek odpoledne přijeli do Greenwich Hunter a šéfové Amaranthu z celého světa. O víkendu 16.-17. září pak Maounis sezval do sídla fondu zástupce Goldman Sachs, Citigroup a JP Morgan Chase a nabídl jim energetické pozice fondu k prodeji. Bankéři z JP Morgan Chase kontaktovali skupinu hedge fondů Citadel Group a otázali se, zda by nebyli ochotni Hunterovy pozice převzít. Citadel Group projevil zájem, ale indikoval, že to nebude zadarmo.

Neuvěřitelné zhroucení rozdílu cen březnových a dubnových dodávek zemního plynu v roce 2007 od 29. 7. 2006 do 15. 12. 2006 z 2,61 dolarů na 5 centů - tj. pokles o 98,1 %. Komodity i futures dokáží být zrádné.

Amaranth svou bitvu prohrává

V pondělí 18. září propadl spread pod 1dolarovou hranici a Amaranth kapituloval. 20. září 2006 převedl energetické portfolio na konsorcium JP Morgan Chase a Citadel. Ještě před měsícem výrazně ziskový obchod nejen převedl zdarma, ale musel navíc dodat 2 miliardy v hotovosti a státních dluhopisech k úhradě potenciálních ztrát.

22. září informoval Maounis o situaci Amaranthu investory. Sdělil, že k 19. září 2006 klesla hodnota čistých aktiv fondu o 65 % z konce srpna a 55 % z konce roku. Ztráta z obchodu se zemním plynem činila 4,6 miliardy dolarů, v důsledku převedené jistiny ještě o 2 miliardy vzrostla. Maounis nicméně projevil přání pokračovat v činnosti.

Investoři však už Maounisovi druhou šanci nedali. Ztráta 6,6 miliardy dolarů byla nejvyšší ztráta hedge fondu v historii. Měsíční pokles 65 % se při annualizované volatilitě 9,4 % a normálním rozdělení pohyboval na hranici 24 směrodatných odchylek. Teoreticky by k němu nikdy nemělo dojít. Šokovaní investoři zavalili Amaranth faxy, telefonáty a e-maily, požadujícími nazpět své peníze.

26. září rozeslal Maounis e-mail zaměstnancům, ve kterým jim poděkoval za práci. O 3 dny později oznámil uzavření fondu. 4. října rozeslal Amaranth e-maily konkurenčním firmám, zda by neměly zájem o jeho zaměstnance a 12. října požádal o pomoc Ministerstvo práce v Connecticutu.

Hunterův spread pokračoval v sesuvu. Na konci září spadl na 51 centů. Ve stejnou dobu JP Morgan Chase oznámil, že svůj s doplatkem převedený poloviční podíl na Hunterově portfoliu prodal Citadel Group za 752 miliónů dolarů. V půli října spread klesl na 41 centů. 15. prosince 2006 se zhroutil na 5 centů, tedy hluboko pod úroveň, kde byl ve chvíli, kdy do něj Hunter poprvé naskočil a začal vyrábět své miliardy.

Jak byste se v Hunterově pozici zachovali vy? A jak byste na vývoj události reagovali, kdybyste byli investory fondu?