Úzké kreditní rozpětí mezi výnosem státních a podnikových dluhopisů, spolu s poklesem volatility akciových trhů na dlouhodobé dno, způsobily pokles indexu hedge fondů konvertibilní arbitráže o 7,22 % za prvních 5 měsíců. Byl to jeden z nejhorších výsledků v historii.

Ukázalo se, že Amaranth udělal dobře, když aktivity rozprostřel do více stran. Problém však byl, že ani ostatní aktivity příliš nevynášely - mlýny komplikovaných strategií hedge fondů mlely naprázdno.

S&P snižuje rating Fordu a GM. Jejich akcie však rostou...

Amaranth čili laskavec. Okrasná obilnina, po které trader Nick Maounis pojmenoval své hedge fondy a správcovskou společnost.

Amaranth čili laskavec. Okrasná obilnina, po které trader Nick Maounis pojmenoval své hedge fondy a správcovskou společnost. Kvůli nízké volatilitě kombinace dlouhých a krátkých pozic v akciích (tzv. long/short equity strategie) nevynášely skoro nic a peníze nevydělávaly ani arbitráže ve fúzích a akvizicích. V kreditní arbitráži se však odehrála hotová katastrofa.

Dne 5. května 2005 totiž agentura S&P´s rating snížila rating společnosti General Motors (profil, názory) o dva stupně z BBB- na BB a Fordu (profil, názory) ze stupně BBB- na BB+. Oba gigantičtí dlužníci tak spadli z investičního na spekulativní stupeň. Jejich dluhopisy mohutně oslabily, když je na trh v panice vrhly subjekty, které měly zakázáno spekulativní dluhopisy držet.

Současně s dluhopisy GM a Fordu oslabily i dluhopisy jejich finančních dceřiných společností GMAC a Ford Credit. Akcie General Motors, nejprve potají a poté veřejně skupované miliardářem Kerkorianem, však místo toho, aby sletěly dolů jako kámen, zůstaly stát na místě a v příštích dnech dokonce vzrostly. Stejně zůstaly na místě a v dalších dnech vzrostly i akcie Fordu.

Vynášejí pouze energetické investice

Oblíbenou kreditní strategií hedge fondů byl prodej credit default swapů (jakýchsi úvěrových pojištění, při kterých prodejce slibuje v případě nesplacení dluhopisu tento cenný papír převzít a kupujícímu nahradit vzniklé ztráty). Kreditní riziko si přitom fondy jistily krátkými prodeji akcií. Vycházely z historicky vysoké korelace cen akcií a úvěrových spreadů a věřily, že při úvěrových potížích jim ztráty z růstu cen kreditních swapů nahradí zisky z poklesu cen akcií.

Ve světle výše uvedené anomálie se však toto zajištění ukázalo jako iluzorní (hedge fondy ztrácely jak na straně credit default swapů, tak i prodaných akcií) a vedlo k stamiliónovým ztrátám. Chaos se přenesl i do jiných kreditních strategií (jejichž hojnou součástí dluhopisy GM a Fordu byly) a během několika týdnů ukončilo činnost několik hedge fondů střední velikosti. Kreditní arbitráž ukončila květen v hlubokém propadu.

Jediné, co Amaranthu vynášelo, byly energetické investice. Komoditní hedge fond Amaranth Energy & Commodities Fund, který zahájil činnost v půlce roku 2002, získal 19 % do konce roku 2003, v roce 2004 vydělal 30 % a v květnu 2005 už měl pořádně vyšlápnuto na svůj celkový roční zisk 72 %.

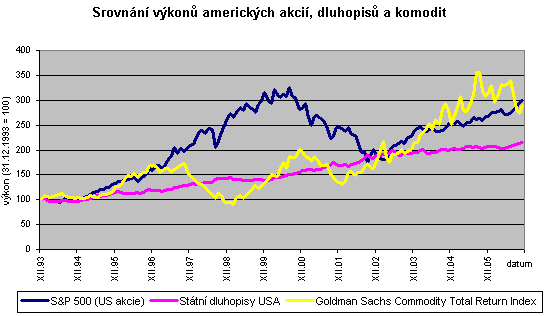

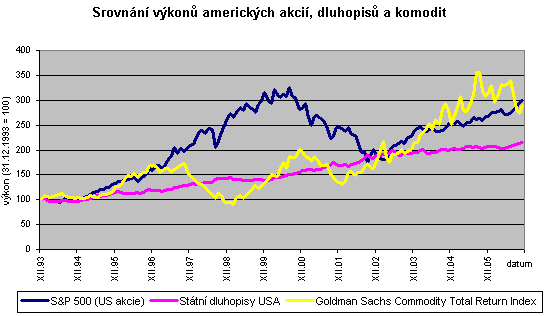

Srovnání výkonu komoditního indexu Goldman Sachs s indexem amerických akcií a amerických státních dluhopisů. Všimněte si vysoké volatility a velmi proměnlivé výkonnosti komodit - pohybovat se v této třídě aktiv vyžaduje pevné nervy.

V hlavní roli Arora se zkušenostmi z Enronu

Za energetické investice byl odpovědný Harry Arora, který do Amaranth Advisors přešel z Enronu. Jako každý trader ze zkrachovalé korporace i on těžil z pověsti, kterou Enron ve světě obchodu s energetickými komoditami měl, když přes silnou konkurenci energetických koncernů a investičních bank dokázal dominovat trhu se zemním plynem až do úplného konce. Jeho tradeři s větším či menším úspěchem expandovali i do tak rozličných oblastí, jako bylo obchodování s elektřinou, trh s ropou, deriváty na počasí anebo širokopásmové internetové připojení.

Některé jejich obchody se staly legendami. Nejproslulejší je pravděpodobně zhroucení kalifornského trhu s elektřinou, na kterém trading Enronu vydělal stamilióny dolarů (profil, názory). Paradoxně tím torpédoval úsilí svého vedení prosazujícího liberalizaci amerického energetického trhu. Po kalifornském liberalizačním debaklu totiž bylo těžké najít nějaký stát, který by si chtěl něco podobného také zažít.

Po krachu Enronu byl trading převzat švýcarskou bankou UBS, přičemž zachování bonusů a platů jeho osazenstva bylo nezbytnou součástí akvizice. Brzy se však ukázalo, že UBS převzala jen počítače, protože se tradeři rozutekli do světa. Někteří odešli do hedge fondů, jiní do investičních bank, jiní začali dělat energetické konzultanty. Aroru zlanařil Amaranth Advisors.

Tam se Arora nejprve zabýval správou Amaranth Energy & Commodities fondu, na počátku roku 2004 však dostal volné ruce rozšířit energetické investice i do vlajkových fondů. Krátce nato začala centrála v Greenwich a pobočky v Londýně, Kanadě, Singapuru a Houstonu nabírat talentované komoditní tradery.

Nadprůměrný trader Hunter na scéně

Jedním z nich byl i 30letý dvoumetrový Kanaďan Brian Hunter, který k Amaranthu přešel z Deutsche Bank z New Yorku. Mnohé z Hunterových charakteristik jsou ovlivněny tím, jak Amaranth dopadl, a tato znalost pak zkresluje všechny pohledy zpět. V obchodech se zemním plynem se však Hunter pohyboval od roku 1998, v Deutsche Bank byl šéfem oddělení a podle svých slov mezi lety 2001-2003 vydělal bance přes sto miliónů dolarů.

A pokud ho na dobře placené místo tradera v Amaranthu přijal Arora, který osobně znal desítky traderů se zemním plynem z Enronu, musel ho Hunter něčím zaujmout. Možná to byl jeho matematický talent, možná schopnost rozpoznat tržní anomálie. V každém případě však ve vysoce konkurenčním a volatilním světě tradingu se zemním plynem byl Hunter více než nadprůměrným traderem.

Podle svých kolegů se Hunter v Amaranthu choval nenápadně a opatrně a v roce 2004 včas vycouval z několika nebezpečných a komplikovaných obchodů. I tak však jeho roční bonus dosáhl 4 milióny dolarů, což při 10% provizi odpovídalo 40 miliónům dolarů zisku pro Amaranth. Čili jednomu z oněch 8 procent, které hedge fond v roce 2004 dosáhl.

V té době si ho všimla konkurence a hedge fond SAC Capital nabídl Hunterovi za přestup milión dolarů. Hunter nabídku oznámil Maounisovi. Zakladatel Amaranthu však talentovaného tradera nepustil - místo toho mu rozšířil pravomoci a zvýšil objem prostředků pod jeho správou.

"Udělej něco, potřebujeme tě," požádal prý Kanaďana.

A tak se Hunter do toho pustil.

Pokračování příště...

Víte, co Brian Hunter udělal? Viděli jste někdy laskavec?