Přesto se podle určitých náznaků začíná zacházení s úsporami "lehce měnit", alespoň podle Ivana Čopáka, nového ředitele segmentu retailového bankovnictví ČSOB. Ten přitom vychází z výsledků Klíčového plánu, kde současný poměr členění krátkodobých, střednědobých a dlouhodobých aktiv činí zhruba 60:30:10.

Tento pohled na strukturu finančních aktiv také navozuje výchozí členění na rezervy, spoření na splnění cílů nebo přání a investice na dlouhodobé zabezpečení. Dochází zejména k určitém přesunu od krátkodobých rezerv ve prospěch střednědobého spoření, což je sice způsobeno především úspěchem stavebního spoření, ale i růstem investic do fondů.

Vliv na trendy

České domácnosti tedy stále spoří velmi konzervativně, ale přesto lze pozorovat určité změny trendů. Základní vlivy na ně vidí Ivan Čopák ve dvou východiscích. První je behaviorální, tedy chování či přístup lidí, druhé pak jsou vlastní ekonomické (možná lze říci faktické i technické) vlivy – prakticky jde o dopad změn úrokových sazeb. Zejména období poklesu sazeb iniciuje odliv z termínovaných vkladů k likviditě, fondům peněžního trhu i dluhopisovým fondům (za poslední dva roky poklesl objem termínovaných z více než 400 na 300 miliard, kdežto na netermínovaných vkladech suma vzrostla z 200 na 300 miliard korun). O 110 miliard vzrostlo za tu dobu stavební spoření (ovšem čtvrtinu z toho dodal stát).

Dluhopisové fondy prožily období slávy, ale od poloviny loňského roku i úpadku. Opět se ukázalo, jak lidé naivně spoléhají na minulé výnosy. Namlsali se v dobách, kdy sazby "historicky" klesaly a investovali zejména v době, kdy již bylo jasné, že se inflace otočí. Paradoxně však úrokové výnosy z vkladů byly při dřívějších vysokých sazbách reálně záporné, kdežto při nízkých sazbách kladné. Nyní se opět termíňáky přesunuly do reálných ztrát.

Fondy

Přes všechen konzervatismus získaly za poslední dva roky z cca 200 miliard nových úspor fondy více než čtvrtinu. I zde sice zatím ještě vítězí krátkodobé fondy peněžního trhu, ale největší dynamiku zaznamenávají zajištěné fondy. Podle Jana Barty z Asset Managementu jde o drobný krok na správné cestě: ve středně a dlouhodobém horizontu jedině akcie dokáží před inflací ochránit. Zajištěné fondy nabízejí alespoň možnost se na akciových výnosech částečně podílet, za další přece jen prodlužují investiční horizont a v neposlední řadě mají tu "pedagogickou" výhodu, že neváží na minulou výkonnost.

Poměrně širokou nabídku zajištěných fondů (i jinak "převlečených" produktů) typu equisafe (participace nižší než 100 %, ale neomezená), typu click (započítávání intervalových výkonů omezených stropem) či reverzní (citlivé na volatilitu) jistě doplní několik dalších modelů. Jedním ze zajímavých, byť na jiném principu (bondů s variabilním kuponem) založených fondů je např. protiinflační dluhopisový fond. Ten však nelze postavit v korunách, takže zatím je dostupný v eurech.

Kudy dál?

Do budoucna má na několik let "vystaráno" stavební spoření, kam poteče kolem 50 miliard ročně. Do penzijního připojištění 15 miliard a do rezerv životního pojištění také kolem 15 miliard ročně. Tyto produkty samy tak vlastně "odsávají" většinu průběžně vytvořených úspor našich domácností. Cesta k inteligentnější (a Evropě bližší) struktuře je tedy zejména v dalším poklesu podílu bankovních vkladů. To je úkol především poradců včetně bankovních. Slovy Jana Barty: "Aby lidé nenechávali peníze na termíňácích, kde je inflace nekompromisně zničí."

K tomu bude nezbytné také přizpůsobit marketingovou strategii a edukační koncept, zejména vlastních bankovních poradců. Ti jsou vždy doslova "prvními klienty" na dlouhé cestě změn chování a přístupů skutečných, tedy těch retailových zákazníků.

Bariéry myšlení

Naučit české domácnosti spořit zároveň předpokládá získání jejich důvěry ve finanční trhy. Prolamování bariér v myšlení je velmi složité… I u bankovních poradců.

A že to nebude lehký úkol dokazuje nedávný průzkum společnosti Factum Invenio, podle něhož nejoblíbenějším způsobem ukládání peněz je sice již několik let stavební spoření (54 % dotázaných, z nichž více než polovina v současné době pouze spoří), ale jen o pomyslný fous zaostávají bankovní běžné účty, které má 53 % respondentů. Nevadí jim nízké úročení, hlavní je pro ně snadná likvidita.

Peníze pod polštářem má plných 40 % lidí a tento podíl se podle výsledků šetření posledních let téměř nemění, jde však o menší částky peněz. Necelých 40 % také stále ukládají své volné finance na vkladní knížku.

Životní pojištění má 30 % a penzijní připojištění 25 % dotázaných. Zato podílové fondy využívají podle tohoto průzkumu pouhá 3 % a dotazovaní o tomto způsobu investování prý stále nemají dostatek informací (každý šestý by je chtěl dostat u přepážek bank nebo v tisku).

Není tak zle

Přes všechnu zabedněnost naší populace z onoho 200miliardového nárůstu aktiv domácností za poslední dva roky kromě již zmíněných víc než 50 mld. do podílových fondů zamířilo 25 do penzijních fondů, 20 do rezerv životního pojištění a 10 přímo do akcií. Spolu s cca 100 miliardami do stavebního spoření jde tedy přece jen o určité pozitivní změny struktury a trendů. A rozmíchat ony "zatvrzelé" peníze možná půjde jen částečně – zbytek bilionu skončí až se svými majiteli.

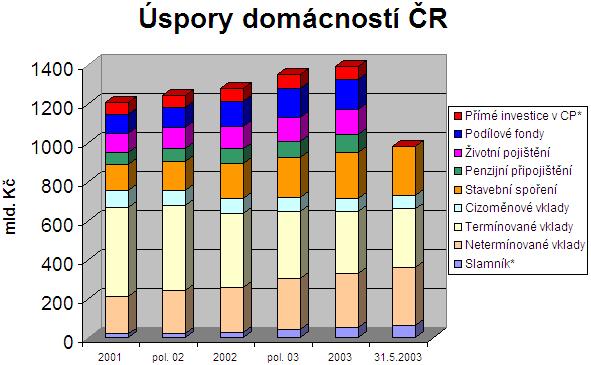

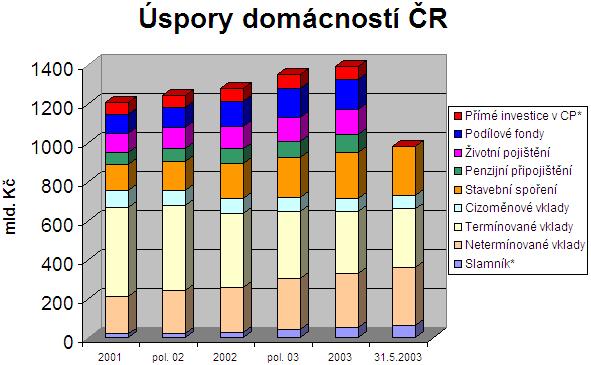

| Objem a změny různých forem úspor domácností v přesných číslech (mld. Kč) |

|

konec 2001 |

pol. 2002 |

konec 2002 |

pol. 2003 |

konec 2003 |

31. 5. 2003 |

| Slamník* |

20 |

25 |

30 |

45 |

55 |

65 |

| Netermínované vklady |

191,1 |

219,5 |

227 |

260,8 |

276,5 |

296,5 |

| Termínované vklady |

456,4 |

436,1 |

380,1 |

341,3 |

315,5 |

300 |

| Cizoměnové vklady |

88,2 |

74 |

76,6 |

72,7 |

70 |

68 |

| Stavební spoření |

133 |

151 |

180 |

205,1 |

236,2 |

254,4 |

| Penzijní připojištění |

61,9 |

68 |

75,6 |

82,7 |

90,4 |

93* |

| Životní pojištění |

97,8 |

104 |

114,8 |

122 |

130 |

135* |

| Podílové fondy |

100 |

106,6 |

130,6 |

151,9 |

151,1 |

160* |

| Přímé investice v CP* |

60 |

60 |

65 |

68 |

70 |

70* |

| Celkem |

1 208 |

1 244 |

1 275 |

1 344 |

1 396 |

1 442 |

Myslíte, že se trendy našeho zacházení s úsporami skutečně mění?

Diskuze

Příspěvek s nejvíce kladnými hlasy

17. 7. 2004 13:16, S. Wallis

Ceské pekárny rujnují bavorské vývozem levných ceských housek do Bavorska.

Uz aby zvýsili ceské mzdy a ceny na ty západní ,

jinak mnohý podnikatel v Nemecku a Rakouskum zkrachuje ,

jestlize nebude podnikat s importem.

Příspěvek s nejvíce zápornými hlasy

16. 7. 2004 7:50, anonym

Ono to bude mozna tim, ze zkusenost Cechu je takova, ze nedaji penize nekam, kde to neni pojistene a taky neulozi penize na delsi dobu. Takze potom jsou na tom penzijni pripojisteni (dlouhodobe, nepojistene), podilove fondy (nepojistene), zivotni pojisteni (dlouhodobe) docela spatne.

V diskuzi je celkem (27 komentářů) příspěvků.