Tradiční ekonomická teorie v podání Adama Smithe by použila trochu jiné pojmy. Vedle mzdy za práci můžete „důchod“ (příjem) získat i formou renty z půdy nebo výnosem z investovaného kapitálu. Pokud se tedy nechcete plně spoléhat na státní penzijní systém nebo trávit penzi v rachotě, protože nemáte z čeho žít, musí za vás pracovat váš kapitál nebo pronajímaná půda.

Existují dva základní způsoby, jak na to. Můžete kapitál někomu poskytnout jako půjčku za smluvený úrok, nebo můžete kapitál investovat do podniku za podíl na jeho zisku, nejčastěji formou dividendy u akciových společností.

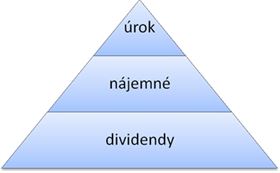

Při jisté míře zobecnění tedy můžete naprostou většinu pasivních příjmů, jak pojmenovává nepracovní příjem třeba Robert Kiyosaki, rozdělit na tři základní formy: úrok, nájemné a dividenda. To jsou ta vajíčka, která chcete, aby vaše slepice snášela.

Půjčka a úrok

V praxi většina lidí využívá především úroku. Asi proto, že je stabilní a nejméně pracný. Kapitál použitý jako půjčka nepodléhá krátkodobým výkyvům cen, jako je tomu u zbývajících dvou forem. Navíc se na úrok moc nenadřete. V nejběžnějším případě pouze vložíte peníze na účet v bance.

Úrok má ale jednu velkou nevýhodu: odvíjí se od hodnoty peněz. A hodnota peněz poslední století klesá, zatímco hodnota práce roste. Pokud jste před deseti lety někomu půjčili milion korun a dnes jste ho dostali zpět, máte sice pořád stejné peníze, ale jejich hodnota (kupní síla) je o mnoho nižší než před deseti lety, o dvaceti nebo třiceti letech ani nemluvě. To samé platí pro úrok: pokud jeho sazba zůstala nezměněná, jeho hodnota (kupní síla) značně poklesla.

Půjčka může mít různou formu od bankovních úvěrů až po dluhopisy. Koupím-li si státní dluhopis, půjčuji státu peníze za předem definovaný úrok. Ten bývá u státních dluhopisů srovnatelný s úrokem u termínovaných vkladů, u rizikovějších emitentů pak může být i vyšší. Aktuálně se úrokový výnos dvacetiletých a třicetiletých českých státních dluhopisů pohybuje mezi třemi a čtyřmi procenty, v Německu nebo USA nesou dluhopisy ještě nižší úrok.

Přijde vám rozumné půjčit někomu peníze na třicet let s pevným úrokem? Jaký byste požadovali úrok? Tři procenta? Čtyři procenta? Asi těžko. Určitě byste chtěli mnohem vyšší úrok. A bystřejší jedinci by zajisté chtěli, aby se jistina, ze které se úrok počítá, každoročně navyšovala o inflaci. Přesto většina lidí pro dlouhodobé spoření volí produkty, v rámci kterých slouží kapitál jako dlouhodobá půjčka s pevným úrokem ve výši max. 3-4 %. Produkty, kde slepice snáší malá vajíčka, a hodnota (kupní síla) těchto vajíček ještě k tomu dlouhodobě klesá.

Nemovitost a nájemné

V historii pasivního příjmu má největší tradici právě pozemková renta. Dnes se častěji než zemědělská půda pronajímají prostory pro bydlení nebo pro podnikatelskou činnost. Oproti úroku má nájemné jednu klíčovou výhodu, jeho výše není pevně stanovena na 30 let dopředu. Nájemné si tak na rozdíl od úroku dlouhodobě udržuje svou hodnotu (kupní sílu). Cena půdy, domu i jiných nemovitostí dlouhodobě roste s inflací. Majitel nemovitosti také s inflací navyšuje výši nájemného, aby si jeho renta udržovala svou hodnotu.

Čistá roční rentabilita bývá zpravidla nepatrně vyšší než běžná úroková sazba ročních termínovaných vkladů v bance. Tento rozdíl pak sotva kryje práci, kterou majitel s nemovitostí má, zatímco se vkladem do banky nemá žádnou práci. To je nevýhoda nemovitostí, musíte se o ně starat, dbát na jejich obsazenost a mít spolehlivé nájemníky. Přesto by nemovitosti a jejich pronájem měly tvořit druhý pilíř finančního plánu zajištění důchodu. Jejich vajíčka jsou sice malá a slepice náročnější, ale tato vajíčka si na rozdíl od těch z první kapitoly o půjčkách udržují hodnotu.

Podnik a podíl na zisku

Největší vajíčka snáší kapitál použitý v podnikání. Podnikatelská činnost je rizikovější než jiná forma použití kapitálu. Za toto riziko chce majitel kapitálu vyšší výnos. Je to logické: ve výrobě, obchodu i jiné podnikatelské činnosti jsou vždy léta bohatší a léta chudší. Mnoho podnikatelských záměrů se navíc nezdaří vůbec. Proto musí být zisk z kapitálu zákonitě vyšší, jinak by investoři použili kapitál na méně rizikovou činnost. Čím rizikovější povaha investice, tím vyšší musí skýtat potenciální výnos.

Pod investicí do podnikání si můžeme představit vlastní rodinnou firmu, malé „eseróčko“, ale také podíl na velkých akciových společnostech. Tento majetkový podíl představuje akcie dané společnosti. Majitel akcie (akcionář společnosti) pak má právo na podíl na zisku firmy rozdělovaný formou dividendy.

Velkou nevýhodou akcií je však jejich cenová nestabilita. Na rozdíl od nemovitostí jsou podíly na akciových společnostech velmi likvidní – s akciemi se obchoduje na burze a podíl ve firmě je možné koupit nebo prodat v řádu několika sekund. Investoři zde reagují na nejrůznější zprávy o makroekonomickém vývoji a prognózy zisků firem, kapitál se často velmi rychle přelévá a způsobuje značnou volatilitu cen akcií.

Jelikož stále méně lidí vidí za akcií podíl na firmě a místo toho sledují jen blikající čísla na monitoru, jsou v očích veřejnosti akcie synonymem rulety. Finanční poradce se pak může snažit, jak chce, přesvědčovat klienty, že akcie mají dlouhodobě nejvyšší výnosnost a měly by tvořit základ dlouhodobého portfolia pro zajištění na stáří. Z dlouhodobého pohledu přitom investice do podniku opravdu snáší největší vajíčka ze všech forem použití kapitálu, jde o nejvýnosnější třídu aktiv.

Krátkodobě budou akcie vždy rizikovější kvůli cenové volatilitě a také nestálosti dividend: ve špatných letech se promění ve vajíčka malá (nízké dividendy), v dobrých letech ale svému majiteli dají vejce opravdu velká (vysoké dividendy).

Trojkombinace: úrok + nájemné + dividendy

Kdybych se vás před přečtením tohoto článku zeptal, jakou formu pasivního příjmu chcete, zda úrok, nájemné, nebo dividendu, velká část čtenářů by zajisté chtěla úrok. Po přečtení předchozích odstavců by někteří možná pozměnili odpověď na nájemné nebo dividendu. Avšak nejmoudřejší odpověď zní: „Nejlépe všechny tři.“

Dividendy a nájemné si dlouhodobě udržují hodnotu, na nich by měl stát plán zajištění renty v postproduktivním věku. Výnosy akcií jsou ale dlouhodobě nejvyšší, proto by právě dividendy měly tvořit hlavní díl renty. Společně se stabilními úroky a nájemným tvoří akcie svatou trojici spokojeného stáří.

V praxi se bohužel stále většina lidí spoléhá pouze na slepice, které snáší vajíčka ve formě úroku. Pravděpodobně je to tím, že málokdo rozumí skutečné podstatě dnešních finančních produktů. Proto si v navazujícím článku posvítíme na běžné finanční produkty a podíváme se, jaká vajíčka snášejí.

Autor je ředitelem FINEZ Investment Management.

Sdílejte článek, než ho smažem

Diskuze

Příspěvek s nejvíce kladnými hlasy

22. 3. 2012 5:42, Pepé

On Vás někdo nutí pracovat za 7100 Kč??? Proč si nehledáte nějakou jinou práci např. za 8500 nebo 9000 Kč?????? Jo jo, to by ale chtělo něco dělat a něco chtít změnit... já vím... Takže raději budeme kvičet v diskuzích na netu, že máme málo...

Zobrazit celé vláknoSkrýt celé vlákno

Příspěvek s nejvíce zápornými hlasy

21. 3. 2012 15:07, Lenka

Já bych řekla,že správná otázka nezní- kam spořit, ale spíše- co spořit! Pokud v této zemi jsou platy většiny zaměstnanců nastaveny na výši, která umožňuje pouze přežívání- co jiného se dá např. z minimální mzdy, která je 7100 korun, tak otázka kam spořit je výsměch.

V diskuzi je celkem (18 komentářů) příspěvků.