Minulá období byla pro dluhopisy, potažmo dluhopisové fondy velmi příznivá. Roční výnosy v rozmezí mezi pěti až patnácti procent nebyly třeba v roce 2012 ve střední Evropě žádná výjimka. Nyní by tedy podle některých prognóz měly zlaté časy skončit. Proč je podle mě špatné úplně dluhopisy pustit? Pokud přijde inflace, budou dluhopisy nejspíš ve ztrátě, poněvadž dost pravděpodobně porostou úrokové sazby – o tom víc níž. Pořád ale existuje také možnost deflačního scénáře a v tom případě jsou dluhopisy jednou z mála investic, které přinesou zisk. Jakou zvolit strategii?

Výnosy z dluhopisů

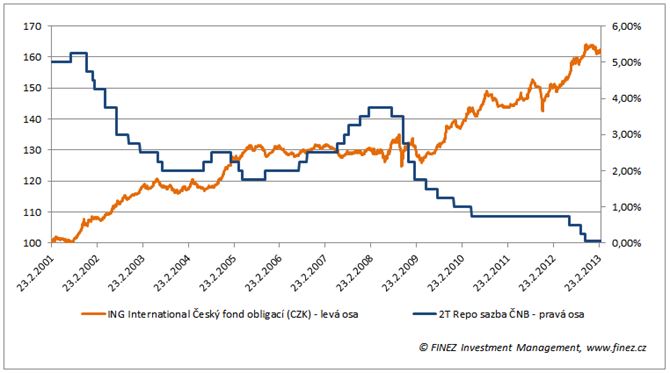

Kde se vzaly tak vysoké dluhopisové výnosy, o jakých byla řeč výš, když výnosy dluhopisů do splatnosti jsou prakticky na minimu? Výnos z těchto cenných papírů je tvořen dvěma složkami. Tou první je v případě kuponových dluhopisů právě kupon neboli úrok. Pravidelná splátka na konci každého úrokového období, kterou vám emitent vyplácí. Druhou složkou výnosu je tzv. kapitálový příjem, respektive rozdíly mezi tržní cenou (za kterou se dluhopis aktuálně obchoduje) a nominálem (cena, kterou obdržíte při splatnosti dluhopisu). Tržní cena je úzce svázána s úrokovými sazbami v dané ekonomice – to můžete sledovat na grafu níž. S klesajícími sazbami roste tržní cena dluhopisů, respektive výnosy dluhopisových fondů. To je způsobeno tím, že investoři při růstu úrokových sazeb požadují vyšší výnosy do splatnosti. Ty mohou u fixně úročených dluhopisů ovlivnit právě snížením tržní ceny, protože v době splatnosti vydělají větší částku na kurzovém rozdílu mezi aktuální tržní a nominální cenou.

Zdroj: FINEZ Investment Management, ING, ČNB

Vysoké výnosy se jistě v blízké době nebudou opakovat, ty reálné při hrozbě rostoucí inflace nestojí už vůbec za řeč. Úrokové sazby ve většině vyspělých ekonomik jsou na historických minimech. Např. 2T repo sazba České národní banky je na úrovni 0,05 procenta. Určitým způsobem bezprecedentní situace. Výnosy do splatnosti neustále klesají prakticky na všech frontách, a někdy už dokonce dlužníkům platíme za to, že jim vůbec můžeme půjčit. Snižující se úrokové sazby, hlavní motor dluhopisových fondů, už nemají moc kam se snížit. Vzhledem k budoucím scénářům jsou aktuální tržní ceny příliš vysoké, a tak se začínají šířit doporučení zbavit se podílů v dluhopisových fondech.

Dolů sice úrokové sazby moc nemůžou, ale zatím také nic nenasvědčuje že by se vydaly nahoru. Nemá tudíž smysl panikařit. Výnosový potenciál je velmi nízký, to je fakt. Nicméně svou povahou tento druh cenného papíru do správně diverzifikovaného portfolia stále patří a opuštění všech dluhopisových pozic by mohlo mít z hlediska rizika nedozírné následky, hlavně pro konzervativnější investory. Mou radou je postupně tyto pozice snižovat a v portfoliu ponechávat pouze fondy, u kterých důkladně prostudujeme skladbu portfolia. A jak vybrat ty správné?

Správný výběr je alfa i omega

Z výše uvedeného plyne, že v této chvíli je pro nás – jakožto dluhopisové investory – největším rizikem růst úrokových sazeb. Nedá se ovšem předpokládat, že by sazby najednou rapidně vystřelily nahoru. Centrální banky totiž mimo jiné pomocí nich mohou držet inflaci v určitých mezích, čili reagovat budou až na silnější inflační tlaky.

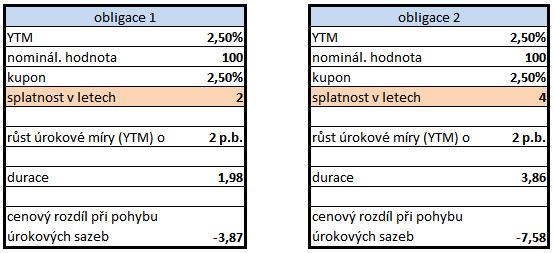

Z toho důvodu je třeba vybírat fondy, které drží dluhopisy s krátkou splatností a mají přiměřeně vysoký výnos do splatnosti. Nemá totiž smysl kupovat dluhopisový fond, který mi přinese výnos sotva kladných hodnot. Vybírejte fondy, které mají nižší hodnotu durace. Ta je právě ukazatelem citlivosti dluhopisu na pohyb úrokových sazeb. Čím nižší číslo je, tím je citlivost menší. Nejde přesně říci: vybírejte fondy s hodnotou durace do určité hodnoty. Záleží totiž na povaze fondu. Konzervativnější vládní dluhopisové fondy lze najít s hodnotou durace už okolo 2,5 let. To je dostačující číslo. Korporátní dluhopisy a dluhopisy emerging markets budou mít duraci o něco vyšší, při vyšším výnosu do splatnosti to ovšem není problém.

Nejlépe si všechno demonstrujeme na velmi zjednodušeném příkladu dvou fiktivních dluhopisů, který nám ukáže negativní dopad růstu úrokových sazeb na tržní hodnotu obligace (dluhopisu) v závislosti na jeho době do splatnosti. Nutno dodat, že právě tržní ceny dluhopisů určují aktuální kurzy podílových listů fondů. Máme dva podobné dluhopisy, které mají odlišnou dobu do splatnosti. Tržní cena dluhopisu s vyšší durací jasně končí o mnoho hůře při růstu úrokových sazeb v ekonomice.

Zdroj: FINEZ Investment Management

Další možností, jak bojovat proti snižujícímu se výnosovému potenciálu, je vybírat rizikovější státní dluhopisy (high yield bonds), popřípadě ty korporátní. Rozhodně tím nemám na mysli dluhopisy problémových států na periferiích evropské měnové unie, ale obligace vydané rozvojovými státy (emerging markets). Tyto dvě skupiny mají jako jediné možnost ještě porážet v blízké budoucnosti inflaci. Je ovšem nutno počítat s vyšším rizikem a při alokaci aktiv v portfoliu tenhle důležitý fakt brát v potaz. Níže uvádím ukázku fondů, které podle mě v současnosti stojí za povšimnutí.

Název fondu | Hodnota durace (v letech) | Výnosy do splatnosti | Popis fondu |

Státní dluhopisy |

Templeton Global Bond Fund CZK | 1,54 | 3,77 % | Fond zaměřený na krátkodobé dluhopisy vyspělejších ekonomik, které mají ještě výnosový potenciál (Jižní Korea, Polsko, Malajsie…) Zajišťuje měnové riziko do korun. |

Templeton Global Total Return USD | 2,48 | 4,99 % | Aktivně řízený fond, zaměřený na dluhopisové příležitosti jak státní, tak korporátní sféry. |

Korporátní dluhopisy |

J&T Bond CZK | 2,2* | 6,27 % | Rizikovější fond korporátních dluhopisů domácích i zahraničních. Možnost dostat se prostřednictvím skupiny J&T k velmi zajímavým dluhopisům neobchodovaným na burze. |

Pioneer Euro Strategic Bond CZK | 4,27* | 6,93 % | Riziková investice do korporátních dluhopisů denominovaných v euru. Zajišťuje měnové riziko do korun. |

Dluhopisy rozvíjejících se trhů |

BNP Bond World Emerging Corporate USD | 5,27 | x | Fond obchodující korporátní dluhopisy převážně neinvestičního stupně na rozvíjejících se trzích. |

Pioneer Emerging Markets Bond CZK | 4,10* | 6,44 % | Fond zaměřený na vládní i korporátní dluhopisy rozvíjejících se trhů prakticky celého světa. Zajišťuje měnové riziko do korun. |

BNP Bond World Emerging Local USD | 5,27 | x | Fond zaměřený na státní dluhopisy rozvíjejících se trhů. Zvláštností je nákup dluhopisů v místních lokálních měnách. |

*modifikovaná durace, x – výnos do splatnosti není uveden

Diverzifikace je královna!

Soustředění je na místě, z výše uvedené tabulky zajímavých fondů je jasné, že v této chvíli neexistuje bezpečná a zároveň výnosná investice na dluhopisovém trhu. Více než kdy jindy platí, že vyšší výnos je vykoupen i vyšším rizikem.

Nemá smysl bezhlavě prodávat všechny podíly v dluhopisových fondech, to je z hlediska rizika investiční smrt. Dodržujte zásady diverzifikace, dluhopisová složka portfolia by měla být pozvolna přesouvána do fondů, které své jmění investují do dluhopisů s kratší dobou a vysokým výnosem do splatnosti. Výnosový potenciál mají už jen korporátní a státní dluhopisy s vysokým výnosem. Úrokové sazby s velkou pravděpodobností růst budou, netroufám si ovšem odhadovat, kdy se tak stane. Výše uvedené kroky vám pomohou se na tuto situaci připravit.

Autor je junior investiční poradce FINEZ Investment Management

Sdílejte článek, než ho smažem