Řeč je pochopitelně o časování trhu, a tedy o technice, která se zasloužila o rozdělení investorské veřejnosti na dva znesvářené tábory. Jeden tvrdí, že časovat trh nemá smysl, protože výsledky jsou tristní a po odečtení nákladů na obchodování ještě horší. Druhý tábor zase kontruje, že časování trhu není nic z kategorie sci-fi literatury a jen se musí vědět, s jakými indikátory pracovat a jak je používat.

Tento text není pojat jako obrana jednoho z táborů, i když výsledky hovoří pro "časovače", ale představuje zajímavou ukázku toho, že pomocí běžně dostupného ukazatele, kterým je poměr P/E, lze dosáhnout skutečně pozoruhodných výsledků, nad kterými se vyplatí minimálně zamyslet.

O co jde?

K časování trhu je možné použít i poměr P/E, což je ukazatel, který je investorům buďto dobře známý nebo alespoň dost povědomý. Zjednodušeně řečeno jde o ukazatel relativního ocenění akcií, který nám řekne, zda jsou akcie podle určitých kritérií drahé nebo naopak levné. Pro bližší objasnění se podíváme, co vstupuje do čitatele a co do jmenovatele poměru.

V čitateli (P) se nachází tržní cena akcie a ve jmenovateli (E) zisk, který firma vytváří. Celý poměr tedy říká, kolikrát je cena akcie na trhu vyšší než zisk připadající na jednu akcii nebo jinými slovy, kolik jsou investoři ochotni zaplatit za zisk vytvořený firmou. Obecně platí, že čím vyšší je tento poměrový ukazatel, tím jsou akcie relativně dražší. Investoři totiž platí vyšší cenu za stejnou jednotku zisku nebo obráceně stejnou cenu za nižší zisk. S rostoucím ukazatelem P/E proto klesá očekávaná návratnost akcií. Vzhledem k tomu, jaký zisk jsou firmy schopny vytvořit, se ceny jejich akcií pohybují zkrátka moc vysoko. Princip je podobný jako u dluhopisů, kdy vyšší cena znamená nižší očekávaný výnos do splatnosti.

Intuitivně má asi každý investor v povědomí, že akcie by se měly nakupovat v momentě, když jsou levné (při nízkém P/E) a prodávat, když jsou drahé (při vysokém P/E). Problém ale je, že je prakticky nemožné s určitostí prohlásit, že TEĎ jsou akcie drahé a je čas je prodat a naopak. Ve dvacátých a devadesátých letech bylo ocenění akcií pomocí ukazatele P/E hodně vysoké, konkrétně přes 30 ve dvacátých letech a dokonce přes čtyřicet v letech devadesátých, ale kdo by prodal pokaždé, kdy tento ukazatel překročil výrazněji svůj dlouhodobý průměr, ten by přišel o velkou část zisků. Stejně tak když byl tento poměr relativně hodně nízký v letech třicátých a osmdesátých, neznamenal by nákup akcií vždy zisk. Těmito příklady chceme ukázat jediné: řídit se jen podle výše ukazatele P/E k úspěchu zrovna nevede.

Tím správným klíčem je pomocí poměru P/E vytvořit takový nástroj, který by byl schopný říct, kdy nakoupit a kdy prodat tak, aby série takových obchodů měla smysl.

Klouzavé průměry

|

Ačkoli je ukazatel P/E složen jen ze dvou čísel, je třeba vědět, že existují různé kategorie tohoto ukazatele.

S čitatelem zlomku (P – cena akcie) problémy nevznikají, protože se jedná o aktuální tržní cenu. Situace se ale poněkud komplikuje ze strany jmenovatele zlomku (E – zisky), protože lze pracovat s několika různými kategoriemi zisků. Obvykle se pracuje buďto se skutečnými zisky za uplynulých 12 měsíců a nebo s odhady analytiků. Takto vzniklé ukazatele P/E nelze v žádném případě zaměňovat.

V tomto textu používáme tzv. Shillerovým ukazatelem P/E, ve kterém jsou zisky (E) upraveny cyklicky a také o inflaci. |

Stavebním kamenem obchodní strategie je

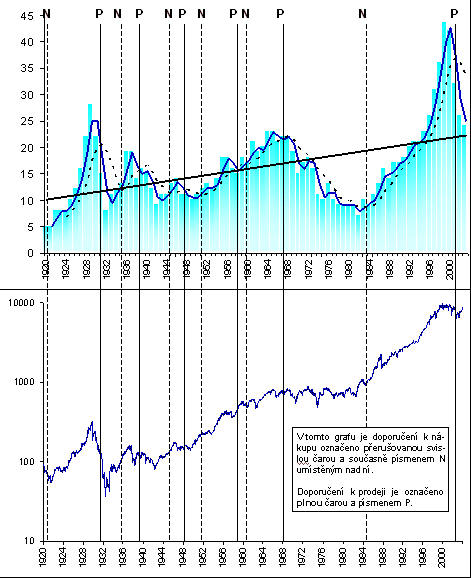

kombinace dvou různě definovaných klouzavých průměrů časové řady hodnot P/E (od roku 1920). Aniž bychom zabíhali do technických podrobností, uvedeme, že klouzavé průměry jsou ve finančním světě standardně používaným nástrojem k odfiltrování krátkodobých výkyvů série dat. Princip spočívá v

průměrování několika hodnot z okolí bodu, ke kterému se průměr počítá (např. se spočítá průměr z předchozích a následujících dvou hodnot). Čím kratší perioda klouzavého průměru, tím méně "vyhlazená" bude výsledná křivka a čím delší klouzavý průměr, tím sice bude křivka hladší, ale zase bude mít větší "zpoždění" za aktuálními daty. Obě tyto skutečnosti jsou patrné z grafu na konci článku. V něm je křivka kratšího klouzavého průměru znázorněna plnou čarou a křivka delšího klouzavého průměru čárkovanou čarou.

Postup pro vytvoření obchodní strategie je následující. Nejprve se vytvoří časová řada hodnot P/E pro každý rok od roku 1920 (v grafu je to sloupcová část). Na této časové řadě jsou vytvořeny dva klouzavé průměry různé délky, a to dvouletý a pětiletý. Obě křivky klouzavého průměru se za skutečnými daty opožďují a je patrné, že pětiletý klouzavý průměr je zpožděn o poznání více. Kombinací obou klouzavých průměrů docílíme požadovaného výsledku: nákupních a prodejních signálů. Za nákupní signál je považován moment, kdy křivka dvouletého klouzavého průměru protne křivku pětiletého klouzavého průměru zespodu a za prodejní signál zase moment, kdy křivka dvouletého klouzavého průměru protne křivku pětiletého klouzavého průměru ze shora.

Obě křivky se protnuly celkem dvanáctkrát, z čehož vzešlo šest nákupních a šest prodejních signálů. Jak by byly úspěšné?

Výsledky

Výše popsaná strategie by ztrácela smysl, kdybychom ji neměli s čím porovnat. Pro srovnání se přímo nabízí strategie "kup a drž" za stejné období a nutno podotknout, že výsledky jsou více než zajímavé.

Kdyby investor v roce 1920 nakoupil a držel portfolio (reprezentované indexem Dow Jones Industrial Average) až do roku 2003, dosáhl by zisku asi 10 400 bodů (nárůst hodnoty indexu za toto období). Řídil-li by se investor časovací strategií založenou na kombinaci dvouletého a pětiletého klouzavého průměru, dosáhl by zisku 9 440 bodů, což je 91 % celkového nárůstu. Že je to méně než při strategii "kup a drž"? To sice ano, ale zapomenout se nesmí na to, že časovací strategie říká, kdy z trhů vystoupit a kdy do nich nastoupit. Takže v době, kdy investor není zainvestován na akciovém trhu, může své uvolnění prostředky investovat např. do dluhopisů nebo na peněžní trh.

Časovací strategie doporučila investovat do akcií jen 48 let z celkových 83 let, na kterých byla testována. Relativně vzato je tedy úspěšnější než "kup a drž", neboť dokázala za mnohem kratší dobu na akciových trzích vydělat jen o něco málo méně. Převedeno do řeči průměrů, které mohou být části čtenářů bližší, byl průměrný roční zisk strategie "kup a drž" 125 bodů, zatímco časovací strategie vydělala průměrně 197 bodů za každý rok, kdy doporučila investice do akcií.

|

O potenciálu a rizicích českých akcií, vlivu silné koruny na investice a dalších investičních tématech bude bezplatný investiční seminář společnosti Moneco a Commerzbank 7. dubna 2005 v Brně a 13. dubna 2005 v Praze. Zájemci se mohou přihlásit registrací na www.moneco.cz. |

Úspěšnost či neúspěšnost časovací strategie závisí na tom, jak jsou nastaveny parametry modelu. V tomto případě se jedná o délku klouzavých průměrů. Dvouletý klouzavý průměr dokázal odstranit nepotřebný "šum" z časové řady při relativně malém zpoždění za skutečnými daty a je tedy vyhovující. Pětiletý klouzavý průměr pak plně vyhovuje zamýšlenému účelu. Kdybychom zkrátili dvouletý průměr na jednoletý, dostali bychom doporučení ke stejnému počtu obchodů (nakoupit/prodat), ale celková návratnost by byla nižší. Při snaze zjemnit data použitím ne ročních, ale měsíčních hodnot ukazatele P/E, by model doporučil dvacet dva nákupních a dvacet jedna prodejních obchodů s tím, že poslední nákup by měl být provedený v listopadu loňského roku. Na celkový výsledek by to ovšem vliv moc nemělo, protože při trojnásobném počtu obchodů by bylo zhodnocení prakticky stejné jako při používání ročních dat.

Jestliže umí strategie poměrně úspěšně doporučit, kdy vystoupit z trhů, může někoho napadnout otázka, zda by nebylo vhodné použít její doporučení ke krátkým prodejům na akciovém trhu. Krátký prodej je prodej vypůjčené akcie s úmyslem nakoupit ji později za nižší kurz a vrátit tomu, kdo ji zapůjčil. Jedná se tedy o spekulaci na pokles ceny akcie. Investor snažící se o tuto modifikaci výše popsané časovací strategie by však úspěšný nebyl, protože v dobách určených modelem k vystoupení z akciových trhů nebylo zdaleka pravidlem, že ceny akcií klesaly. Příkladem mohou být dvacátá léta, kdy by investor podle časovací strategie měl prodat až po realizaci největších propadů a nebo sedmdesátá léta, kdy model doporučoval prodat, ale ceny akcií přesto mírně rostly.

Je to k něčemu?

Je tedy strategie založená na správném používání ukazatele P/E k něčemu? Studie provedená serverem Investopedia.com ukazuje, že ano, ale určitě není samospasitelná. Model není stoprocentní a jak jsme uvedli před chvílí, nedokáže ochránit před náhlými poklesy akciového trhu. Stejně tak nerozpozná dno akciového trhu a doporučí nákup až v momentě, kdy si první odvážlivci již připsali významné zisky. Na druhou stranu strategie umí vytipovat delší období stagnace či mírného růstu, kdy je vhodnější poohlédnout se po jiných alternativách, které finanční trh nabízí.

A co říká tato strategie nyní? To záleží právě na nastavení celého modelu. Při použití měsíčních dat jsme již uvedli, že posledním doporučením byl nákup v listopadu 2003. Z pohledu na graf, který pracuje s ročními hodnotami ukazatele P/E, ale vyplývá, že ke konci roku 2003 ještě model setrvával v hluboké skepsi a nejevil jedinou známku doporučení k nákupu (dvouletý klouzavý průměr byl hluboko pod pětiletým klouzavým průměrem).

To nahrává investorům "medvědům", protože ukazatel P/E je i po splasknutí bubliny stále hodně vysoký. Aby ale situace nebyla tak jednoduchá, jak na první pohled vypadá, následující graf zobrazuje také trendovou linii růstu P/E, která hovoří jasně: ukazatel P/E v čase pomalu roste a možná je na místě, aby si investoři zvykli na vyšší ocenění akcií než na jaké v minulosti byli zvyklí.

Převzato z časopisu FOND SHOP.

Zdroj: Investopedia

Věříte ukazateli P/E? Nebo se řídíte jiným? Jakým? Jste typ investora "kup a drž"?

Diskuze

Příspěvek s nejvíce kladnými hlasy

6. 4. 2005 19:47, Jirka

Investování se skutečně podobá jakémusi souboji sázkařů. Jako technický investor ovšem "sázím" na obrat, zatímco fundamentální investoři většinou věří v dosažení nějaké mety, a drží, dokud té hranice nedosáhnou. Nedívám se pomocí TA daleko do budoucnosti, jen číhám na stav, kdy hodně faktorů hovoří pro obrat. Protistranu nehledám, neboť ta se mi hlásí sama. Když vidím, že se spousta investorů zbláznila a nakupuje o sto šest, počkám na moment, až trochu jejich nadšení poleví a rád jim prodám se ziskem, co mám. Jiní investoři si řeknou, že dál to nemá velkou šanci růst a začnou prodávat taky. Nastane panika, kurz letí dolů a já číhám na moment, až se názory na nákup a prodej vyrovnají. Pak zase nakoupím. Vyhovují mi tituly, které mají oblejší vlny na grafu kurzu. Na small caps, kde jeden větší investor může nečekaně srazit kurz, mi TA připadá opravdu krátká. Tady je asi opravdu lepší sledovat situaci u emitenta a pokud věřím ve zdravý základ a růst, využívat ty propady pro levnější příkup.

Přiznám se, že nedodržuji některé zásady, jako např. čekat na potvrzení obratu. Pokud mám signály, že kurz je hodně mimo trend a vidím náznak obratu, jdu do toho po částech. Tím rozkládám riziko předčasného obchodu. A vynechávám riziko propásnutí šance. Po potvrzení krátkodobého obratu je kvůli jednostrannému převisu, podpořenému automaticky spuštěnými stoploss příkazy, opravdu problém obchod uskutečnit včas. U dlohodobých změn trendu to už není takový problém, protože v ohybu se střídají nákupní i prodejní vlny.

Nebojím se, že by někdy většina investorů podávala příkazy stejného druhu ve stejný moment na základě stejných technických indikátorů. Těch indikátorů je hodně, mnohé z nich se dají různě naladit různými koeficienty a jen málo investorů je umí správně využívat. Počítač je jen pomůckou, rozhodnutí je ale na investorovi a ten rád podléhá emocím. Kdyby se někdy rozmohlo investování přes automaty analyzující vývoj, asi by takoví investoři dopadli špatně, protože s rostoucím počtem stejně fungujících automatů je snazší ty automaty ovlivnit a zneužít jejich vlivu. Tak jako již existují tzv. odstřelovači stoplossů. A největší jistotu, že bude investování strategicky různorodé a zajímavé mi dávají ti, kteří o smyslu TA pochybují. :-)

Zobrazit celé vláknoSkrýt celé vlákno

Příspěvek s nejvíce zápornými hlasy

31. 3. 2005 18:14, Jan Kolda von Žampach (řečený Pancíř)

Matně si pamatuji, jak a kterak se před lety jinde hodně dál a v jistých oborech básnilo v očekávání roků příštích, již konkrétněji a čerstvě si pamatuji, jak a kterak probíhala diskuse nedávno třeba na akcie.cz ohledně Unipetrolu, světlé zítřky jsou malovány pro ČEZ (doporučuji si srovnat s evropskou konkurencí, tam ty přednosti ČEZu jsou také spíše v odhadech do budoucna než v okamžitém srovnání). A, samozřejmě, se vždy kolem zasvěceně hází právě také ukazatelem P/E a velkým optimismem odhadů P/E do budoucna. Když už je optimismus očekávání moc velký (vždy perfektně kýmsi zdůvodněný) tak pozor a otázky jako v článku:

http://ipoint.financninoviny.cz/detail.php?article=43073

Jistě, není to "chyba" ukazatele P/E, ale je to také o dalších podstatných vlivech, na které nelze zapomínat.

Pokud je titul festovní, tak dříve či později na patřičné ceny vyleze, i ten "nedávný" spadlý Unipetrol: pokud ho ale Poláci (za tiché asistence tohoto nezdárného státu) pro sebe včas nestáhnou z veřejného obchodování a za hubičku nevyvlastní ostatní.

V diskuzi je celkem (16 komentářů) příspěvků.