Výsledkem této sebenaplňující rétoriky je to, že na rok 2018 by většina investorů nejraději zapomněla. Je vážně těžké najít aktivum, které si uchovalo cenu ze začátku roku nebo dokonce hodnotu zvyšovalo.

Akciové trhy v prosinci klesaly jako jeden trh, podstatný rozdíl je ale v jejich celoroční výkonnosti. Zatímco americké indexy spadly v porovnání se začátkem roku pouze o zhruba šest procent, evropské byly na konci roku níž o čtrnáct procent (německý DAX o osmnáct).

Ve vzduchu je teď mnoho nejistoty: v Evropě stále přetrvávají ne(vy)řešené problémy zejména s brexitem, hrozba obchodních válek mezi zásadními ekonomikami není zažehnaná. K tomu připočtěme, že některé mediálně populární firmy, jako je třeba Apple nebo Facebook, automobilky,…, očekávají nižší zisky vyšší opatrnost při investování především v prvním pololetí. Dá se tedy předpokládat, že zvýšená opatrnost investorům vydrží i v první polovině roku.

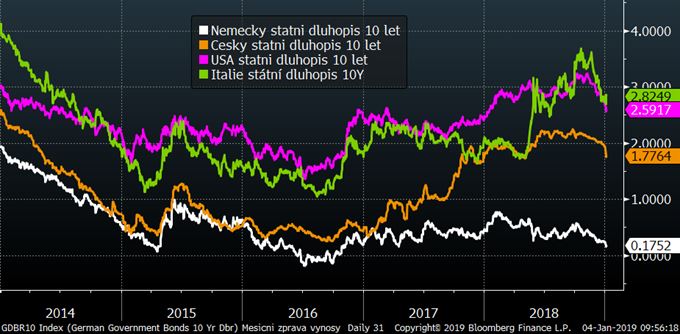

Zvyšující se investorská nechuť riskovat pomohla dluhopisovým trhům, kde se výnosy posunuly níž, blíž k dlouhodobým minimům. Mírnější rétorika Fedu zase oslabila mírně dolar. Koruna vůči oběma hlavním měnám lehce získala.

Na druhou stranu je dobré si uvědomit, že po poklesech jsou akcie poměrně rozumně oceněné, pro systémovou krizi podobnou té z roku 2008 není silný důvod. Proto myslím, že letos bude výsledná výkonnost akciových trhů kladná.

Americká centrální banka Fed si všimla drobných, ale zřetelných náznaků zpomalování ekonomiky, a proto poslední prohlášení jejích reprezentantů víc uklidňují, vypadá to, že v letošním roce se nebudou tak překotně zvedat sazby jako letos. Ba i Donald Trump se snad mírně uklidnil a velkoryse poskytl 90 dnů na vytvoření nové obchodní dohody s Čínou.

Evropská centrální banka potvrdila, že navzdory zpomalující ekonomice eurozóny, končí s kvantitativním uvolňováním. Měnová politika ale nadále zůstává uvolněná – stávající úroveň sazeb podrží ECB minimálně do léta 2019, dál také reinvestuje splatné dluhopisy.

Meziroční růst eurozóny dosáhl pouze 1,6 procenta. Významný vliv na to má zejména Německo: jeho růst výrazně zpomalila a skončil na 1,2 procenta meziročně. Uklidnila se situace kolem italského rozpočtu, kde vláda souhlasila s nižším plánovaným deficitem. Velkým a stále víc horkým tématem je stále brexit – jeho datum se blíží, jak ale bude vypadat, to se pořád ještě netuší.

V Česku analytiky překvapily spotřebitelské ceny, respektive to, že rostly jen o dvě procenta ročně, ČNB předpovídala 2,5 procenta. Důvodem byl nižší růst cen potravin a ropy. Proto předpokládám další zvýšení sazeb až v únoru a další nejdřív v druhé polovině roku. Průmyslová výroba po nepříznivých výsledcích v srpnu a září konečně přinesla lepší výsledky. Meziroční růst o 6,7 procenta byl po zářijovém poklesu o 0,9 procenta nad očekávání příznivý. Z detailních dat vyplývá, že po dvouměsíční pauze opět na síle nabral automobilový průmysl.

Současná korekce je sice výraznější než obvykle, ale nijak se nevymyká z dlouhodobé volatility akciových trhů, a protože ani fundamentálního hlediska se nic tak strašného ve světové ekonomice neděje, jsem v horizontu jednoho roku spíš optimistický.

Výnosy dluhopisů se kvůli současné zvýšené nejistotě nebo také averzi k riziku dostaly opět níže a z dlouhodobého hlediska jsou drahé. Větší opatrnost je nutná hlavně u high yield dluhopisů, které mohou v současné situaci rychle ztrácet.

Sdílejte článek, než ho smažem