Akcie. Mezi burziány panuje velká nejistota. Mainstream to samozřejmě tradičně vidí s akciemi pozitivně. Ekonomické indikátory jim prozatím také naznačují růžovou budoucnost. HDP roste a analytici prognózují firmám růst zisků. Co jiného také můžou předpovídat… Tím nechci nikoho urazit – podle makroekonomických i mikroekonomických modelů prostě zatím všechno hraje pro akcie. A tak se akciové indexy postupně šplhají k „magickým hranicím“. Německý index DAX už má jen kousek k deseti tisícům bodů. Americký index S&P 500 překročil v květnu 1900 bodů a dost možná si to brzy pomašíruje ke dvěma tisícům.

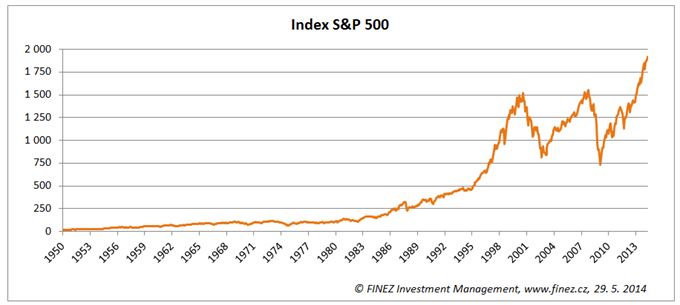

Vývoj hodnoty indexu S&P 500

Zdroj: FINEZ Investment Management

Medvědi: Brzy to praskne

Mimo mainstream stojí proti sobě dva tábory. Jeden se dívá na rostoucí grafy akciových indexů a říká si, že přece nemůžou růst do nebe. Já osobně si to říkám už rok. Už před rokem jsem psal, že se blíží konec růstu akcií. S klienty jsme proto překopali portfolia, buď převedením prostředků do konzervativnějších aktiv, nebo vyvážením long pozic u jednotlivých akcií short pozicemi u jiných. Prostě tak, aby vývoj našich portfolií nebyl závislý na dalším růstu na akciových trzích.

Od té doby index S&P 500 stoupl o dalších dvacet procent a já si drbu vlasy na hlavě a sleduju, jak mi z toho vývoje začínají pomalu šedivět. Po zkušenostech ale vím, že jsme udělali dobře, a kdybych se měl vrátit o rok zpět, udělal bych to samé. Prostý pohled na graf mi už před rokem říkal to samé, co dnes: Výnosový potenciál akcií je už malý ve srovnání s rizikem možného propadu. Mohli jsme sice vydělat dalších dvacet procent, ale s jakým rizikem? Místo toho jsme za poslední rok s klienty vydělali v průměru „jen“ pět až deset procent, s rizikem neúměrně menším. Ačkoliv není vůbec příjemné sledovat prohlubující se ztráty short pozic, konečný výsledek je uspokojivý a budeme se této strategie nadále držet.

Býci věří, že přichází logaritmický růst

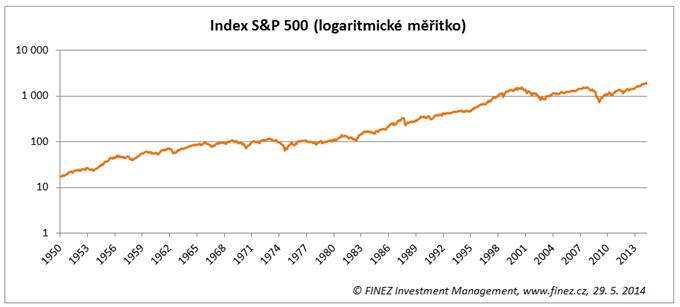

Naproti tomuto táboru medvědů, kteří očekávají, že se ekonomické ukazatele mohou velmi rychle obrátit a ceny akcií pak budou prudce padat dolů, stojí tábor býků, kteří věří, že se akciové trhy dostaly z dvacetiletého medvědího trendu do nového sekulárního býčího trendu. Tuto tezi asi nejlépe vystihuje graf historického vývoje cen akcií v logaritmickém měřítku, kde jsou lépe pozorovatelné trendy.

Všimněte si, že mezi roky 1965 až 1982 index S&P 500 de facto jen osciloval okolo stobodové hranice a podobně i nyní od roku 2000 jen jakoby osciluje okolo hranice tisíce bodů. Až se jednou z tohoto sekulárního medvědího trendu utrhne, může akcie čekat logaritmický růst podobně jako po druhé světové válce nebo v osmdesátých a devadesátých letech. To jsou mimochodem období spojená s vysokou inflací.

Vývoj indexu S&P 500 v logaritmickém měřítku

Zdroj: FINEZ Investment Management

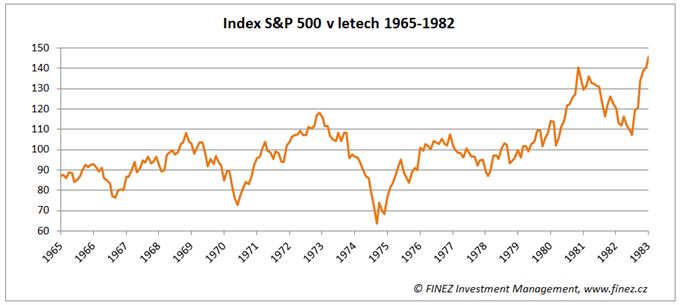

Malá vsuvka. Teď si jistě mnoho z vás říká, jak můžu vypustit z úst, že index S&P 500 jen „osciluje“ okolo tisícibodové hranice, když za posledních patnáct let zažil dvakrát propad o padesát procent a nyní od roku 2009 naopak růst o sto padesát procent. To je skutečně silná oscilace s hodně širokou amplitudou. Ale podívejte se pro zajímavost na výřez prvního grafu, vývoj indexu S&P 500 v letech 1965–1982. To, co na prvním i druhém grafu vypadá kvůli použitému měřítku jako velmi stabilní vývoj, byl ve skutečnosti podobně bouřlivý vývoj s dvěma velkými pády o 33 a 45 procent. V následujících pěti letech pak stoupl index S&P 500 o sto procent a do roku 1987 o dalších dvě stě procent.

Vývoj indexu S&P 500 v letech 1965–1982

Zdroj: FINEZ Investment Management

Jisté je jen jedno: budoucnost je nejistá

Tento pohled je trochu komplexnější. V dlouhodobém horizontu nás jistě čeká růst indexu S&P 500 až k hranici deseti tisíc bodů. Jen co se roztočí inflační spirála. A možná to skutečně nebude trvat mnoho let. Osobně se ale domnívám, že čas ještě nenastal, protože inflace je stále nízká vlivem vysokého zadlužení. Další výrazný růst akcií tak může podpořit buď jen masivní ředění peněžní zásoby (v daleko větším rozsahu než doposud), nebo nějaká zásadní technologická revoluce, která by rozpumpovala světovou ekonomiku, aby nominální HDP rostl rychleji než zadlužení.

Takový scénář nelze vyloučit. Přesto osobně sázím spíše na to, že ceny akcií brzy otočí směr a že ještě zažijeme minimálně jeden velký propad, než přijde onen logaritmický inflační růst. Proto se držím hesla sell in may and go away. Ne třeba úplně doslova, ale minimálně ve smyslu nespoléhat na akciový růst do nebes.

Sdílejte článek, než ho smažem

Diskuze

Příspěvek s nejvíce kladnými hlasy

2. 6. 2014 10:07, Honza

"S klienty jsme proto překopali portfolia, .... vyvážením long pozic u jednotlivých akcií short pozicemi u jiných. Prostě tak, aby vývoj našich portfolií nebyl závislý na dalším růstu na akciových trzích."

Tohle mě přijde jako kravina. Pokud čekám růst, nakoupím na long. Pokud čekám spíš růst, ale kdo ví, jak to bude, nakoupím něco málo na long. (Normální přístup) Pokud nevím, nekupuju nic. (Normální přístup) Pokud čekám spíš pokles, ale kdo ví, jak to bude, nakoupím něco málo na short. Pokud čekám pokles, nakoupím na short. Mix shortu a longu kvůli nejistému výhledu trhu považuji za vyhazování prostředků na poplatky.

Příspěvek s nejvíce zápornými hlasy

2. 6. 2014 10:16, Stejskal

Až za několik let budou některé dividendové akcie extrémně předražené, s P/S 5 = KUV 5 atd., člověk by je mohl prodat a koupit po velkém krachu asi 3 roky později za uvolněné peníze 2x větší množství těch samých akcií, ale důchodce bude ty dividendy potřebovat každý měsíc, tedy prodávat nikdy nemusí. A vdova a děti, které ty akcie zdědí, ty je taky nebudou prodávat při předražení, i když by to mohly nastudoval, jak předražená akcie vypadá a jak se prodá a koupí zas na burze. Ale vdova a děti budou ty dividendy potřebovat každý měsíc, žijíce bez práce ve Španělsku. To stěhování z Čech na západ je nutno uskutečnit, protože v Čechách budou vládnout samí podvodníci z privatitace a Rusi.

V diskuzi je celkem (12 komentářů) příspěvků.