Představme si investora, který plánuje investici do světových akcií. V rámci jeho možností pohodlného nákupu se mu nabízí pět rodin fondů - ING (profil, názory), Fortis (profil, názory), Espa (profil, názory), Raiffeisen (profil, názory) a KBC (profil, názory). Všechny správce považuje za kvalitní a je mu jedno, kterého nakonec vybere. Jak pozná, který z nich má nejkvalitnější fond zaměřený na akcie globálních firem?

Výkonnost a volatilita

Nejjednodušším ukazatelem je průměrná roční výkonnost za poslední tři roky. Tuto informaci lze najít v pravidelných newsletterech fondů nebo v tisku. I zběžně poučený investor tuší, že takový žebříček (tabulka 1) nedává o kvalitě fondů úplný obrázek. Zcela vypadla informace o rozdílech v rizikovosti jednotlivých fondů.

| Tab. 1: Výkonnost fondů na tříleté periodě |

| Fond (výkonnost měřena v EUR) |

Výkonnost (p.a.) |

| ING Inv Global High Div |

11,90 % |

| Fortis OBAM Equity World |

11,40 % |

| Espa Stock Global |

7,70 % |

| Raiffeisen Global Equities |

7,60 % |

| KBC Equity Fund - World |

5,90 % |

| Index MSCI World |

10,00 % |

Rizikovostí fondu se standardně myslí tzv. anualizovaná volatilita hodnoty kurzů na konci měsíce počítaná na periodě posledních tří let. Matematicky se jedná o směrodatnou odchylku - odchylka 36 měření od jejich průměru. Zjednodušeně řečeno informuje směrodatná odchylka o tom, jak se kurz fondu v čase "vlní" nahoru a dolů. Přitom platí, čím nižší volatilita kurzu fondu, tím nižší riziko a tím lépe pro investora, neboť tržní hodnota jeho majetku ve fondu je v čase stálejší.

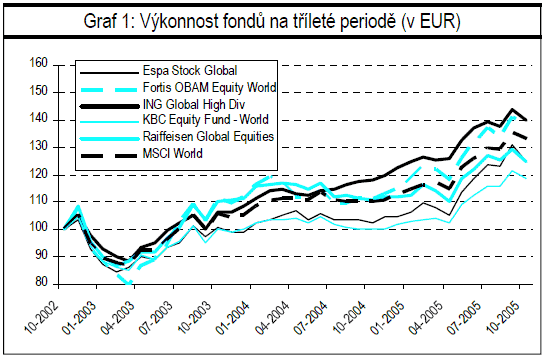

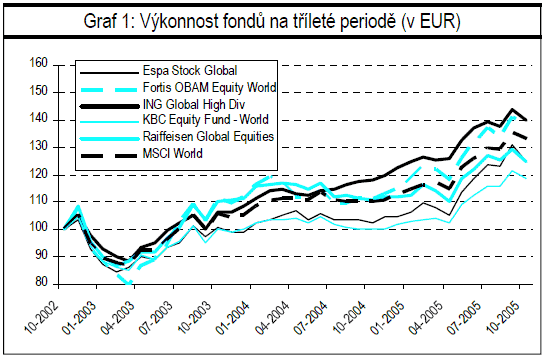

O tom, který fond je volatilnější a který méně, může někdy informovat vykreslení vývoje kurzu fondu v čase (graf 1). Pro investory či finanční poradce to znamená "stáhnout" si z internetových stránek jednotlivých fondových rodin řady kurzů a převést je na společný základ, tak, aby dostali procentní nárůsty a poklesy za jednotlivé měsíce. Výsledek je ale nejistý. Například v našem modelovém příkladu (graf 1) je obtížně rozeznatelné, který fond je volatilnější a který méně.

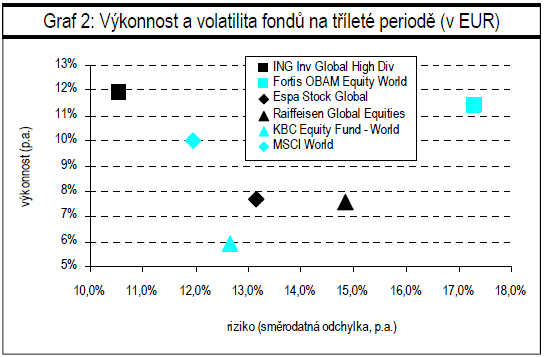

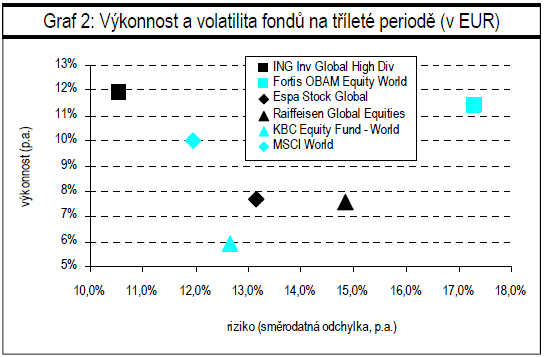

Modelovému investorovi více řekne graf 2. Osa x informuje o rizikovosti jednotlivých fondů pomocí anualizované volatility. Osa y informuje o průměrné roční výkonnosti. Obecně platí, že fondy s nižší volatilitou a zároveň vyšší výkonností (v grafu jsou vlevo nahoře) byly za poslední tři roky úspěšnější než fondy s vyšší volatilitou a zárověň nižší výkonností (v grafu jsou vpravo dole). Informace o výkonnosti a volatilitě lze u většiny fondů nalézt v jejich pravidelných měsíčních newsletterech.

Proti grafu 2 existují dva hlavní směry kritiky. První kritika: Tímto způsobem lze porovnávat pouze fondy se stejným benchmarkem a stejným investičním stylem. Kdyby se v naší skupině světových akciových fondů objevil například jeden zaměřený na růstové akcie malých firem a jeden zaměřený na hodnotové akcie velkých firem, pak by závěry vyplývající z grafu nebyly úplně správné. Jednalo by se o klasické srovnávání jablek s hruškami. Druhá kritika: I když dodržíme srovnatelnost investičních strategií, co je pro investora "lepší" výsledek? O něco menší výkonnost, ale o něco nižší volatilita (např Espa), nebo mírně vyšší výkonnost za cenu mírně vyšší volatility (např. Fortis)?

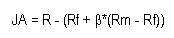

Jensen alpha

| Jensen Alpha (JA) |

|

Co vyjadřuje

Čím vyšší číslo, tím lépe se dokáže portfolio manažer vypořádat se systematickým rizikem trhu. Kladné číslo znamená, že aktivní správou přidává hodnotu.

Jak se počítá

R je výkonnost fondu za poslední tři roky (v %, p.a.), Rf je bezrizikový výnos, tj. výnos na peněžním trhu (v %, p.a.), ß je beta koeficient fondu vůči indexu počítaný na tříleté periodě z měsíčních dat, Rm je výkonnost trhu, indexu (v %, p.a.).

Co vstupuje do výpočtu

Výkonnost fondu, bezrizikový výnos, benchmark. |

Kvantifikovat úspěch fondu při zohlednění jeho výkonnosti i rizikovosti se snaží ukazatel nazvaný Jensen Alpha (česky

Jensenova alfa). Počítá se podle vzorce ve sloupku.

Dosažená procentní výkonnost fondu je ve výpočtu porovnávána s bezrizikovým výnosem, kterého mohlo být během daných tří let dosaženo, s výkonností celého trhu (indexu), a do výpočtu vstupuje i citlivost kurzu fondu na pohyby celého trhu (beta).

Konkrétní hodnoty ukazatele Jensen Alpha pro zkoumaných pět fondů jsou v tabulce 2. Jak je interpretovat? Jensen Alpha měří, jak se dokáže portfolio manažer fondu vypořádat se systematickým rizikem trhu. Měří schopnost portfolio manažera zvyšovat aktivní správou výnosy fondu nad výnos daný prostým kopírováním indexu. Jestliže je výsledek kladný, pak se mu to daří, dokáže "přebít trh". Jestliže je výsledek záporný, pak je jeho aktivní správa neúspěšná.

| Tabulka 2: Měření výkonnosti fondu na tříleté periodě při zohlednění rizika (v EUR) |

| Fondy |

Výkonnost (p.a.) |

Volatilita (p.a.) |

Beta |

Bezrizikový výnos (p.a.) |

Výkonnost indexu (p.a.) |

Jensen Alpha |

Sharpe Ratio |

Information ratio |

| ING Inv Global High Div |

11,90 % |

10,60% |

0,84 |

2,00% |

10,00% |

3,20% |

0,94 |

0,58 |

| Fortis OBAM Equity World |

11,40 % |

17,30% |

1,38 |

2,00% |

10,00% |

-1,60% |

0,54 |

0,25 |

| Espa Stock Global |

7,70 % |

13,20% |

1 |

2,00% |

10,00% |

-2,30% |

0,43 |

-0,51 |

| Raiffeisen Global Equities |

7,60 % |

14,80% |

1,16 |

2,00% |

10,00% |

-3,70% |

0,38 |

-0,52 |

| KBC Equity Fund - World |

5,90 % |

12,70% |

1,04 |

2,00% |

10,00% |

-4,40% |

0,31 |

-2,11 |

| Index MSCI World |

10,00 % |

12,00% |

1 |

2,00% |

10,00% |

0,00% |

0,67 |

- |

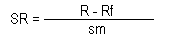

Sharpe ratio

| Sharpe Ratio (SR) |

|

Co vyjadřuje

Čím vyšší číslo, tím vyšší výnos na jednotku celkového rizika investor dostal. Samotné číslo nemá interpretaci, musí se srovnat s SR benchmarku nebo jiného fondu.

Jak se počítá

R je výkonnost fondu za poslední tři roky (v %, p.a.), Rf je bezrizikový výnos, tj. výnos na peněžním trhu (v %, p.a.), sm je anualizovaná směrodatná odchylka měsíčních výkonností fondu (v %).

Co vstupuje do výpočtu

Data o vývoji fondu, bezrizikový výnos. |

Předešlý ukazatel srovnával výkonnost fondů pouze se systematickým rizikem daného trhu. Sharpe Ratio (česky

Sharpův poměr) bere v potaz celkové riziko, tj. včetně diverzifikace v rámci portfolia fondu (výpočet viz sloupek).

Konkrétní hodnoty jsou v tabulce 2. Sharpe Ratio je bezjednotková veličina. Lze pouze srovnávat dvě čísla. Opět platí, čím vyšší číslo, tím lepší pro investory. Čím vyšší číslo, tím vyšší výnos na jednotku celkového rizika investor dostal. Vyšší výnos na jednotku celkového rizika než index dokázal investorům ze zkoumaných pěti fondů zajistit jen fond od ING.

Vůči Sharpe Ratio se často ozývá kritika, že nezohledňuje tzv. asymetrické riziko. Proto je to nevhodný ukazatel např. pro hedge fundy. Fond jehož kurz se pohybuje 3 roky s velmi malou směrodatnou odchylkou a poté jeho hodnota klesne o 50 % bude mít lepší Sharpe Ratio než běžný akciový fond.

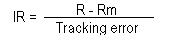

Information ratio

| Information Ratio (IR) |

|

Co vyjadřuje

Měří, jak si vede fond v porovnání s benchmarkem. Čím vyšší číslo, tím je portfolio manažer oproti benchmarku úspěšnější. Kladné číslo znamená nadvýkonnost.

Jak se počítá

R je výkonnost fondu za poslední tři roky (v %, p.a.), Rm je výkonnost trhu, tj. indexu (v %, p.a.), Tracking error je anualizovaná směrodatná odchylka rozdílu měsíčních výkonností fondu a benchmarku.

Co vstupuje do výpočtu

Data o vývoji fondu, data o vývoji benchmarku. |

Stále populárnějším ukazatelem úspěšnosti fondu (risk adjusted measure) se stává Information Ratio (česky

informační poměr). Ukazatel říká, jak si vede fond v porovnání s benchmarkem při zohlednění rizika, které s v tomto případě měří směrodatnou odchylkou rozdílu měsíčních výkonností fondu a benchmarku. Směrodatná odchylka ve jmenovateli ve vzorci pro výpočet Information Ratio měří něco jiného než směrodatná odchylka ve jmenovateli ve vzorci pro výpočet Sharpe Ratio.

Jak Information Ratio interpretovat? Čím vyšší číslo, tím lépe pro investora. Nebo také: čím vyšší kladný rozdíl mezi výkonností fondu a výkonností benchmarku a čím nižší rozdíl mezi vývojem fondu a vývojem benchmarku, tím lépe. Kladný výsledek IR znamená, že fond výkonností na dané periodě překonává index a obráceně. Nízká absolutní hodnota znamená, že portfolio manažer řídí fond spíše pasivně (kopíruje index) a obráceně.

| Tabulka 3: Výkonnost portfolia na tříleté periodě při zohlednění rizika (v EUR) |

| Fondy Raiffeisen |

Výkonnost (p.a.) |

Volatilita (p.a.) |

Beta |

Bezrizikový výnos (p.a.) |

Výkonnost indexu (p.a.) |

Jensen Alpha |

Sharpe Ratio |

Information ratio |

| R. Eastern European Eq |

36,00% |

20,30% |

0,8 |

2,00% |

35,70% |

7,10% |

1,68 |

0,07 |

| R. Euro Bonds High Yield |

16,30% |

5,00% |

0,87 |

2,00% |

18,40% |

0,10% |

2,87 |

-1,22 |

| R. European Equities |

12,20% |

15,20% |

1,06 |

2,00% |

13,80% |

-2,30% |

0,67 |

-0,3 |

| R. Global Equities |

7,60% |

14,80% |

1,16 |

2,00% |

10,00% |

-3,70% |

0,38 |

-0,52 |

| R. Euro Bonds |

6,40% |

3,00% |

0,88 |

2,00% |

6,30% |

0,60% |

1,48 |

0,14 |

| R. US Equities |

5,90% |

15,40% |

1,12 |

2,00% |

5,90% |

-0,40% |

0,25 |

0 |

Srovnávání odlišných fondů

Představme si investora, který drží portfolio složené ze šesti fondů z rodiny Raiffeisen. O tom, který portfolio manažer mu dokázal svojí aktivní správou nejvíc zvýšit výkonnost fondu nad výkonnost daného trhu (pokud by beta koeficient fondu byl 1), informuje ukazatel Jensen Alpha v tabulce 3. O tom, který fond mu v posledních 3 letech přinesl nejvyšší výnos na jednotku celkového rizika, vypovídá Sharpe Ratio. Vysoká výkonnost může být převážena "zápornými body" za vysokou volatilitu. Zda portfolio manažer překonává benchmark a jakým způsobem fond řídí ukazuje Information Ratio v tabulce 3.

| Tabulka 4: Pořadí fondů |

| Fondy |

Jensen Alpha |

Sharpe Ratio |

Inform. ratio |

| ING Inv Global High Div |

1 |

1 |

1 |

| Fortis OBAM Equity World |

3 |

3 |

3 |

| Espa Stock Global |

4 |

4 |

4 |

| Raiffeisen Global Equities |

5 |

5 |

5 |

| KBC Equity Fund - World |

6 |

6 |

6 |

| Index MSCI World |

2 |

2 |

2 |

| Tabulka 5: Pořadí v portfoliu |

| Fondy Raiffeisen |

Jensen Alpha |

Sharpe Ratio |

Inform. ratio |

| R. Eastern European Eq |

1 |

2 |

2 |

| R. Euro Bonds High Yield |

3 |

1 |

6 |

| R. European Equities |

5 |

4 |

4 |

| R. Global Equities |

6 |

6 |

5 |

| R. Euro Bonds |

2 |

3 |

1 |

| R. US Equities |

4 |

5 |

3 |

Převzato z časopisu FOND SHOP.

Podle čeho si fondy vybíráte vy? Jakou používáte metodiku? Měříte výkonnost fondu při zohlednění rizika?