Narazit na finančního poradce, který zájemci o hypotéku

doporučuje kombinace tohoto produktu s investičním životním

pojištěním, je jednoduché. Prakticky všechny velké

poradenské firmy klientům tuto kombinaci nejen doporučují,

ale většinou i sjednávají. Poradci zájemce lákají na ne

zcela korektní výpočty a často i zamlčováním rizik

této kombinace. Její princip spočítá v tom, že klient platí

z hypotéky po celou dobu splácení pouze úroky. Peníze,

které by normálně snižovaly jistinu úvěru, ukládá do

investičního životního pojištění. Z takto nastřádaných

peněz nakonec splatí jistinu hypotéky najednou.

Tato dvojkombinace je hitem posledních několika let. Kromě

poradenských sítí ji nabízí skoro všechny banky a stranou

nezůstávají ani pojišťovací zprostředkovatelé. Pokud ale

běžný klient zná všechna důležitá fakta, dostane reálný

propočet a dozví se všechna rizika, měl by nabídku

odmítnout. Tento produkt je totiž vhodný maximálně pro pět

procent klientů.

Nejčastější záludností, s níž se mohou klienti setkat,

bývají nekorektní propočty. Měli by si dát pozor zejména na

následující skutečnosti:

- Z výnosu pojištění se na konci platí daň z příjmu ve

výši 15 procent - poradce ji však "jaksi opomene" do

celkové bilance zahrnout. Při vyšším pojistném se přitom

může jednat o částku v řádu desítek či stovek tisíc korun.

- Poradci rádi do výpočtu zahrnují odpočet daně ze

zaplacených úroků z hypotéky ve výši 32 procent. Takovou

úsporu má ovšem pouze člověk, který ročně vydělává více než

331 tisíc korun a patří tak do nejvyššího daňového pásma.

Lidé s nižšími příjmy ušetří na úrocích ve skutečnosti

méně. To navíc změní schválené novely daňových zákonů,

které začnou platit od roku 2008, kdy bude daň z příjmu

činit 15 procent a od roku 2009 12,5 procenta. Rozdíl v

prezentované nabídce tak může činit desítky tisíc

korun.

- Do propočtů bývají dosazena čísla o výnosnosti z

výpočtových programů pojišťoven, přičemž poradci taktně

zamlčí, že skutečné zhodnocení podkladového aktiva musí být

minimálně o 1 - 2 procenta vyšší vzhledem k poplatkům

investiční společnosti.

- Prakticky nikdy se v modelových propočtech nepoužívá

časová hodnota peněz.

- Často výsledná anuitní splátka hypotéky je ve srovnání

s pojistným na IŽP + placenými úroky z hypotéky nižší, např. o 1 - 1,5 tisíce měsíčně.

Tyto volné peníze ovšem poradce nezřídka nebere v úvahu

jako úsporu, kterou lze dál investovat a zhodnocovat.

| S jakými produkty lze zkombinovat hypotéku |

- Hypotéka kombinovaná se stavebním spořením

- Hypotéka kombinovaná s Kapitálovým životním pojištěním (KŽP)

- Hypotéka kombinovaná s Investičním životním pojištěním (IŽP)

- Hypotéka kombinovaná s platbou do investičních fondů

Hypotéka kombinovaná se stavebním spořením

Jedná se o hypoteční úvěr s odkladem splátky

jistiny, kdy jsou placeny pouze úroky a "zbylé" peníze jsou

placeny do stavebního spoření, které je vinklováno ve

prospěch banky. Vždy po ukončení příslušného cyklu dojde ke

splacení části jistiny.

Produkt byl a je minimálně

využíván, zejména proto, že výnosnost SS velmi výrazně po

novele zákona poklesla.

Hypotéka kombinovaná s Kapitálovým životním pojištěním (KŽP)

Jedná se o hypoteční úvěr s odkladem splátky jistiny, kdy

jsou placeny pouze úroky a "zbylé" peníze jsou placeny do

KŽP. Na konci cyklu je úvěr zcela splacen a dle propočtů

všech prodejců ještě velká částka zbude pro klienta. V

nedávných letech velice hojně využívaný kombík, zejména ze

strany velkých poradenských firem i jedinců, který v

současné době již ztratil smysl, protože s poklesem TÚM se

optická výhodnost naprosto ztratila. Bohužel i dnes se

najdou někteří rádoby poradci, kteří stále tento produkt

sjednávají. Daří se jim to, protože používají nekorektní

výpočty.

Hypotéka kombinovaná s Investičním životním pojištěním (IŽP)

Jedná se o hypoteční úvěr s odkladem splátky

jistiny, kdy jsou placeny pouze úroky a "zbylé" peníze jsou

placeny do IŽP. Hit posledních cca dvou, tří let.

Konstrukce je naprosto stejná jako kombinace k KŽP, ale

klient má uzavřeno IŽP. Prakticky všechny velké poradenské

firmy a jejich "poradci" hojně klientům doporučují a

bohužel většinou i sjednávají. Klientům jsou někdy

prezentovány nekorektní výpočty a většinou jsou zamlčena

rizika.

K tomuto produktu se detailně vrátím níže.

Hypotéka kombinovaná s platbou do investičních fondů

Jedná se o hypoteční úvěr s odkladem splátky jistiny, kdy

jsou placeny pouze úroky a "zbylé" peníze jsou placeny do

investičních fondů, kde se zhodnocují a na konci cyklu je

kompletně splacena hypotéka. Dle mého názoru se jedná o hit

nepříliš vzdálené budoucnosti. V současné době, dle mých

informací, tuto kombinaci nabízí pouze HVB ve spolupráci s

jednou poradenskou firmou.

|

K nejzávažnějším rizikům spojeným s kombinací hypotéky a

investičního životního pojištění, o nichž se příliš

nemluví, patří například

pokles trhů v průběhu celého

cyklu. Vyčíslení tohoto rizika není možné, nicméně jeho

existence by měla být klientovi připomenuta. Klientovi může

zkomplikovat život i to, že má po

celou dobu dluh na hypotéce v

původní výši a zároveň musí platit pojistné na investiční

pojištění. Klient totiž nemůže celý úvěr splatit. Zasahovat do kombinace produktů je obecně složité, na konci doby fixace úroků nelze jistinu částečně umořit mimořádnou splátkou. Poradci rovněž většinou nezmiňují možnost

absolutního zhroucení celého projektu při krachu jedné nebo

obou institucí (banka, pojišťovna). Toto riziko je ovšem malé. Podstatnější je

skutečnost, že klient z rozjetého vlaku může při špatně

nastavených parametrech jen obtížně vystoupit. Zároveň musí dávat pozor

na to, aby mu poradce neprodal nevhodné, tedy příliš drahé

pojištění.

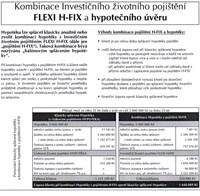

O tom, že na výše zmíněné nástrahy lze opravdu narazit,

svědčí propočet uveřejněný v interním časopise poradenské

společnosti Astorie a.s. dne 6. srpna 2007. Ten může

sloužit poradcům jako ilustrační příklad pro jednání s

klientem.

Autor výpočtu se dopustil uvedených pěti prohřešků:

- V celkové bilanci není zohledněna, platná daň z příjmů

ve výši 15 procent z výnosů investičního pojištění. V tomto

konkrétním případě by se jednalo o částku 254 371,-

Kč.

-

U klienta je použito daňové pásmo ve výši 32

procent. Pokud by skutečný klient byl v jiném daňovém

pásmu, byla by úspora nižší. Autor rovněž nepromítl do

výpočtu změny daní plánované od příštího roku, které

daňovou úsporu sníží.

- Zhodnocení prostředků vložených do IŽP je použito ve

výši 7 procent, což samozřejmě není nereálné, ale s

největší pravděpodobností by skutečné zhodnocení

podkladového aktiva muselo být vyšší, aby po zaplacení poplatků vložené peníze pořád slušně vydělávaly. Kalkulačky pojišťoven

při výpočtech totiž zpravidla nezahrnují manažerský

poplatek fondů, prostřednictvím nichž se pojistné

zhodnocuje. Běžné poplatky za správu IŽP jsou při výpočtech v

kalkulačkách již zohledněny.

- Není použita časová hodnota peněz.

- Poslední hřích je však velmi závažný, protože rozdíl v

platbách hypoteční anuity a kombinované splátky úroků z

úvěru a pojistného je ve výši 1 693,- Kč, což činí celkem

za 25 let částku 507 900,- Kč. Tyto peníze se jaksi

vypařily a nejsou nikde zohledněny. Pokud by se tyto volné

peníze investovaly se stejným, tedy 7% zhodnocením, na

konci by klient měl i s vloženými penězi částku 1 332 137,-

Kč.

Každý potenciální klient kombinace hypotéky s IŽP by si

proto měl nechat předložit relevantní výpočty, kde budou

správně použity všechny vstupní parametry, a nechat se

seznámit se všemi riziky. Teprve pak by se měl případně pro

tento produkt rozhodnout.

Autor je hypoteční specialista Partners

Článek vznikl ve spolupráci s internetovým serverem www.finmag.cz.

Pořídili byste si kombinaci hypotéky a investičního životního pojištění?

Diskuze

Příspěvek s nejvíce kladnými hlasy

7. 11. 2007 1:47

můžete o tom dát info ? v životě jsem neviděl aby fixace byla jindy než výročí. pokud j efixace na nějakou dobu tak je vždy povolena mimořádná fixace k výročnímu datu pojištění. Navíc někdy se to dává takto z rezervou úmyslně. nevím co na tom chcete složitého řešit...

Zobrazit celé vláknoSkrýt celé vlákno

Příspěvek s nejvíce zápornými hlasy

3. 10. 2007 13:27, Michal Kára

Muj propocet rika, ze kombik je nevyhodnejsi o 125834 korun 43 haleru +/- faze mesice v dobe uzavreni smlouvy. Ale jak jsem to spocital vam nereknu, je to moje know-how :-D

Jinak vy jste namitl "Zmínil jste se, že poradci nepočítají s volnými prostředky, tak s nimi počítejte alespoň Vy!" a ja jsem namitl ze s nimi pocitano je, tot vse. Samozrejme je mozne s nimi pocitat i jinak nez jak to bylo ucineno v clanku, ale to uz je jen takove rypani.

Spis by bylo potreba u kombiku pocitat s vyssi urokovou sazbou u hypoteky, jelikoz klient vazany kombikem ma podstatne problematictejsi refinancovani nez klient s "normalni" hypotekou a tedy "snese" vyssi urokovou sazbu. Pocitate s timto ve svych vypoctech?

Zobrazit celé vláknoSkrýt celé vlákno

V diskuzi je celkem (33 komentářů) příspěvků.