Mezi lety 1996 a 2003 se objem předepsaného pojistného na životní pojištění více než ztrojnásobil. Přitom stále ještě nedosahoval úrovně vyspělých států, kde převyšuje pojištění neživotní. V zemích s nejvyšším životním standardem (Švédsko, Velká Británie, Finsko) přesáhl podíl životního pojištění na celkovém pojištění dokonce 70 %. Očekávalo se proto, že ČR bude své unijní kolegy dotahovat.

Výsledky ale předpokladům za pravdu nedaly. Podívejme se na vývoj objemu předepsaného pojistného na životní pojištění a na jeho nový směr.

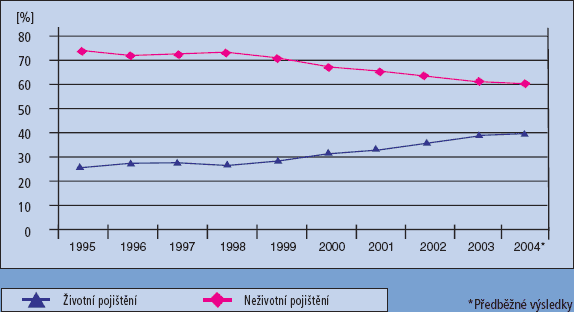

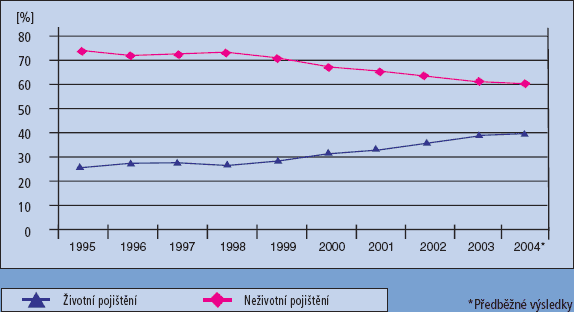

Podíl životního a neživotního pojištění na celkovém předepsaném pojistném

Jak je vidět, až do roku 2003 podíl předepsaného životního pojištění na celkovém předepsaném pojistném významně rostl, v roce 2004 se ale tento růst téměř zastavil. A jak je vidět z následující tabulky z míry růstu předepsaného pojistného na životní pojištění kolem 20 % v letech 2002 a 2003 (ale i dříve) poklesla loni míra růstu na 7,5 %.

| Předepsané pojistné |

2001

mil. Kč |

2002

mil. Kč |

index 02/01 |

2002

mil. Kč |

2003

mil. Kč |

index 03/02 |

2003

mil. Kč |

2004

mil. Kč |

index 04/03 |

Předepsané pojistné

celkem,

z toho: |

79 197,4 |

89 488,5 |

113,0 |

89 319,1 |

104 783,2 |

117,3 |

104 635,9 |

111 538,6 |

106,6 |

|

životní pojištění |

28 228,0 |

34 211,9 |

121,0 |

34 036,3 |

41 055,4 |

120,6 |

41 123,4 |

44 203,3 |

107,5 |

|

neživotní pojištění |

50 915,4 |

55 276,6 |

108,6 |

55 282,7 |

63 727,8 |

115,3 |

63 512,5 |

67 335,2 |

106,0 |

|

| Zdroj dat: Česká asociace pojišťoven |

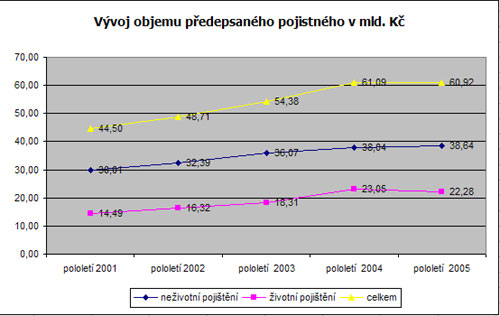

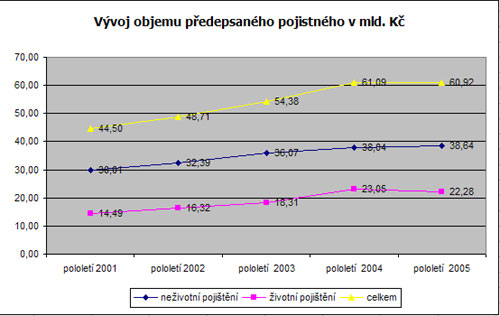

Co víc, letošní pololetní výsledky poprvé vykázaly dokonce pokles absolutních hodnot, tedy nejen míry růstu (ta byla již negativní), ale samotného předepsaného pojistného na životní pojištění. V případě neživotního pojištění dosáhlo předepsané pojistné v 1. pololetí 2005 výše 38,6 miliard Kč a zvýšilo se tak proti předchozímu roku o 1 %. Předepsané pojistné životního pojištění ovšem pokleslo o 3,3 % oproti srovnatelnému období roku 2004 (dosáhlo 22,3 miliard Kč). (Celkové předepsané pojistné dosáhlo 60,9 miliard Kč, což znamená 99,4 % úrovně stejného období roku 2004.)

| Jednorázové vs. běžně placené pojistné |

Jednorázové pojištění se do statistik započítává právě jen v roce, kdy klient pojistné zaplatí - jednorázově si tedy předplatí pojistnou ochranu na dalších třeba 30 let. Ve statistikách se ale zaplacené pojistné objeví právě jen první rok.

Naopak běžně placené pojistné (pravidelně placené měsíčně, čtvrtletně či ročně) o menší, ale pravidelné částky zvyšuje výkon pojistného trhu ve všech letech, po které je placeno. Právě trend běžně placeného pojištění, které podle mluvčího České pojišťovny (profil, názory) Václava Bálka tvoří páteř stability pojistného trhu, pro pojišťovny mnohem důležitější ukazatel. |

Navíc byly zaznamenány dvě rozporné tendence - stagnace a pokles u jednorázově placeného životního pojištění a růst objemu běžně placeného pojistného. Běžně placené pojistné vzrostlo o 10,6 %, výrazný propad ovšem nastal u jednorázově placeného pojistného, a to o 25,5 % (jinými slovy, hodnota za první pololetí je na úrovni 74,5 % předpisu jednorázově placeného pojistného roku 2004).

Co stojí za poklesem trhu?

Příčin je hned několik. "Poklesly základní úrokové sazby na finančních trzích s přímým dopadem na technickou úrokovou míru a výnosy z investic," uvádí ČAP. Marek Vích, mluvčí Kooperativy (profil, názory), upřesňuje, že za sníženým tempem v loňském roce stojí především zákonem povolená, snížená technická úroková míra.

V životním pojištění také došlo k vyčerpání potenciálu v oblasti jednorázově placených životních pojištění. Tento fakt je podle Petra Hájka, ředitele odboru pojištění osob Generali (profil, názory), dán mimo snížených úrokových sazeb v kalkulacích pojistných produktů také tím, že zřejmě výrazně ubylo klientů, kteří by byli schopni investovat vysoké finanční částky právě prostřednictvím životního pojištění, zejména pak toho jednorázově placeného.

Tento fakt podle mnohých souvisí s vyčerpáním jednoho velmi významného zdroje - nuceného převodu anonymních vkladních knížek, hlavně těch České spořitelny (profil, názory). "Bankám se dařilo přesvědčit dosavadní klienty přeměnit anonymní vklady do životních pojistek. Tento proces probíhal několik minulých let a nyní je u konce," říká mluvčí Uniqa (profil, názory) pojišťovny Petry Strejčková.

| Zpomalení růstu v neživotním pojištění... |

... má také několik příčin. Za stagnací sazeb (ceny) pojištění stojí fakt, že zásadní úprava pojistného u majetkového pojištění musela být provedena po povodních v roce 2002, od té doby sazby nerostly. "Po katastrofálních záplavách jednak stoupl zájem občanů i firem o pojištění majetku, ale také vzrostly ceny majetkových pojištění v důsledku růstu cen zajištění a nových kalkulací rizika. V loňském roce se tak trh neživotního pojištění spíše vrátil k normálu dřívějších let," vysvětluje Jeroen van Leeuwen, předseda představenstva a generální ředitel ČSOB Pojišťovny (profil, názory).

Za zpomalením pak stojí mnohé další faktory: Některé pojišťovny, třeba Kooperativa, velmi výrazně snížily ceny u některých druhů průmyslového pojištění. "Hraničilo to až s dumpingovými cenami, které neodpovídaly tržní ceně - šlo o snížení sazeb o několik desítek procent," uvádí jeden z našich dobře informovaných zdrojů. "Významně se také projevila možnost přeshraničního pojištění umožněná přistoupením ČR k EU," připomíná Milan Káňa, mluvčí Allianz (profil, názory). "Ta zapříčinila, že se některé nadnárodní koncerny, např. společnost Coca Cola, odklonily od využívání služeb českých pojišťoven a pojistily si veškerý majetek v mateřské zemi," dodává. Jistý vliv na předepsané pojistné měly také přiznané bonusy za bezeškodní průběh, zejména u povinného ručení. |

Rezervotvorné životní (tedy kapitálové, variabilní či důchodové) pojištění bylo v minulých letech rovněž atraktivní díky možnosti

daňového odpočtu, který se ovšem už řadu let nezměnil a jeho

potenciál se vyčerpal. "Pojišťovny vydaly za rok 2004 2,8 miliónu potvrzení o pojistném zaplaceném na toto pojištění, takže značná část občanů tyto výhody již využívá," uvádí ČAP.

Martina Priegelhofová, mluvčí Pojišťovny České spořitelny (profil, názory) , jako důvody také zmiňuje neustále rostoucí konkurenci ostatních finančních produktů (stoupá zájem o půjčky a spotřebitelské úvěry, jejichž následné splácení limituje jiné investice domácností, změnil se i přístup k hypotékám a více se investuje do nové výstavby a rekonstrukcí – pozn. redakce) a vliv ukončené konverze portfolia pojistných smluv životního pojištění České pojišťovny. Nejmenovaný zdroj upřesňuje, že ještě v prvním pololetí 2004 "nutila" jednička na trhu klienty do konverze smluv s nízkou pojistnou částkou. Šlo zejména o přechod na vlajkový produkt České pojišťovny, životní pojistku Dynamik (více jsme o tomto tématu psali v článku Česká pojišťovna: je potřeba měnit salon?).

Co bude dál?

"Přes stagnaci pojistného v 1. pololetí letošního roku, která v jistých cyklech není neobvyklá ani na jiných vyspělých pojistných trzích, má pojistný trh v České republice všechny předpoklady k dalšímu růstu, zejména v oblasti běžně placeného životního pojištění. Udržuje si stabilitu a finanční zdraví," konejší Ladislav Bartoníček, prezident ČAP v oficiální tiskové zprávě asociace. A může mít pravdu. Životní pojištění nyní v ČR roste rovněž díky skupinovým formám - zaměstnavatelé nabízí svým pracovníkům účast na životním pojištění jako jeden ze zaměstnaneckých benefitů, z něhož profitují díky nastavení produktu pro tento účel obě strany. "Tato forma pojištění je perspektivní i do budoucna, protože její potenciál zatím české podniky čerpají v omezené míře," říká Petra Strejčková.

Přílišný optimismus ale nejspíš není na místě. Téměř tři čtvrtiny občanů ČR v produktivním věku nedosahují ani průměrné výše výdělku v ČR. Mají-li nějaké drobnější finanční rezervy, investují je spíše do jednodušších finančních produktů, například do stavebního spoření.

Navíc, většímu rozvoji životního pojištění v ČR totiž zatím stále brání přetrvávající způsob myšlení lidí o tom, že o naši budoucnost se má postarat stát, když si přece celý život platíme ze svého příjmu daně a odvody. Při rozhodování co pojistit se tak velmi často rozhodujeme ve prospěch hmotného majetku na úkor života a zdraví.

Co si o poklesu předepsaného pojistného myslíte? V čem spatřujete příčiny vy? Jaký trend bude mít pojistný trh v budoucnu?

Diskuze

Příspěvek s nejvíce kladnými hlasy

27. 9. 2005 15:25

nic moc

Příspěvek s nejvíce zápornými hlasy

8. 9. 2005 1:41, HonzaH

Není pravda, že by se vyčerpal potenciál pro jednorázové pojistné. Opravdu nevím, co s prachama, ale životní pojištění prostřednictvím produktů našich pojiťoven je vyloženě ztrátové. Vrazím-li jim milión jednorázově na 20 let, pojistná částka je nehorázně nízká, je o jen o zlomek vyšší, než zaplacené pojistné. Dokonce i u typu pojistky, která nekryje riziko smrti (vrátí se jen zaplacené pojistné bez úroků), se výnosu nedočkáte, ledaže byste věřili slibům o podílech na výnosech. Kdo nevěří, ať si nechá udělat modelovou smlouvu. Je to asi tak, že kdo má na zaplacení takového typu pojistky, koho nestihli oškubat dřív, tak toho už se jim dnes oškubat nepodaří.

V diskuzi je celkem (27 komentářů) příspěvků.