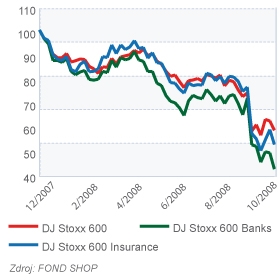

Akcie evropských pojišťoven ztratily od začátku roku v průměru 48 % (v EUR). Bankovní akcie poklesly za stejné období o 58 %, široký evropský akciový trh o 42 % (graf 1). V sektorovém akciovém indexu DJ Stoxx 600 Insurance se aktuálně nachází celkem 34 pojišťovacích titulů. Jedná se o největší evropské pojišťovny, jejichž akcie jsou veřejně obchodovány. Sedm z nich působí prostřednictvím dceřiných společností nebo poboček také v České republice (tabulka 1).

Akcie pojišťoven míří prudce dolů

Největší poklesy, až o desítky procent, přišly v druhé polovině září a první polovině října (graf 1). Situace v uplynulých třech měsících byla pro akcie mnoha pojišťoven velmi dramatická. Nejedná se přitom pouze o medializovanou americkou pojišťovnu

American International Group (AIG), jejíž akcie klesly od začátku letošního roku

ze 60 USD na současných 1,60 USD, a jíž se nakonec dostalo od vlády USA největší pomoci z veřejných zdrojů soukromé firmě v dějinách. Investoři například silně ztráceli důvěru také v

ING Group. Akcie této nizozemské finanční skupiny

propadly za uplynulé tři měsíce o 75 % (tabulka 1). Nadprůměrné propady v porovnání s pojišťovacím sektorem zaznamenaly i akcie nizozemské společnosti

Aegon (-66 %), německé

Allianz (-57 %) a rakouské

Vienna Insurance Group (-56 %). Méně než index trhu ztrácely v uplynulých třech měsících akcie

pojišťoven Generali (-25 %) a

AXA (-44 %).

Krizový vývoj na trhu dluhopisů pojišťoven

Prudké propady hodnoty akciío desítky procent v horizontu několika týdnů analytiky už příliš nepřekvapí. V minulosti se velmi vysoká volatilita podobného typu na akciových trzích vyskytla několikrát. Do historie se ale letošní podzim zapíše vývojem na trhu korporátních dluhopisů. Tak výrazné vystřelení výnosů nahoru je ojedinělé. Investoři ztráceli důvěru ve všechny korporátní dluhopisy, nejvíc však v ty, které emitovaly finanční skupiny – banky a také pojišťovny.

Dva příklady za všechny jsou vidět v grafech 2 a 3. První ukazuje vývoj ceny dluhopisu emitovaného pojišťovnou Allianz za uplynulých 6 měsíců v procentech. V období od poloviny září do poloviny října klesla jeho cena z 95 na 64 (tj. o 32 %). V době, kdy se nezvyšovaly úrokové sazby Evropské centrální banky, resp. se očekává jejich snižování, se jedná o bezprecedentní rozšíření rizikového rozpětí. Dluhopisoví investoři si začali myslet, že riziko potíží firmy se splacením dluhopisuse náhle výrazně zvýšilo. Totéž platí i o druhém příkladu, dluhopisu emitovaného pojišťovnou Aviva (graf 3). Na začátku září měl tržní hodnotu 100, na začátku listopadu 68. Došlo k poklesu tržní hodnoty dluhopisu o 32 %. Důvod je stejný, investoři vyhodnotili, že pravděpodobnost neplnění závazků ze strany emitenta dluhopisu prudce roste.

Dluhopisyostatních pojišťoven jsou na tom podobně jako v popsaných příkladech. Některý emitent je na tom o něco lépe, jiný o něco hůře. Propady cen korporátních dluhopisů a růst jejich výnosů nastaly u všech velkých pojišťoven.

Během měsíce listopadu se situace na trhu korporátních dluhopisů začala uklidňovat. Panika poklesla, důvěra dluhopisových investorů ve schopnost pojišťoven plnit v budoucnu své závazky se mírně zvýšila, výnosy začaly klesat, ceny dluhopisů růst (grafy 2 a 3).

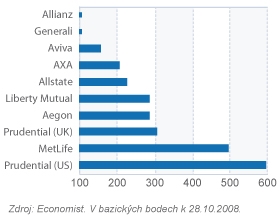

Credit default swaps to vidí černě

Na podzimní náhlý růst nedůvěry investorů ve schopnost pojišťoven plnit v budoucnu své závazky poukázal nedávno týdeník Economist. „Ceny credit default swaps, které měří riziko bankrotu, vyskočily u některých pojišťoven na znepokojující úrovně,“ napsal. Credit default swaps (CDS) slouží k zajištění dluhopisů proti kreditnímu riziku emitenta. Cena se udává v bazických bodech z kupní ceny ročně. U některých evropských pojišťoven se úrovně CDS aktuálně pohybují na úrovni 1 % až 3 % (graf 4). Zjednodušeně lze říci, že trh si myslí, že pojišťovna s CDS na 100 bazických bodech s pravděpodobností 1 % do roka zkrachuje (resp. nebude schopná plnit své závazky). Pokud se trh s CDS nemýlí, hodnoty CDS neklesnou a jejich predikce ohledně potíží pojišťoven se potvrdí, jedná se skutečně o znepokojující úroveň.

Z klienta věřitelem

Když pojišťovna přestane být schopná plnit své závazky, je to n

epříjemné nejen pro držitele jejích dluhopisů (o akciích ani nemluvě),

ale také pro klienty dané pojišťovny.

V relativně nejvýhodnější situaci jsou klienti s rizikovými pojistkami a průběžně placeným pojistným, u nichž nenastala pojistná událost. Rizikové pojistky jsou takové, u nichž si klient platí pouze krytí rizika. Když pojistná událost nenastane, pojišťovna mu nic nedá, nic za něj nespoří ani neinvestuje. Příkladem z oblasti neživotního pojištění je havarijní pojištění. Příkladem z oblasti životního pojištění je pojištění pro případ smrti. Tito klienti v případě pádu pojišťovny prostě přestanou platit pojistné a sjednají si podobnou pojistku u jiné pojišťovny. Pokud mají tu smůlu, že pojistná událost v nedávné době nastala a pojistná částka ještě nebyla vyplacena, stávají se z nich věřitelé firmy v úpadku. Musí počkat, co na ně v konkurzu předlužené společnosti zbude. V pořadí věřitelů ale stojí klienti velmi vysoko, na prvním místě. Tzv. recovery rate, míra uspokojení pohledávky, by u nich měla být velmi slušná (na rozdíl od držitelů dluhopisů, kteří stojí ve frontě až za nimi, a majitelů akcií, kteří jsou až úplně na konci).

Majitelé KŽP a IŽP nesou kreditní riziko pojišťovny

Do nepříjemné situace věřitelů by se v případě pádu pojišťovny dostali majitelé kapitálových a investičních životních pojistek(KŽP a IŽP). Jejich štěstím v neštěstí je opět výhodnější pozice oproti ostatním věřitelům.

Spořicí část pojistného u KŽP jde do rezerv pojišťovny. Pojišťovna vydala klientovi slib, že jeho peníze ze spořicí části pojistného bude v průběhu času zhodnocovat alespoň úrokovou sazbou sjednanou v době podpisu smlouvy. Pojišťovna má vůči klientovi závazek. Tento závazek bude splatný při pojistné události (dožití nebo úmrtí). Peníze, které klient do pojišťovny poslal, jsou v majetku pojišťovny. Nevztahuje se na ně pojištění vkladů (na rozdíl od bankovních vkladů).

Málo lidí si uvědomuje, že stejně jsou na tom i majitelé IŽP. Nesou kreditní riziko pojišťovny. Podílové jednotky fondů, které v rámci IŽP nakoupili, nejsou jejich vlastnictvím. Jsou v majetku pojišťovny. „Podkladová aktiva jednotlivých vnitřních fondů a výnosy plynoucí z těchto podkladových aktiv jsou vlastnictvím pojistitele a zůstávají jím po celou dobu trvání pojištění. Z pojištění nevzniká právní nárok na žádná podkladová aktiva společnosti a vnitřních fondů ani na žádné výnosy z těchto aktiv plynoucí,“ píše se jasně pojistných podmínkách například České pojišťovny. Podobně jasné je to v pojistných podmínkách pojišťovny AXA: „Aktiva jednotlivých fondů a výnosy z nich plynoucí jsou vlastnictvím pojistitele a zůstávají jím po celou dobu trvání pojištění. Pojištění proto nezakládá nárok na jakákoliv aktiva pojistitele a fondů.“

Majitelé i zprostředkovatelé IŽP si ve většině případů uvědomují tržní riziko související s podkladovými aktivy, do nichž se rámci vnitřních fondů investuje. O kreditním riziku pojišťoven se doposud málo mluvilo. Nebylo potřeba. Možná teď bude. Alespoň podle hodnot CDS a výnosů na dluhopisech. Přitom řada lidí má v pojišťovnách celoživotní úspory.

Kdo koho podrží

Téměř celý trh životního pojištění v ČR je v rukou západoevropských pojišťoven (tabulka 2). Zpravidla se tak děje prostřednictvím dceřiných společností. Otázkou je, zda zdravá dcera může přežít pád matky, a také, zda matka nechá padnout dceru v problémech. Obojí je možné. Záleží na konkrétních případech.

Článek vyšel v časopisu FOND SHOP 24/2008.

Sdílejte článek, než ho smažem