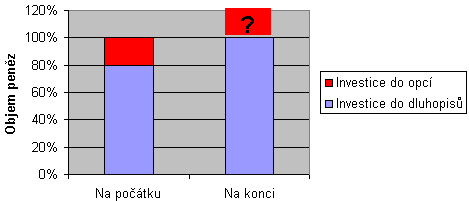

Začněme tím, jak zajištěný fond funguje. První důležitý parametr je zhodnocení, které fond garantuje. Když klient vloží 100 Kč a fond garantuje, že za určitou dobu vyplatí také 100 Kč, potřebuje manager fondu někam bezpečně uložit peníze, ze kterých bude na konci potřebná částka. Díky zhodnocení, kterého dosáhne, nemusí investovat celou částku. Stačí, když investuje např. 80 Kč. Tyto peníze se zhodnotí a na konci budeme mít potřebnou částku 100 Kč. Zbývajících 20 může investovat tak, aby o ně při investici mohl bez obav přijít, tzn. rizikově.

Proto se při konstrukci zajištěných fondů používá kombinace dluhopis + opce.

- Dluhopis přináší jistotu, že na konci bude vyplacena garantovaná částka,

- opce přináší šanci na výnos a participaci na indexu (koši akcií…).

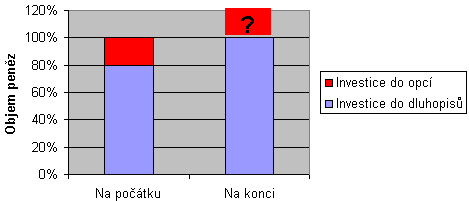

Složení zajištěného fondu

Zajištěný fond se skládá z dluhopisu a z opce. Dluhopis dává "jistotu", opce dává šanci.

Na čem závisí výnos?

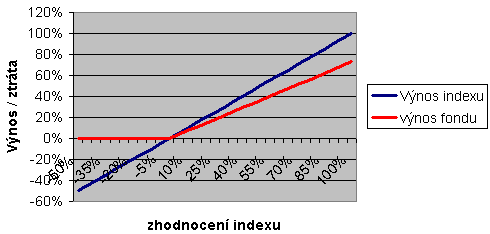

Podívejme se na příklad. Kolik musím investovat do dluhopisů, když bude fond za 4 roky garantovat zhodnocení 0 %? (Tedy investuji 100, fond garantuje, že vyplatí 100.)

Dejme tomu, že budeme mít možnost koupit dluhopisy s výnosem 4 % p.a. Pak nám stačí investovat do dluhopisů 85. Dluhopisy tuto částku zhodnotí o 4 % každý rok, celkem tedy cca 17 %. Na konci budeme mít požadovanou částku 100.

Na investici do opcí zbývá 15.

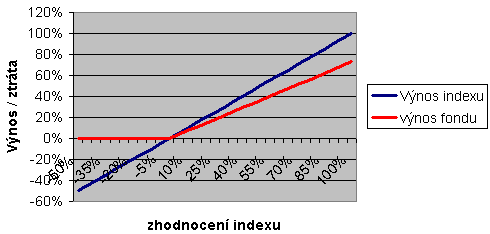

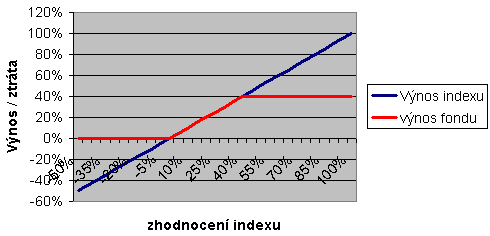

Výnos indexu a fondu při investici na 4 roky, při garanci zhodnocení 0 %

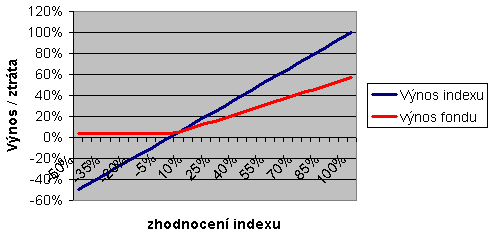

Fond s vyšším garantovaným zhodnocením nabízí nižší participaci na výnosu

Bude-li fond garantovat, že za 4 roky vyplatí ne 100, ale 104, nemůže nabídnout takovou participaci na výnosu. Abychom dosáhli garantovaného zhodnocení 104, musíme investovat do těch samých dluhopisů 89.

Na investici do opcí pak už zbývá jenom 11. Máme menší investici v opcích, podílíme se tedy méně na případném růstu trhů.

Pravidlo o vyšším výnosu a vyšším riziku se tedy objevuje i zde. Můžeme chtít pouze něco za něco.

Výnos indexu a fondu při investici na 4 roky, při garanci zhodnocení 4 % (malá garance znamená nižší participaci)

Fond na kratší dobu nabízí nižší zhodnocení

Jak bude vypadat situace, když fond nebude investovat na 4, ale jenom na 3 roky (při garanci 100)?

Budeme mít méně času na to, abychom dosáhli garantované částky. Nedosáhneme tak velkých výnosů z dluhopisů, proto do nich musíme investovat více. Musíme investovat 89 do dluhopisů, abychom za 3 roky získali garantovanou částku 100.

Opět nám zbude méně peněz na investice do opcí.

Klienti by rádi měli fond, který má možnost vysokého zhodnocení, ale je na co nejkratší dobu. V tomto případě je v rozporu likvidita a výnos. Opět nejde mít obojí najednou.

Kdy mohou fondy nabídnout nejvyšší participaci?

Nejvyšší participaci mohou fondy nabídnout v okamžiku kdy:

- mají levné opce,

- mohou do opcí investovat hodně peněz.

Opce jsou levné zejména v okamžiku nízké volatility trhu. Když se na trhu "nic neděje" (tedy když je nízká volatilita), dají se koupit opce levněji než v době krizí. Při nízké volatilitě je cena opce nižší.

Další typy zajištěných fondů

Zajištěných fondů je nepřeberné množství a možnosti jejich konstrukcí jsou nevyčerpatelné. Doposud jsme se zabývali hlavními principy, které se po určitých úpravách dají použít i na jiné typy fondů.

Zatím jsme mluvili o fondech, které jsou vázány na index. Často se také vyskytují fondy, které jsou vázány na koš akcií. Z hlediska našeho článku je to "totéž", protože index je vlastně také takový "koš akcií".

Existují ovšem i složitější struktury, které např. zamykají výnosy. Nebo se něco děje, pokud jedna z 30 akcií vydělá nebo prodělá určité procento.

Fondy podobného typu je nejjednodušší hodnotit podle známého investičního trojúhelníku: výnos, riziko, likvidita. Vždy platí něco za něco: nižší likvidita - vyšší šance na výnos, nebo vyšší riziko - vyšší šance na výnos.

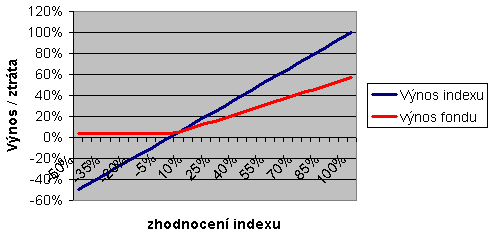

Fondy s omezeným výnosem

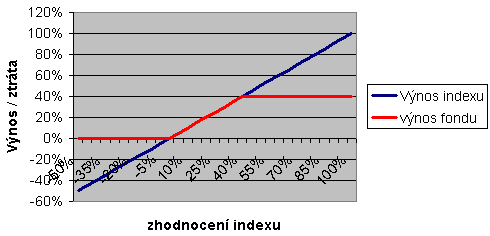

Fond někdy nabízí minimální zhodnocení, ale také omezuje maximální. Uveďme příklad: budete investovat 100 na 4 roky, po 4 letech vám vyplatíme výnos indexu, minimálně 100 a maximálně 140.

Příklad zajištěného fondu, který má omezený výnos

Jak se promítá omezení výnosu do konstrukce fondu? Opět investujeme do dluhopisů částku, která nám zajistí návrat částky původně investované. Do dluhopisů zainvestujeme opět 85.

Dále "prodáme nadlimitní výnosy". Prodáme call opci se strike 140. Prodej této opce nám přinese následující:

- inkasujeme opční prémii,

- pokud index nebude nad 140, vydělali jsme,

- pokud index bude nad 140, "dodáme ho" (budeme mít ztrátu).

Tím jsme dosáhli omezení výnosů. Dále koupíme participaci na indexu stejně jako u předchozích typů zajištěných fondů.

Call opce na index koupíme za:

- peníze, které máme z prodeje call opce se strike 140,

- peníze, které nám zbyly po investici do dluhopisů.

Do call opce na index investujeme více peněz než v předchozím případě, proto budeme počítat s vyšším výnosem.

Opět je to něco za něco: vzdáváme se "velmi vysokých výnosů", proto můžeme mít vyšší "normální výnosy". Když tedy potřebujeme získat něco navíc (vyšší participaci), musím se někde omezit (vzdáme se vysokých výnosů).

Omezení výnosu může vést k tomu, že podaří sestavit fond, který:

- garantuje návratnost investované částky,

- nabízí 100 % výnosu indexu, maximálně však 40 % (viz graf č. 4)

Kdybychom chtěli hledat extrémy, pak určitě můžeme sestavit fond, který bude vynášet 120 % indexu. Museli bychom:

- protáhnout čas na co nejdelší dobu,

- dát minimální garanci,

- snížit maximální výnos.

Pokusíte se o sestavení vlastního zajištěného fondu? Již takovou zkušenost máte? Podělte se o ni