Je třeba otevřeně říci, že nemůžeme počítat s oním paretovským optimem, zmiňovaným v úvodním článku. Úplně beze ztrát se to neobejde. Především bude třeba uhradit počáteční deficit, zaplatí ho daňoví poplatníci. Další skupinou, která na to doplatí, budou důchodci. Po nějakou dobu nebude na to, aby se důchody zvyšovaly víc, než o zákonem stanovené minimum - inflaci a třetinu růstu reálných mezd (podle ekonomického vývoje a výnosu fondů 5 až 10 let, nemá-li se systém zadlužit).

Budou nutné parametrické změny - tak jako u každého typu reformy - omezení náhradních dob, vyplácení předčasných důchodů podle pojistně-matematických pravidel, zvyšování důchodového věku až na 65 let pro muže i ženy. (Mimochodem, ve fondové části bude možnost odchodu do důchodu velmi pružná, bude možné i částečné pobírání důchodu apod., po skončení transformace by důchodový věk nemusel být zákonem určován vůbec.)

Tyto ztráty je ale třeba porovnat se ztrátami jiných typů reforem, o vývoji stavu bez reformy ani nemluvě. Do zisků je pak také třeba započítat pozdější snižování pojistného - z dnešních 28 % až na 20 % vyměřovacího základu, z toho 12 procentních bodů do kapitálového pilíře.

Dobrovolně nebo povinně

Možnost dobrovolného vstupu do systému je probrána výše. To ale neznamená, že by muselo být povinné spoření do fondů. Je možné, aby pojistné bylo sníženo všem, ale to, jestli si daný jednotlivec bude či nebude spořit, může být ponecháno na něm. Pochopitelně s tím, že státní část důchodu se mu sníží rovněž. Jinak řečeno: "povinné" musí být pouze snížení pojistné sazby.

Stojí ovšem za zamyšlení, jestli by kapitálové spoření skutečně mělo být zcela dobrovolné, protože důsledkem by byl velký počet chudých důchodců bez úspor, což jistě není žádoucí. Nabízí se tedy buď spoření povinné alespoň v prvních letech (než si lidé zvyknou) nebo povinné alespoň částečně (např. 4 % z příjmu povinně, 3 % dobrovolně). Při propojení s rovnou dávkou by mohlo být spoření z pojistného povinné, z rovné dávky dobrovolné.

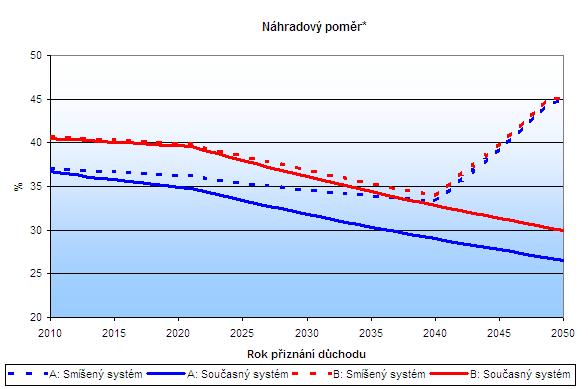

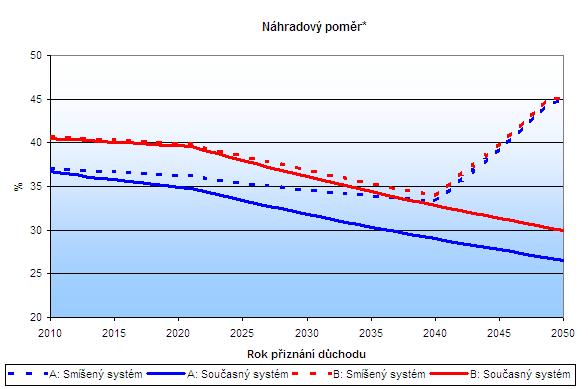

*Poměr prvního důchodu k poslední mzdě v %

A: Zaměstnanec s průměrnou mzdou

B: Zaměstnanec se střední mzdou (medián)

Parametry výpočtů najdete na tomto místě (platí i pro graf z prvního dílu článku).

Ohrožené skupiny

Především u invalidů a matek s dětmi je nutné řešit jejich "důchody z fondu", vzhledem k dlouhým obdobím bez příjmů nebo jen s příjmy nízkými. U invalidů je řešení součástí reformy invalidních důchodů, kde by v rámci povinného pojištění bylo pojištěno i spoření na důchodový účet. (Stane-li se pojištěnec invalidním, bude za něj "spořit" do fondu pojišťovna.)

U matek (případně otců, pečují-li o dítě) je možné zavést společné důchodové pojištění manželů (stejně jako u daní z příjmu), popř. stanovit, že ten, kdo o dítě pečuje, dostává od druhého rodiče část jeho pojistného, určeného do fondu. Zbytek pojistného - do výše před nástupem na mateřskou - by měl doplácet stát.

Proč smíšený systém

Výhodou smíšeného systému je, že fondová část je odolná vůči demografickým problémům, vyplývajícím z nízké porodnosti (nikoli vůči prodlužování doby dožití - proti tomu není imunní žádný systém). Je také odolná vůči politickým zásahům - v tomto směru je nejzranitelnější současný průběžný systém, ve kterém je kdykoli možné změnit pravidla hry rozhodnutím parlamentu (a ovlivňovat "nastavení" u nových důchodů pouhým nařízením vlády) a odolný není ani NDC, protože skutečné peníze na účtu nikdo nemá. Na druhé straně je fondový systém zranitelnější při nepříznivém vývoji ekonomiky. Tady je pak k dispozici státní část, která sice utrpí také, ne ale tolik, protože je proti ekonomickým výkyvům odolnější.

Rizika investiční - tedy rizika z nízkých nebo dokonce záporných výnosů fondů - jsou z dlouhodobého hlediska velmi nízká, pozor je třeba si dát pouze tehdy, zapojí-li se člověk až ve vyšším věku a čeká ho tedy kratší doba spoření. Obavy z tunelování či krachu jsou pak zbytečné - většinu fondů vlastní silné zahraniční a mezinárodní finanční instituce, jejichž rating je v některých případech vyšší, než rating České republiky (byť rating státu a finanční instituce není samozřejmě totéž).

Je také třeba si uvědomit, že povinný kapitálový pilíř a současné penzijní připojištění nejsou totožné. Pro toto spoření budou nastavena odlišná pravidla, která musí být uzákoněna před zahájením reformy. Na podrobnosti není bohužel v tomto článku prostor, dnes už ale máme i u nás dostatek zkušeností, aby pravidla regulace, zajištění, dozoru (včetně omezení pro používání peněz klientů na provize a reklamu) mohla být na standardní civilizované úrovni.

Jestli má povinné spoření být možné pouze u penzijních fondů nebo i jinde, je věcí dohody. Lze si představit možnost spoření do jakéhokoli licencovaného produktu, jehož účelem by bylo zakoupení anuity.

Největší výhodou je samozřejmě efektivita - na stejně vysoké důchody stačí mnohem nižší pojistné než v čistě průběžných systémech. To znamená nejen možnost vyšších důchodů za stejné peníze, ale také snížení příliš vysokého zdanění práce, které podvazuje ekonomický růst a zvyšuje nezaměstnanost.

Zdroje:

Havlíčková K. (2002): Důchodová reforma metodou komplementární konverze

Tým ISEA (2003): Proč tak těžko ...?

Poznámka autorky:

Pokud by byl realizován tento typ reformy, bylo by vhodné ho doplnit o návrh zohledňovat při výpočtu důchodu a placení pojistného počet dětí, publikovaný týmem ING (Hyzl, Kulhavý, Rusnok, (2004) Euro č. 25, s. 58-64. Byla by vhodná určitá modifikace - jiné parametry pro výpočet důchodu by se použily nikoli u kapitálové, ale u průběžné části důchodu - je to jednodušší a nesnižovalo by to váhu zásluhového prvku. Stačilo by po dobu transformace zvýšit procentní výměru rodičů, kteří řádně vychovali více než dvě děti a naopak snížit těm s méně než dvěma. (Dnešní procentní výměra 1,5 % vyměřovacího základu za odpracovaný rok by rodičům dvou dětí zůstala, u rodičů jednoho dítěte by mohla být 1,25 a u bezdětných 1 %, u rodičů více dětí 1,3 - 1,5 %.) Samozřejmě by se to týkalo pouze sazby za dobu odpracovanou po nabytí účinnosti nového zákona.

Protože postupem času se váha státní části důchodu bude snižovat až k rovné dávce a výše uvedená změna výpočtu důchodu bude ztrácet smysl, bylo by vhodné začít později i s autory navrhovaným rozlišením pojistných sazeb podle počtu dětí. Vzhledem k tomu, že v současné době je v ekonomicky aktivním věku více bezdětných a rodičů jednoho dítěte než rodičů více dětí, mohla by se základní sazba o něco snížit. Rozumný je návrh, aby se zvýhodnění vztahovalo maximálně na 3 děti (lze uvažovat i o čtyřech). Vyšší počet dětí by už neměl na důchod vliv.

Výhodou je, že tato opatření jsou fiskálně neutrální - státní pokladnu by to nestálo nic.

Autorka působí v Institutu analytických studií.

Co si myslíte o návrhu Kateřiny Havlíčkové?

Diskuze

Příspěvek s nejvíce kladnými hlasy

23. 9. 2004 9:11, Jirka

Omlouvám se, s tím děděním zůstatku to bylo zřejmě uvedeno u nějakého staršího článku a já jsem si to zafixoval. Také moje současná důchodová pojistka pamatuje na pozůstalé - funguje částečně jako životní. Tak, jak to píšete, už to vypadá lépe.

Bude-li II. pilířem čistě důchodové pojištění, pravidelně vyplácené pojistné plnění pravděpodobně nebude valorizované. Pokud by bylo, musela by být nižší výchozí částka plnění a i tak by pojišťovny nemohly zaručit valorizaci ve výši růstu mezd, pokud by mzdy rostly hodně prudce. Stále tu zůstává ten problém, že by celková výše důchodu nestačila držet krok se mzdami, protože II. část důchodu neroste dost rychle. A je také nutné počítat s tím, že s výší plnění může zahýbat poměr bohatších a chudších klientů pojišťovny v kombinaci s jejich úmrtností.

Myslím, že v první řadě je nutné změnit ten závazek státu, že nepustí průměrný důchod pod 40% prům. mzdy, který je nesmyslný. Stát by měl zajistit, že občan pracující po celé dané aktivní období dostane důchod ve výši reálného životního minima pro oblast, kde většinu doby pracoval. Není třeba, aby stát zajistil řediteli s 200 tisícovým platem 80.000 důchodu a ještě jej valorizoval. Osoby s takovým příjmem by měly patřit k těm, co dokážou své úspory zhodnotit samy a lépe. Myslím, že by se to dalo řešit tak, že určíme životní minimum pro nejchudší a nejbohatší oblast v ČR a tato minima se stanou mantinely pro vyplácené důchody. Úměrně tomu stanovíme min. a max. pojistné na starobní důchod a procento z příjmů pro výpočet normálního pojistného na star. důchod. Ti, kteří budou vydělávat víc, nebudou státu odevzdávat zbytečně vysoké pojistné, ale na lepší důchod si budou muset (dobrovolně) spořit. Kdo bude vydělávat příliš málo, bude odvádět alespoň minimální pojistné a nebude žít na úkor druhých. Současně je tím alespoň částečně vyřešen problém s nestejně vysokými živ. náklady v různých lokalitách. Důchod musí být vyměřován na základě úhrnu odvedeného pojistného.

Invalidní důchody by měly být vypláceny ze zvláštní složky pojistného, která by byla dána pouze % z příjmů. Tato část může být čistě solidární. Bylo by možné uvažovat i o komerčním pojištění proti invaliditě. Současné úrazové řeší pouze případy invalidity získané v průběhu života, ale ne vrozené. Dětem by museli takové pojištění založit rodiče ještě před jejich narozením. Nevím, zda tady nenastane problém s určením doby těhotenství, do níž je možno pojištění sjednat, aby nebyla uzavírána pojistka v době, kdy je už možné zjistit poškození plodu. Vdovské, vdovecké a sirotčí důchody by měly být zrušeny a nahrazeny dobrovolným životním pojištěním.

Zobrazit celé vláknoSkrýt celé vlákno

Příspěvek s nejvíce zápornými hlasy

24. 9. 2004 11:23

To ano - jde o to, čí prací. Konkrétní mzda v podstatě téměř nezávisí na množství individuální práce ale na postavení konktrétního pracovníka v ekonomice. S tou zátěží jde o nesmysl - v mnoha zemích jsou limity na sociální a zdravotní pojištění, takže celkové odvody z mezd pak klesají - mzdy tu rostou stejně rychle.

Zobrazit celé vláknoSkrýt celé vlákno

V diskuzi je celkem (95 komentářů) příspěvků.