Lednový efekt je jevem, který již zkoumaly desítky, možná stovky studií a jehož podstata by měla spočívat v abnormálně vysoké výnosnosti akciových trhů v prvním měsíci roku. Tento jev se však příliš neslučuje s populární teorií efektivních trhů, protože podobné časem stvrzené anomálie by měly být postupným působením tržních sil anulovány. A právě proto, že "lednový efekt" je stále živý, myslím si, že stojí za trochu námahy jej prozkoumat.

Procházka historií

Jedna z prvních studií, která tento jev prokazovala byla publikována v roce 1976 Michalem S. Rozeffem a Wiliamem R. Kinneyem, kteří analyzovali akcie kotované na NYSE v časovém rozpětí od roku 1904 do roku 1974. Propočtem těchto dat došli ke zjištění, že průměrná měsíční výkonnost tohoto trhu během ledna činila + 3,83procenta oproti běžnému výnosu + 0,24 procenta v jiných měsících. V průběhu celého roku nenalezli žádné jiné období s tak významnou anomálií. V roce 1983 Donald B. Keim sledoval historické řady některých národních akciových burz a ve svých závěrech shrnul několik svých domněnek. Tou hlavní bylo jeho zjištění, že nadprůměrný lednový výnos se ve větší míře týká tzv. "small caps", tedy akcií malých společností s nízkou tržní kapitalizací. Další významnou prací, potvrzující lednový efekt byla v roce 1984 publikovaná studie Richarda. J. Rogalskiho, který zjistil, že anomální chování cen akcií v lednu se většinou odehrává během prvních pěti obchodních dnů na daném trhu.

Proč?

Všichni výše zmiňovaní pánové se samozřejmě také snažili přijít celé věci na kloub. Proč by také měly dosahovat akciové trhy pravidelně v lednu vyšších výnosů, než je tomu po zbytek roku. Prvním a delší dobu jediným plně akceptovaným vysvětlením byl vliv vrcholících daňově optimalizačních transakcí na konci každého prosince. Toto vysvětlení začíná tvrzením, že ceny akcií, které během roku poklesly, jsou na konci roku ještě stlačovány, když se investoři snaží realizovat kapitálové ztráty, aby minimalizovaly daňové platby. Po skončení roku tento tlak ustane a ceny se vrátí zpět na své vnitřní hodnoty. Tyto závěry však byly zpochybněny několikerým potvrzením lednového efektu v zemích, kde není možnost snížení daňové povinnosti odečítáním kapitálové ztráty a v zemích s mírně odlišným daňovým režimem. Vždyť jednodušší a méně riziková je realizace kapitálové ztráty v průběhu jednoho nebo dvou dnů, než podstupování několika denních až týdenních výkyvů v ceně. Nasnadě je tedy pouze vysvětlení lednového efektu skokovým zvýšením likvidity na akciovém trhu, které souvisí s hromadnou realokací institucionálních i individuálních portfolií, změnami investičních strategií a aktualizací odhadů výnosnosti jednotlivých investičních instrumentů.

Nejsme výjimkou

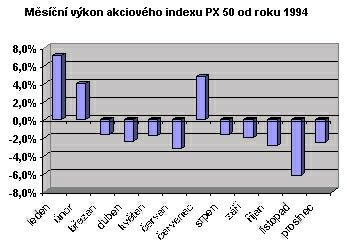

Jeden ze závěrů studie výše zmiňovaného Donalda B. Keima, která potvrzovala působení lednového efektu na většině světových trhů, je důležitý i pro nás. Na menších burzách má být jeho vliv dokonce silnější, než na dobře zmapovaném například americkém trhu. Tento argument nutně posiluje zájem českého investičního manažera o vysledování tohoto jevu. Pokusil jsem se tedy v rámci možností, které nabízí naše krátká tržní historie, potvrdit nebo vyvrátit lednový efekt na českém akciovém trhu. K analyzování jsem použil veškerá dostupná data našeho akciového indexu PX 50, tedy údaje od počátku roku 1994 do dnešních dnů. Přiložený graf s průměrnými měsíčními hodnotami je nejlepší ukázkou a výstupem této mravenčí práce.

První údaj, a pro mnohé to jistě nebude překvapením, je záporná měsíční míra výnosnosti – 0,3 procenta. Bohužel tedy nemohu podobně jako pánové Rozeff a Kinney psát o průměrné kladné míře výnosnosti, nazývejme tedy údaj raději výkonem trhu. Překvapením však zůstává potvrzení zvýšené výkonnosti českého akciového trhu v počátečních obdobích každého roku. Ze sedmi zkoumaných let byl však leden třikrát ztrátovým měsícem. Podrobnějším pohledem lze zjistit, že za grafickým potvrzením lednového efektu u českých akcií stojí především výrazné růsty v roce 1994 a 2000. Pro potvrzení statistické významnosti tohoto jevu by byla nutná delší, alespoň padesátiletá časová řada.

Proto platí, že kvalita a použitelnost výstupu je přímo úměrná délce použitého vstupu. Jinak by jsme také mohli mluvit o "listopadovém" negativně působícím efektu, který se projevuje v našich nadmořských výškách. Taktéž platí, že anomálie tvořená lednovým efektem vzhledem k existujícím transakčním nákladům není tak významná, aby stačila ke snadnému zbohatnutí. Její existence však může být využita k rozhodování o vhodném okamžiku vstupu na akciový trh. Každopádně by neměla být použita jako jediné rozhodnutí pro tento vstup, především v situaci, kdy se nám dlouhodobé vyhlídky tohoto trhu nezdají příliš pozitivní. Takové rozhodnutí by se dalo nejlépe popsat slovy slavného burzovního spekulanta André Kostolanyho: "Člověk si přece ani na pět kilometrů nesedne do auta, když počítá s tím, že by se mu s ním mohla po padesáti kilometrech přihodit těžká nehoda." Na zahraničních trzích rovněž platí, že i když byl lednový efekt potvrzen historicky a někdy i se zahrnutím velmi rozsáhlých časových řad, nikde není záruka na jeho další pokračování. Může se také stát, že ona zmíněná efektivita trhu se s lednem již vypořádala.

Věříte na lednový efekt? Myslíte, že na něm zbohatnete? Nebo jste již zbohatli? Napište svůj názor.

Diskuze

Příspěvek s nejvíce kladnými hlasy

20. 12. 2000 12:06

Před rokem,v době tehdejšího burzovního šílenství,byla situace celkem jednoznačná a bylo otázkou času,kdy padne magických 5000 bodů!! Po krvavé lázni,kterou nyní prochází Nasdaq,by na lednový efekt spoléhal jen málokdo a všichni s hrůzou sledují,jak se rychle blíží hororových 2000 bodů!! Nervy investorů jsou v tak špatném stavu,že se prodává v zoufalství takřka všechno.A co bude dál? Ikdyž jsem se také ztrátám nevyhnul,jsem optimista.Nevím,jestli má smysl v době,kdy se hodnota většiny akcií smrskla na nepředstavitelnou úroveň,prodávat s obrovskými ztrátami.Naděje na veselejší Vánoce umřela včera po zasedání Fedu,ale neznamená to konec světa! Je zde několik faktorů,které by nebylo na škodu si připomenout a které dávají do nového roku nějakou naději.Klesá cena ropy a ropných produktů a snižuje se tak tlak na inflaci.Také je to snižující spotřeba a zvyšující se počet propouštění,které působí proti inflaci.Nic Fedu nestojí v cestě,aby mohl začít snižovat sazby a pomoci tak zkoušenému hospodářství.A to bude mít na akcie opravdu blahodárný vliv.Tato očekávání by mohla v lednu vrátit trhu ztracenou půdu pod nohama,takže se lednového efektu snad přece jen dočkáme.

Příspěvek s nejvíce zápornými hlasy

21. 12. 2000 17:33, brezmenp

Věřte pouze (ne)zákonitostem trhů. Věřit konstelaci hvězd je směšné a ten kdo v ní věří také.

Zobrazit celé vláknoSkrýt celé vlákno

V diskuzi je celkem (11 komentářů) příspěvků.